なのですが、

副業をすることで

節税が出来ると

聞いたのですが、

本当ですか???

上記のような質問、

一時期本で流行った内容でもありますし、

最近の副業ブーム

(副業を探しています~

という話をよく聞きます)で、

質問されることも増えてきました

( ..)φメモメモ

可能っちゃ

可能なんですが…」

という感じです(笑)

どうも歯切れが悪い

回答になるのは

理由があります(笑)

ということで、今回のテーマは、

「サラリーマン(会社員)が

副業で節税が可能か?!」

で記事を書いていきます。

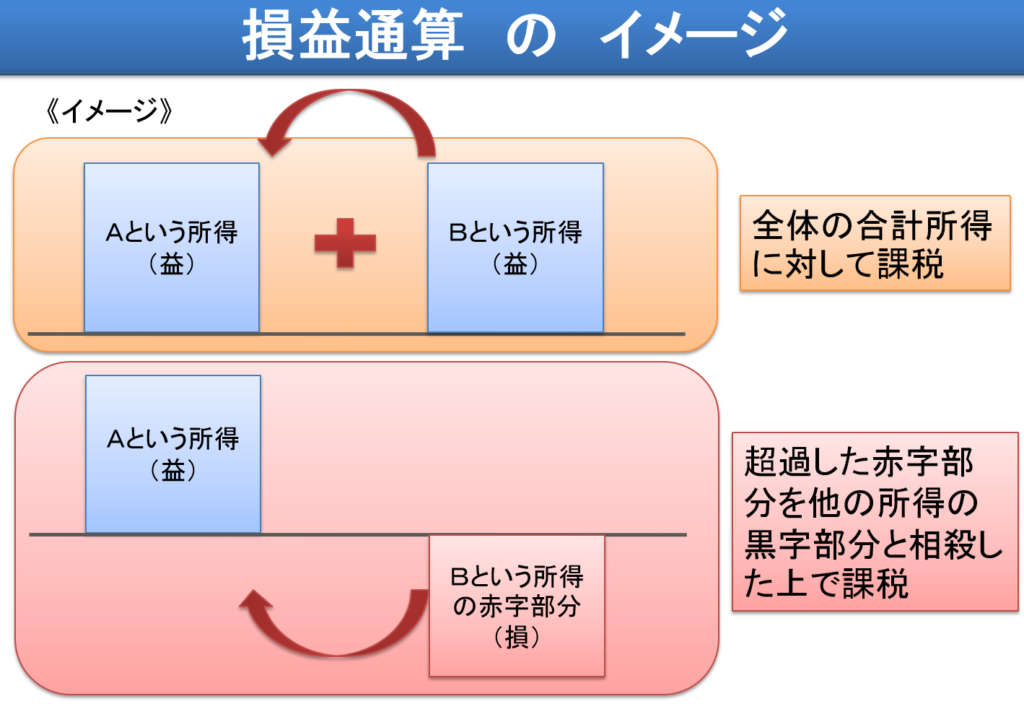

まずは、損益通算(そんえきつうさん)を知ることが大事!

副業で節税が可能かどうか?!

を理解するためには、

「損益通算」を知ることが

大事なポイントとなります。

で、損益通算って何?

おいしいの、それ?!(゚д゚)と

思われるかもしれませんが、

イメージは以下の図のようになります。

損益通算という考え方から見て

「副業で節税は可能」です。

(計算イメージは下記記事をご覧ください)

≫公務員でも節税出来るって本当?!不動産投資で節税出来るってなんで?

メインの給与所得

に対して、

(Aという所得の益)

副業での所得(B)の

赤字部分(損)を

ぶつけてしまうわけです。

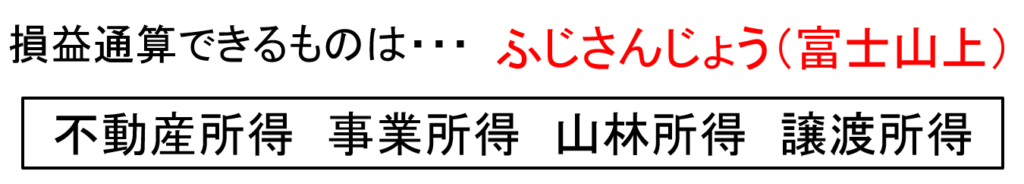

所得の種類が大事:富士山上(=ふじさんじょう)は損益通算が可能?!

具体的に、「ふじさんじょう」とは、

- 「不動産所得」

- 「事業所得」

- 「山林所得」

- 「譲渡所得」

のそれぞれの漢字の頭文字

「不(フ)・事(ジ)・山(サン)・譲(ジョウ)」

を並べて読んでいる語呂合わせです。

で、このフジサンジョウの

所得に関しては

「損益通算が出来るよ~」と

FP資格の勉強をしたことが

ある方なら習ったことがあるかと思います。

損益通算できる所得の種類が大事

副業と言っても

多種多様な業種があるわけで、

副業で節税が可能かどうかは、

なわけです。

例えば、

「仮想通貨のトレード」

を副業でやってます!

と言っている方にも出会いますが、

現在

「仮想通貨の売買差益は雑所得に分類」

されています。

サラリーマン(会社員)が

副業で節税

というテーマから

少し離れてしまいます。

具体的には以下の記事を

見て頂ければと思います。

≫仮想通貨等の雑所得は節税対策が出来ないと税理士に言われましたけど何か?!

サラリーマンが副業で経費を計上できる?!

例えば、業務委託報酬など

「事業所得」を得る副業を

している場合を考えます。

サラリー(給与所得)の場合と違って、

事業所得の場合は、

「その売上を上げるために使った経費」

を計上できます。

例えば、

100万円の事業所得を得るために、

- 紹介料や

- 交通費や

- 接待交際費

などで60万円を使った場合は、、、

売上:100万円-経費:60万円

=

利益:残りの40万円

となるわけです。

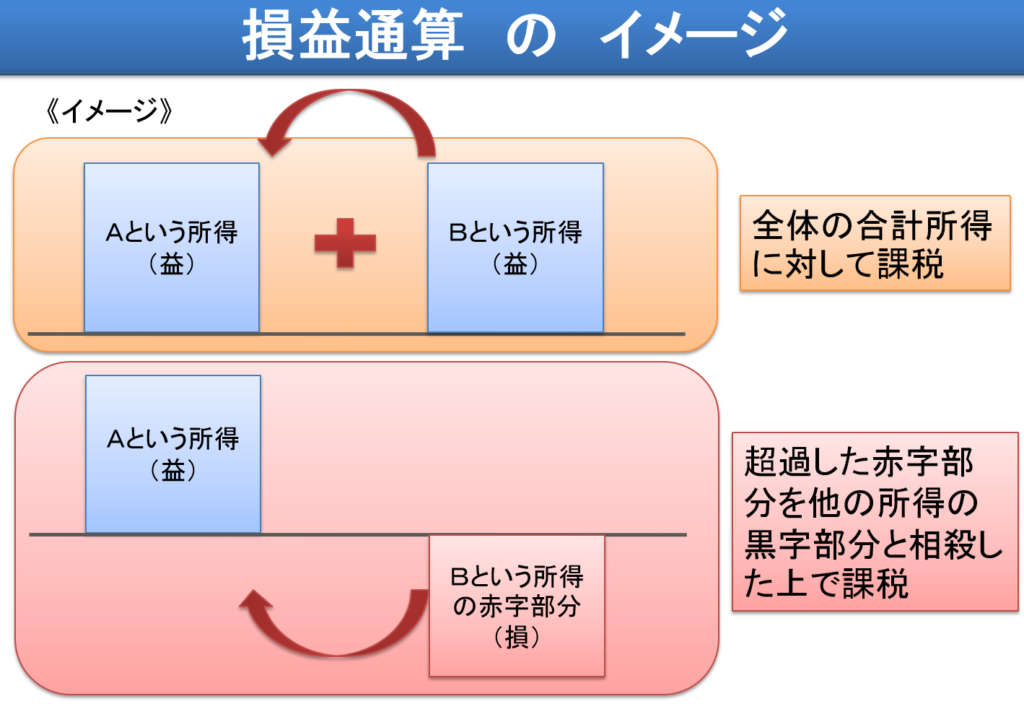

「事業所得」は「損益通算」が

認められているわけで、

もしも事業所得の

赤字が膨らんだ場合は、

他の所得と合算して

計算することが認められています。

下図のイメージ参照。

ということは、例えば、

100万円の事業所得を得るために、

- 紹介料や

- 交通費や

- 接待交際費

などで

120万円を使ってしまった場合は、、、

売上:100万円-経費:120万円

=利益:【赤字が20万円】

となり、

この赤字の20万円を

給与所得と合算して計算してもOK

ということになります。

事業で赤字が出るのは

十分あり得ることです。

20万円低くなりますから、

その分の税金

(所得税・住民税)が

安くなるわけで、

節税が出来たということに

なります。

ただ冷静に考えて、「赤字を出すため」に副業をするのも変です(笑)

副業で稼ごうとしたものの、

【結果的に事業所得が赤字になる】、

そしてその赤字を損益通算することで

給与所得が低くなり、その分

税金(所得税・住民税)が下がる=節税

となる。という流れは

よくわかります。

赤字を出すために

副業をする

というのも、

なんか本末転倒で変だなぁ

とは思います(笑)

副業の赤字を損益通算で節税した場合、税金が下がる=会社バレの元に

副業で出た赤字を使って、

給与所得を下げて

節税するという流れは、

全然合法でありOKな話ではあります。

ただ、節税する

=税金が安くなる兼ね合いで、

所得税と住民税の数値が変わります。

所得税は確定申告後に

税務署から直接還付されるわけですが、

住民税はちょっと違います。

徴収する形の特別徴収の

形を取っている場合

(大抵の会社が特別徴収です)

当然に

住民税の数値が変わりますから

会社にバレるよ~

というわけです

サラリーマンが副業|確定申告で経費計上するため最低限必要なモノ

ここでも、業務委託報酬など

「事業所得」を得る副業を

している場合を考えます。

確定申告のやり方などは、

色々な専門家が専門的な

記事を書いていますので、

詳細は割愛するとして、

ここでは簡単に書いていきます

( ..)φメモメモ

「売上を上げるために

使った経費を計上する」・・・

と言葉で言うのは簡単ですが、

- どうやって計上するの?

- 必要なモノは?

と思いますよね(゚д゚)

経費を使った証拠として

・領収書

・銀行通帳

・カード明細など

が必要で、

その領収書などを元に、

お金を使った経費の項目を

振るい分けしていきます。

・通信費

・広告宣伝費

・会議費

・交際費

・消耗品費

・福利厚生費

・車両費、、、と

勘定科目

(かんじょうかもく)と

呼ばれる会計上の項目に

振るい分けして、

確定申告時に年間で

それぞれ合計いくらの

経費を使ったかを

「自主申告」するわけです

経費を使った証拠としての「領収書」、それを整理した「出納帳」は必須

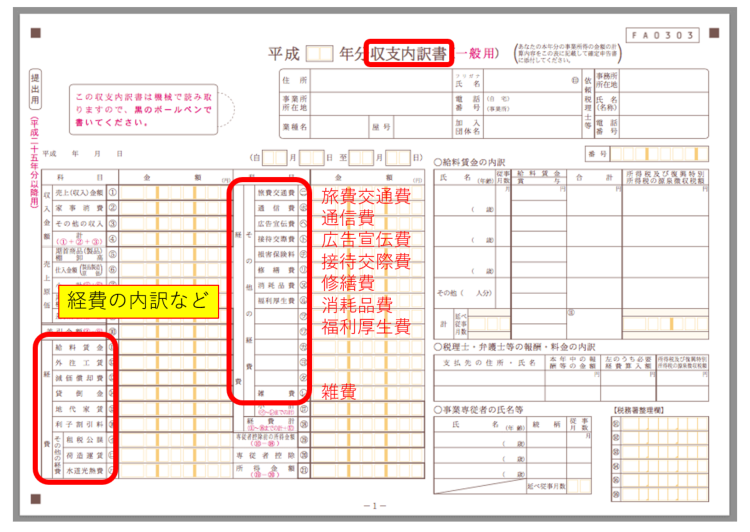

以下は、確定申告時に

税務署に提出する

「収支内訳書」の図です。

上記のように、

お金を使った内訳を確定申告時に

提出することになります。

ですので、

日ごろから準備しておくべき

必要なモノとしては、

・領収書

・銀行通帳

・カード明細

とお金の出入りを管理する

「出納帳(すいとうちょう)」

となります。

出納帳は

エクセルなどで作れば簡単ですが、

今時は、会計ソフトも

かなり便利なものがあるので、

会計ソフトを使う場合は、

「出納帳」をわざわざエクセルで

作る必要はありません。

出納帳って

めんどくさそう(゚д゚)

と入口で心が折れそうな方は、

とにかく

領収書を

集めるクセを付ける

だけでまずはOKかと

思います(笑)

後で、帳簿は作りましょう(笑)

ちなみに、慣れるまでは

大変そうに見えるかもしれませんが、

慣れてくると単なる作業となります

サラリーマンが副業で不動産所得を作り節税をするというのもアリ

サラリーマンが

節税をする方法としては、

不動産投資を行い、

不動産所得を取り、

領収書という経費計上も

含めて節税をする

という流れが、

オススメだったりします。

≫公務員でも節税出来るって本当?!不動産投資で節税出来るってなんで?

ですので、

会社にバレたところで問題もありません。

※5棟10室、年間500万円

家賃収益というラインを超えた場合は

事業的規模に見なされますが。

まとめ

なのですが、

副業をすることで

節税が出来ると

聞いたのですが、

本当ですか???

ただ、

結果論として副業で赤字が出て

節税となるのは意味はわかりますが、

「節税のためだけ」に

副業でわざとお金を使いまくって

赤字を出すのもちょっと違う気もするので、

節税をしたいなら

不動産投資も検討した方がスムーズ

かと思います。

ということで、今回はここまで!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】