●不動産投資って副業にならないの?

●どんなアドバイスがある?

サラリーマン・会社員に限らず、

公務員の方は特に、

「副業はNGだから節税とかは出来ない…」

と思い込んでいる方がかなり多数居ます。

■5棟10室500万円未満はOK

■公務員でも節税可能

■むしろ合法的に節税した方が良い

上記が答えとなります。

この記事では、

僕自身が【FP歴11年】の中で

実際にクライアントさんに

お伝えしていることなど

を書いていきます。

理解してもらえたら幸いです。

不動産所得は総合課税 フジサンジョウ(冨士山上)って何?!

「不事山譲(富士山上)」

という言葉があります。

■不動産所得の「不」

■事業所得の「事」

■山林所得の「山」

■譲渡所得の「譲」

の4つの言葉の頭の漢字を並べて、

という語呂で表現されるものです。

※FP3級レベルで習う有名な言葉です。

で、この

「不事山譲(富士山上)」ですが、

この4つの所得は

【損益通算】が出来ると

税法上決まっています。

【損益通算】ってだから何???

って、いう質問ですよね、

次で説明します(@_@)

損益通算って何なの?!節税のためにも是非とも概要だけでも理解して欲しい

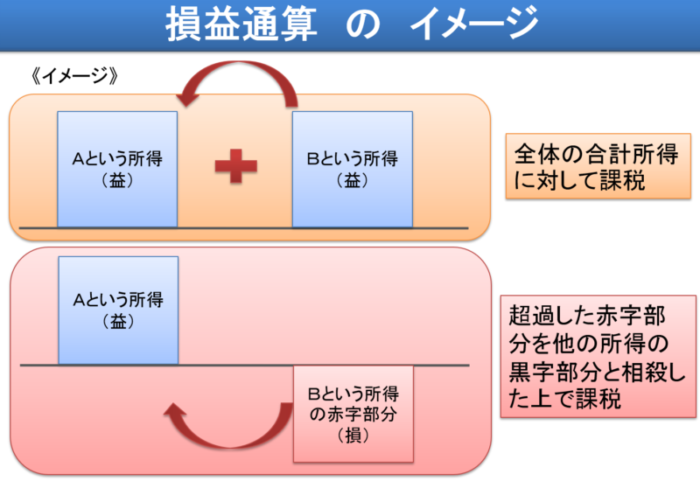

損益通算とは、文字通り

「損」と「益」を合計することを言います。

例えば、、、

※細かい話が苦手な方は、

おおよその概要だけ

理解してもらえたら嬉しいっす(笑)

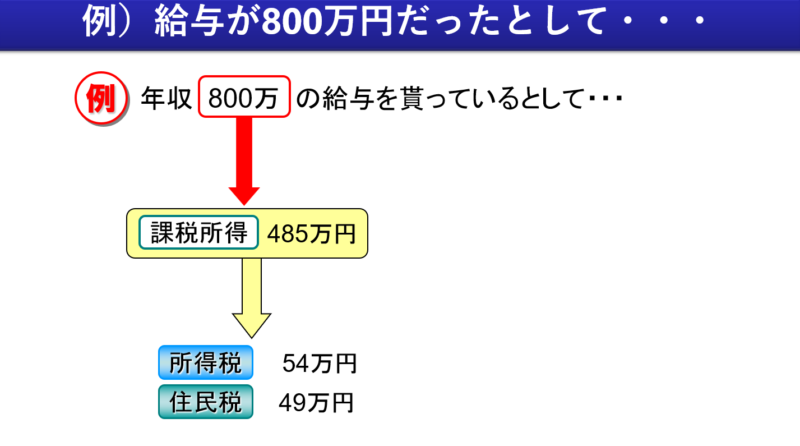

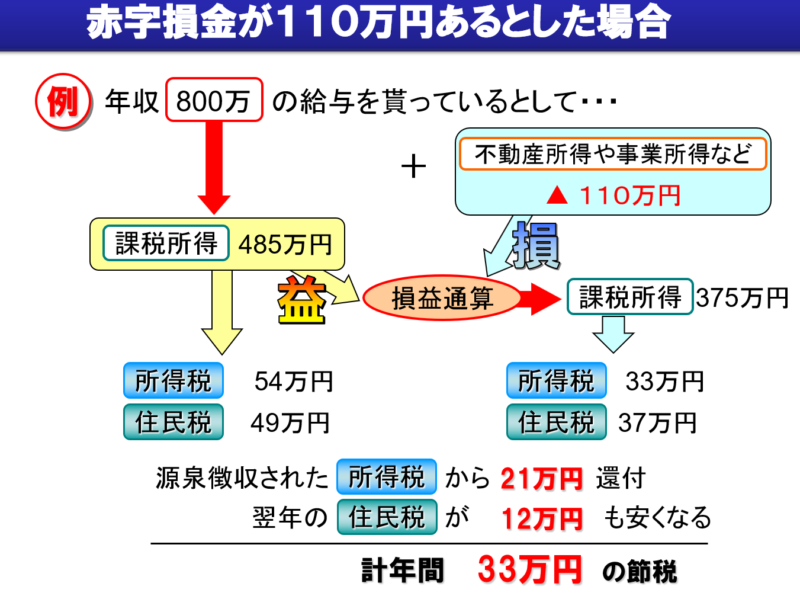

給与所得で800万円

の額面年収の方がいるとします。

人によって誤差はありますが、

ここから、

社会保険料やその他の控除などなど

控除されるものが引かれて、

課税所得が485万円だったとします。

本来なら、

485万円に対する課税所得に対して、

所得税と住民税が決定しますので、

この場合では、

・所得税が54万円

・住民税が49万円

=合計103万円

の税金がかかります。

仮に110万円の赤字が、「不事山譲」で発生している場合

上記の方の例だと、

800万円の給与に対して

485万円の課税所得

結果、

所得税が54万円

住民税が49万円

ということでした。

不動産所得や事業所得などで、

赤字が110万円出ている

ケースを考えます。

この場合、図にあるように、

課税所得485万円の【益】

に対して

赤字110万円の【損】

を合計することが可能です。

そうすると、

課税所得が485万円-110万円

=375万円

となり、

結果

「課税所得が減ったために税金が減る」

ことになるので、

- 所得税は33万円

- 住民税は37万円

という数字に切り替わります。

合計103万円だった税金が、

【損益通算をした結果】

70万円に減ったわけですから、

年間で合計33万円の

節税効果が出たことになります。

不事山譲(富士山上)

の4つの所得は、

合計した課税所得に対して

税金を計算するわけです。

損益通算が出来ても副業がバレるのは怖い・・・

損益通算により節税が出来たとしても、

という声もよく聞きます。

もちろん、事業所得は文字通り、

給与以外の所得を事業という形で

得るわけで副業に該当しますが、、、

もう一度言います。

不動産所得は

副業にはなりません!

※事業的規模に

該当する場合は別。

公務員でも不動産投資は原則、副業とは見なされません

詳細は、

また専用の記事に書くとして、

簡単に書くと、

公務員の例でいくと、

「5棟10室500万円未満」という

ラインを超えなければ

事業的規模とは見なされません。

※自分で管理しないなどの

条件もあります。

これは、

国家公務員法第103条・104条、

地方公務員法38条、

人事院規則14-8で

規定されています。

一旦置いておいて、

大きなボリュームを

持たなければ

不動産投資は副業に

なるわけがない

ということです。

つまりは、

公務員やサラリーマン

(会社員)の方でも

不動産投資は可能

➡不動産所得による損益通算が可能

➡合法的に節税が可能

ということになります。

不動産を所有すると具体的にどの部分に節税効果があるの?!

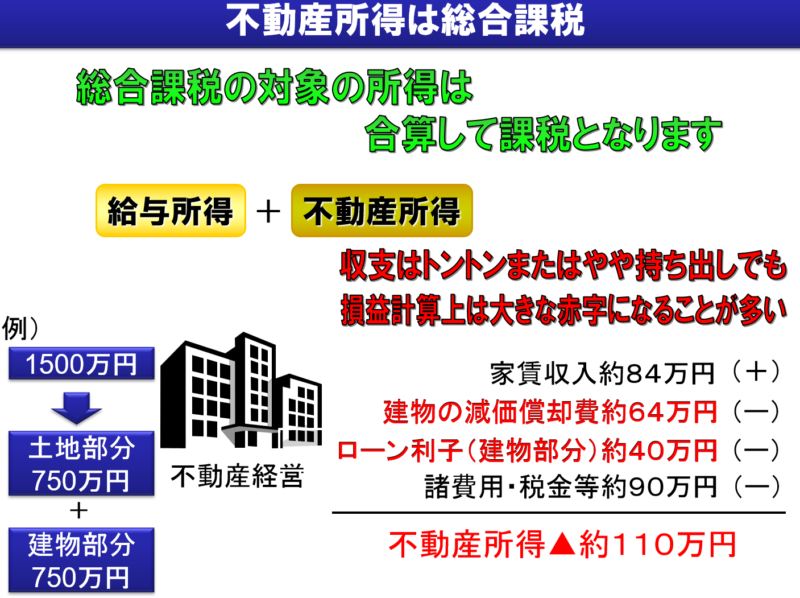

仮にワンルームマンションの

1部屋をあなたが保有したとします。

そして、不動産経営に関わる経費を

総収入金額からマイナス

していくことになります。

出来る必要経費は

大きく分けて4つあります。

不動産投資に関わる必要経費その1:ローンの利子

不動産投資をする際に、

全額現金キャッシュで購入することは

少ないかと思います。

多くの場合、

銀行から安い金利で

借り入れを起こすわけですが、

借り入れをした

ローンの利息は

経費として計上できます。

(建物部分のローン利息のみ)

不動産投資に関わる必要経費その2:減価償却

減価償却そのものの説明は、

上記の記事を見てみてください。

不動産の土地割合の部分は

減価償却の概念がありませんが、

建物部分に関しては減価償却が取れます。

鉄筋コンクリート

(RC造)で47年

鉄骨造で骨格材の

厚さに応じて19~34年

木造で22年

という法定耐用年数が設定されています。

ここでは詳細は割愛しますが、

素人が鉄骨造や木造に手を出すと

痛い目に合いますので、

ここでは鉄筋コンクリート(RC造)の

47年という法定耐用年数を

前提に考えます。

47年の減価償却を取って

経費に計上できます。

不動産投資に関わる必要経費その3:租税公課

租税公課という文字は

難しく聞こえますが、要は税金です。

固定資産税や取得税など、

不動産投資・経営をすることにより

発生している税金自体を

経費に計上できます。

不動産投資に関わる必要経費その4:その他の諸費用

火災保険料や登記費用などの

その他の諸費用も

経費として計上できます。

そして、

給与所得の方にとって

かなり大きいと思えるメリットが、

という部分です。

例えば、情報収集の兼ね合いで、

業者との打ち合わせなどに

かかる費用として、

お茶代や交通費などを

経費として計上できます。

個人事業主の方などが、

「領収書など」を経費として

計上していると同じような形です。

当然プライベート使用分は

経費としては計上出来ませんが、

不動産経営にまつわる経費なら

計上することは

完全に合法となります。

税金のクッションが

用意されていないわけですが、

不動産投資・経営という

違う所得を得ることで、

経費計上の枠が広がることを

意味します。

どこまで諸費用を計上するかは税理士など専門の方に聞くことをオススメ

僕のように独立系

ファイナンシャルプランナー(FP)として、

お金のアドバイスをしている

プランナーさんが、

あなたの傍にいるなら、

そのFPの方に聞くのも良いかと思います。

という場合は、

知り合いの税理士に相談するか、

税理士の知り合いも居ない場合は、

確定申告の時期に

直接確定申告会場に出向いて、

その場にいる

担当相談スタッフ・税理士に

聞いてみるのも良いかと思います。

めんどくさ~~~~~い

と思うかもしれませんが、

慣れてくると相談などは

必要なくなってきます。

年間の節税効果が

仮に20万円程だったとしても、

- 10年で200万円

- 20年で400万円

・・・という

長期スパンで見ると

大きな金額になります。

資産形成のためですから、

数百万円分以上のお金を

生み出すための勉強と思って、

勉強時間の

自己投資をすることを、

僕個人としては

オススメしますよ!

ちなみに、、、年収の高い人ほど、節税額は大きくなりますよ

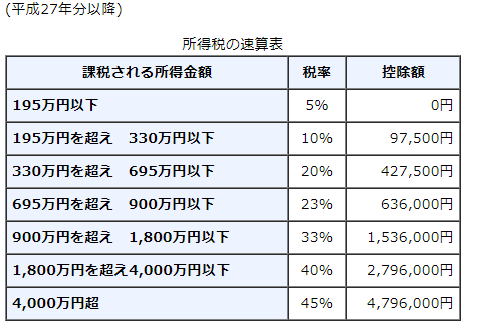

参考:国税庁HP 所得税の税率より

年収が高い人ほど、

税率が大きくなります。

一番低い所得税率で5%

一番高い税率で45%です。

ここに住民税の約10%を考慮すると、

約15%~55%の数値の開きがあります。

例えば、

会計上の110万円の

赤字を作ることが出来たとした場合、

110万円×15%

=16.5万円の節税効果

110万円×55%

=60.5万円の節税効果

このように、

年収が高く課税率が高い方ほど、

損益通算などで赤字を計上できた場合の

節税の効果は大きく上がります。

まとめ

●不動産投資って副業にならないの?

●どんなアドバイスがある?

■5棟10室500万円未満はOK

■公務員でも節税可能

■むしろ合法的に節税した方が良い

上記が答えとなります。

ただ、そもそも、

不動産の物件選びをミスって、

ジョーカー(ババ)を引かされると

人生一発退場になってしまいますので、

この部分はまた別の機会に

記事に出来たらいいとして、、、

もし、

もっと勉強したいなぁと思ったなら、

セミナーに参加頂ければと思います。

それでは、今回はこれにて!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】