(仮想通貨売買で

得た利益を含む)

節税対策出来ないって

税理士に

言われたんですけど、、、

やっぱり節税対策って

無理ですよね…?

仮想通貨ブームで

上記のような質問もたくさん

受けるようになった、今日この頃。

で、クライアントさんの多くが

困っている内容が

ってところ(笑)

いや、勿論、ちゃんと教えてくれる

税理士も居るわけですが、

一定数の税理士が変な間違ったことを

教えているようです(゚д゚)

先に言っておきますと、

雑所得の利益に対しても

節税対策は出来ます!

ただ、繰り返しになりますが、

一部の税理士さんですら、

雑所得は節税対策が

出来ないって思いこんで、

それをそのまま

クライアントさんに

アドバイスしているケースも

多々見受けられます

(゚д゚)ビックリ

ということで、細か~い話はさておいて、

ザックリとイメージだけを

捉えて欲しくて記事にしてみます

( ..)φメモメモ

あ、今回のテーマは気軽に

サクサクサクっと

読んでもらったらなぁ~

と思います。

「雑所得は損益通算出来ない」という言葉の誤解

そもそも、損益通算って何?って

思いますよね( ゚Д゚)

えと、以下の記事でも

簡単には触れているのですが、

公務員でも節税出来るって本当?!不動産投資で節税出来るってなんで?

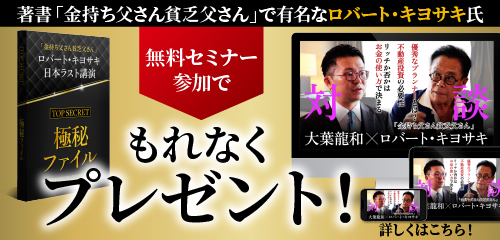

損益通算のイメージとしては、

以下の図のような感じです。

黒字部分を益、赤字部分を損として、

他の所得と合計して

課税するという考え方です。

※合算して計算することが

可能な所得の種類は、

税法上決まっています。

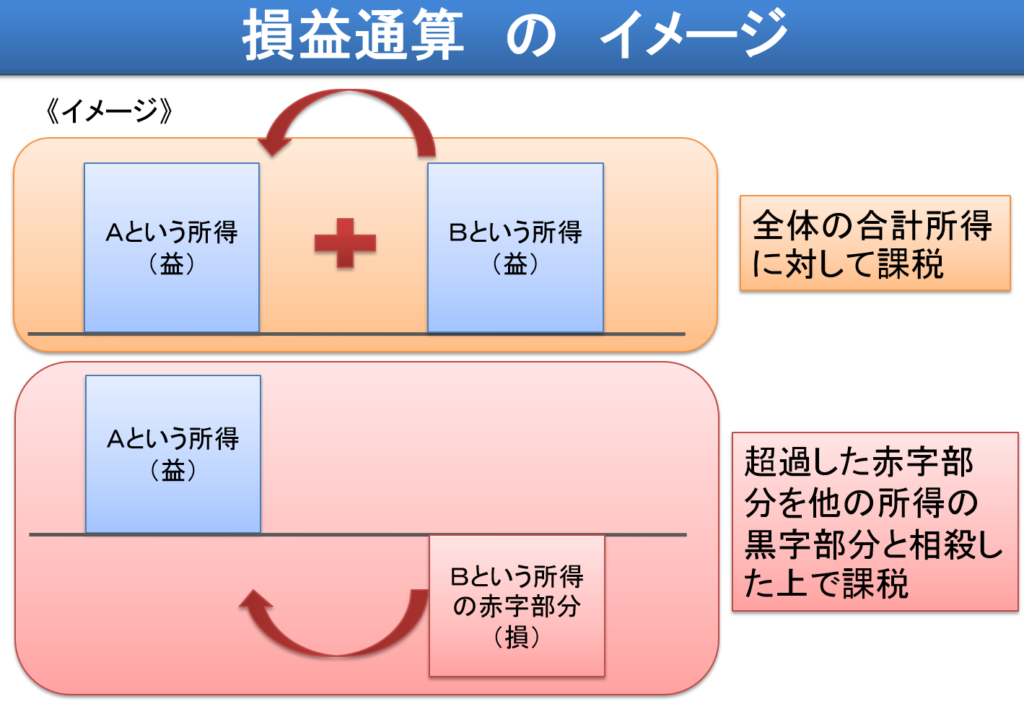

FP資格の勉強で習う「不事山譲」=「ふじさんじょう」

で、誤解が生まれやすいのが、

「ふじさんじょう」

という言葉のせいなのかなと。

「ふじさんじょう」とは、

- 「不動産所得」

- 「事業所得」

- 「山林所得」

- 「譲渡所得」

のそれぞれの漢字の頭文字

「不(フ)・事(ジ)・山(サン)・譲(ジョウ)」を

並べて読んでいる語呂合わせです。

で、このフジサンジョウの所得に関しては

「損益通算が出来るよ~」と

FP資格の勉強の際も習います。

ここに「雑所得」の

【ザツ】が入っていないせいなのか、

雑所得は損益通算出来る所得ではない

=

雑所得は節税対策が出来ない

という思い込みが

入るように思います(゚д゚)

雑所得の基本的な考え方:黒字は合算!赤字は別!

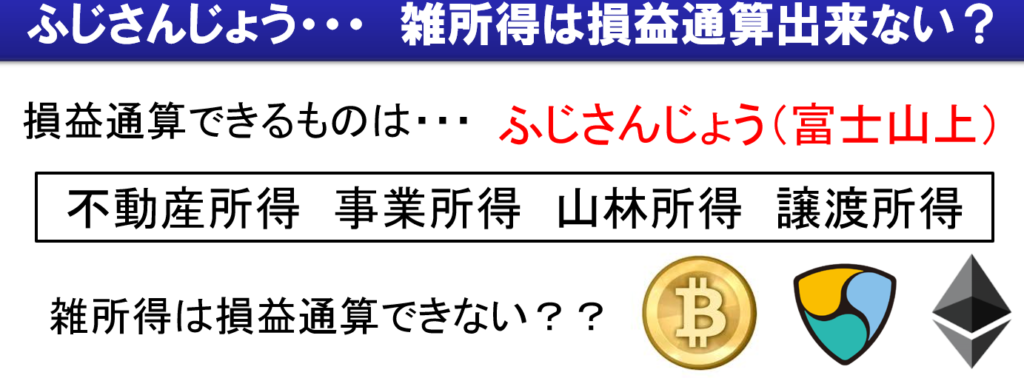

それでは、雑所得の場合の

イメージはどうなのか?というと、

以下の図を見てみてください。

上記のイメージで表したように、

雑所得(仮想通貨の売却益等)の黒字部分は

他の所得と合算した上で課税されます。

で、雑所得の赤字部分は

他の所得と合算が出来ないという

ルールになっています。

うん、はい、で、

どうやって節税対策をしたらいいの???

ってところですが、

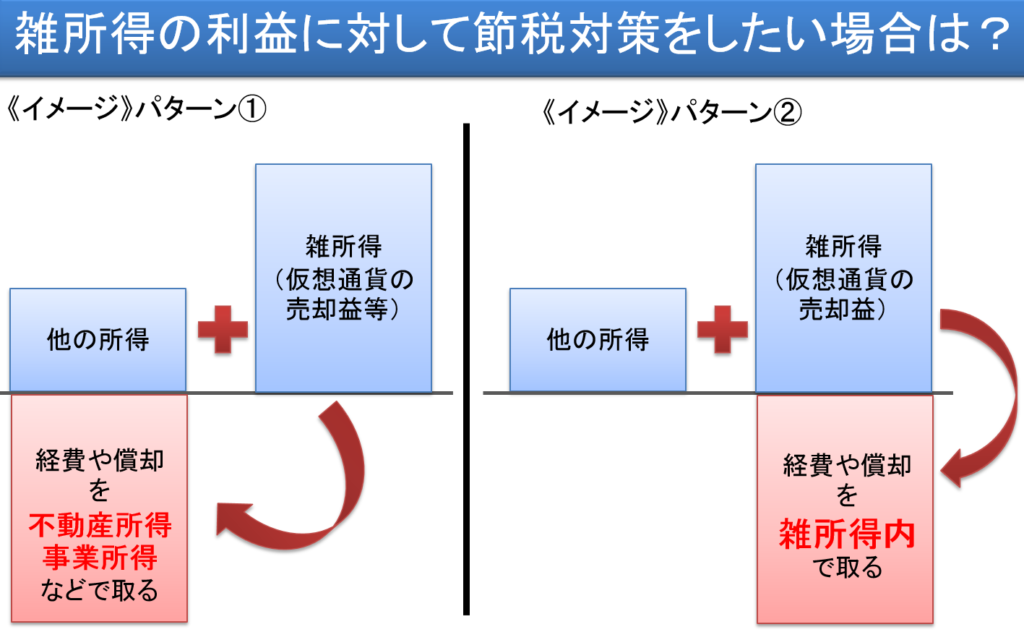

下記の図を見てください。

左側のパターン①の場合:不動産所得や事業所得の経費や償却を活用

雑所得の黒字を

「間接的に」ではありますが、

不動産所得や事業所得などで作った

経費や減価償却の赤字を

利用して相殺させます。

極端な話、雑所得で

1億円の黒字があったとしても、

不動産所得や事業所得などで

作った経費や減価償却の

赤字が1億円あれば、

+1億円-1億円=0

という形になります。

ちょっと詳しい方が見れば

簡単に作られへんやん!!!

って言われそうですが、

大丈夫です、いけます(笑)

この辺りは

また別記事にて書きますので、

今回は引き続きイメージを

書いていきます。

右側のパターン②の場合:同じ雑所得の分類内で経費や償却を活用

これは、多くの方が

知っているやり方かと思いますが、

雑所得の黒字を作るために

かかった経費などの赤字を、

同じ雑所得内で

作ってしまうやり方です。

ただ、仮想通貨で

大きく利益を出したりした場合、

経費っていう経費が見当たらない

(最初の仕込みで使った金額くらい?)

わけで、

赤字を都合よく作れなかったりします( ;∀;)

となると、

パターン①の場合にしても、

パターン②の場合にしても、

上手く減価償却が取れる

節税商品などを活用する方法が

ベストです。

ちなみに減価償却とは?に関しては、

下記の記事にて書いていますので、

気になる方は見てみてください。

スピード償却が取れる

節税商品については

また別の記事にて触れたいと思います。

雑所得の利益も、直接的又は間接的に節税対策が可能

上記で見てきたように、

不動産所得や事業所得など、

又は雑所得内での経費や償却を

上手く作ることが出来れば、

合法的に節税対策は可能なわけです。

ただ、都合よく償却を取れるような

節税商品を知っているかどうか?

も大事にはなってきます(゚д゚)

特に、法人の節税対策は

保険などを上手く活用するなどの

話は耳にすることが

多いかもしれませんが、

個人の節税対策が出来る節税商品は、

そう多くはありません。

この辺りの知識があるかないか?が

重要なポイントになります。

機会があれば、この辺りも

記事にはしていきたいと思います。

まとめ

(仮想通貨売買で

得た利益を含む)

節税対策出来ないって

税理士に

言われたんですけど、、、

やっぱり節税対策って

無理ですよね…?

もし、税理士に上記のように、

「雑所得に対しての節税対策は出来ない」

と言われた場合は、

単純にその税理士の勘違い(笑)

その税理士が節税対策商品に

関しての知識がない

のどちらかです(笑)

しっかりとした知識があれば対策は可能です!

ヒマは無いっす!

という場合は、

しっかりと相談できる

ファイナンシャルプランナー(FP)に

アドバイスを求める

のも1つの手段かと思います

( ..)φメモメモ

ということで、今回はここまで~

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】