はい、FPの大葉(@TatsuoOba)です。

今回は

「20代~30代のうちに、

目安としてどのくらいの

貯金があればよいのか?

成功者といわれるレベルを

目指せるのか?」

をテーマに話をしていきます。

というのも、

YouTubeの影響もあって、

FIRE(早期に経済的に自由な状態)を

目指すクライアントさんも

最近増えていて、

FIRE

(早期に経済的に自由な状態になること)

を目指すにはどのくらい

頑張ればいいのか知りたい

と言われたりします。

ちなみに、

私僕はまだ20代だし、

そんなにお金を貯める

習慣がなくても大丈夫と

思っている方は

危険・黄色信号です。

断言しておきます。

社会人になってからも、

貯金がほぼ0など、

蓄財グセが

習慣になっていない方は、

お金を貯める習慣が

身につかないまま、

そのまま30代・40代

そして老後に突入…

となってしまいます。

もちろん、

お金が全てとは言いません。

ですが、幸せになるためには

お金も必要ですし、

あるに越したことはありません。

ということで、

どのくらい

お金を貯めれていたら平均値で、

かつ、どのくらい

お金をためていれば

富裕層と呼べるレベルに

到達できるのか?

などを少し運用の話にも触れながら

話をしていきます。

見ていただければ、

目標目安もわかりますし、

お金を貯めたいと

思っている方にとって

将来に対する明確なモチベーション

になると思います。

身体がまだまだ元気に動く若い間は

時間も体力もあるわけで、

ちょっとしたキッカケで

将来が大きく変化します。

実際に

僕のクライアントさんでも、

20代・30代にして、

すでに富裕層といわれる

ステージへ続く道を

歩んでいる方がたくさんいます。

私僕も、

そう考えているのであれば、

ぜひ最後まで見ていってください。

あなたが抱えている悩みを

この記事で少しでも

解決していきたいと思います。

資産形成の成功者に必要な3つのテーマ

本日お伝えするテーマは3つです。

その1

全国平均から見た数値

その2

上位ステージ

・富裕層

・準富裕層

について

その3

上位ステージに

たどり着くために

貯金だけはNGなのか?

運用利回りのイメージ比較

この順番に話をしていきます。

貯金その1 全国平均から見た数値

まず最初に、

全国平均から見た数値について

見ていきます。

金融広報中央委員会

「家計の金融行動に関する

世論調査2020年」

より引用すると、

金融資産保有額の

全国平均が1436万円となっています。

ちなみに年代別で見ると、

- 20代だと292万円

- 30代だと591万円

- 40代だと1012万円

となっていて、

約1500万円以上の貯金

などが出来ていると、

年代を無視しても、平均以上、

先頭集団側にいるということ

になります。

まわりと比較すること自体が

イイこととは思わないですが、

何かしらの目安・基準を意識した方が

頑張れるタイプの方は、

- 20代なら約300万円以上

- 30代なら約600万円以上

- 40代なら約1000万円以上

そして

全国平均で見るなら

約1500万円以上が意識する目安

となります。

とはいっても、

平均以上のお金があれば

一生幸せに過ごせる!

という意味ではないので、

平均以上だからといって、

胡坐をかくことなく、

必要に応じて次のステージを

意識することは大事

かと思います。

貯金その2 上位ステージ・富裕層・準富裕層について

続いて、本日のテーマの2つ目、

上位ステージ 富裕層・準富裕層について。

話をしていきます。

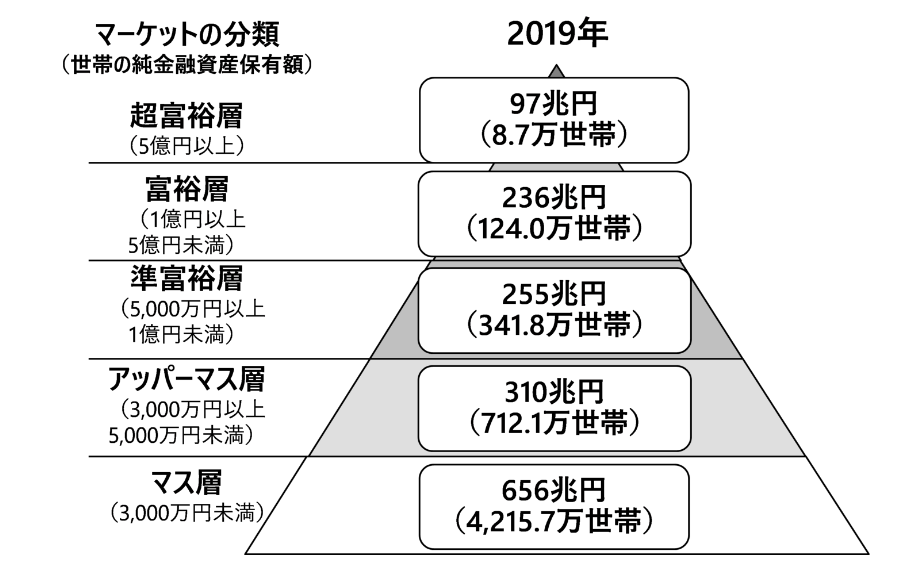

野村総合研究所2020年12月21日発表の

データを引用すると、

純金融資産が3000万円未満の

マス層が約4200万世帯

➡全体の約78%

3000万円以上~5000万円未満の

アッパーマス層が約700万世帯

➡全体の約13%

5000万円以上~1億円未満の

準富裕層が約340万世帯

➡全体の約6%

1億円以上~5億円未満の

富裕層が約120万世帯

➡全体の約2%

5億円以上の

超富裕層が約8万世帯

➡全体の約0.2%

という分布になっています。

今はやりの

FIRE

- Financial

- Independent

- Retirement

- Early

早期に経済的に自由な状態に

なることを目指す場合は、

多くの方は

富裕層以上・もしくは準富裕層以上を

目指すことになると思います。

例えば、

1億円が手元にあって、

運用利回りが4%あれば、

年間で約400万円の収益があり、

その400万円で生活をすれば

元金の1億円は減らない

といった具合です。

生活コストが少なくて済む方なら、

5000万円が手元になり

同じく運用利回りが4%あれば

年間で約200万円の収益があり、

その分で生活基礎コストを賄う

といった生活スタイルが

可能となるわけです。

となると、

もしFIREを目指していて、

富裕層以上になる場合は、

全体の約2%以上に入る必要があり、

準富裕層を含める場合は

全体の約8%以上のゾーンに入る必要

があります。

全体のTOP10%以上の

本当の先頭集団に

食い込む必要があるわけで、

このゾーンに入ろうと思うなら、

しっかりと稼ぐだけではなくて、

- 貯めて

- 守って

- 増やしていく

という選択をするべきです。

ただ1つお伝えしておくと、

僕自身のまわりで富裕層・超富裕層と

呼ばれる方もたくさんいますが、

その多くは、

富裕層を目指すプロセスの中で、

- 稼ぐ

- 貯める

- 守る

- 増やす

その行為自体に楽しみを覚える人が

多いからだと思います。

実際に富裕層を目指してみたら

わかると思いますが、

その目指す

プロセス自体が楽しかったりするので、

早期リタイア、

FIREを目指している方も、

そこにこだわりすぎず、

プロセスを楽しんだ方が良い

かなと個人的には思っています。

と、ちょっと話がそれたので、

元に戻していきます。

貯金その3 上位ステージにたどり着くために貯金だけはNGなのか?運用利回りのイメージ比較

最後に、本日のテーマの3つ目、

上位ステージにたどり着くために

貯金だけはNGなのか?

運用利回りのイメージ比較

について話をしていきます。

まず、貯金だけで

準富裕層5000万円以上のステージ

富裕層1億円以上のステージを

目指すのはわりと

無理ゲーと言えます。

稼ぐ力が爆発的に無いと

その領域に到達するのは

不可能です。

ちゃんと投資・運用について

- 勉強する

- 実践する

ということです。

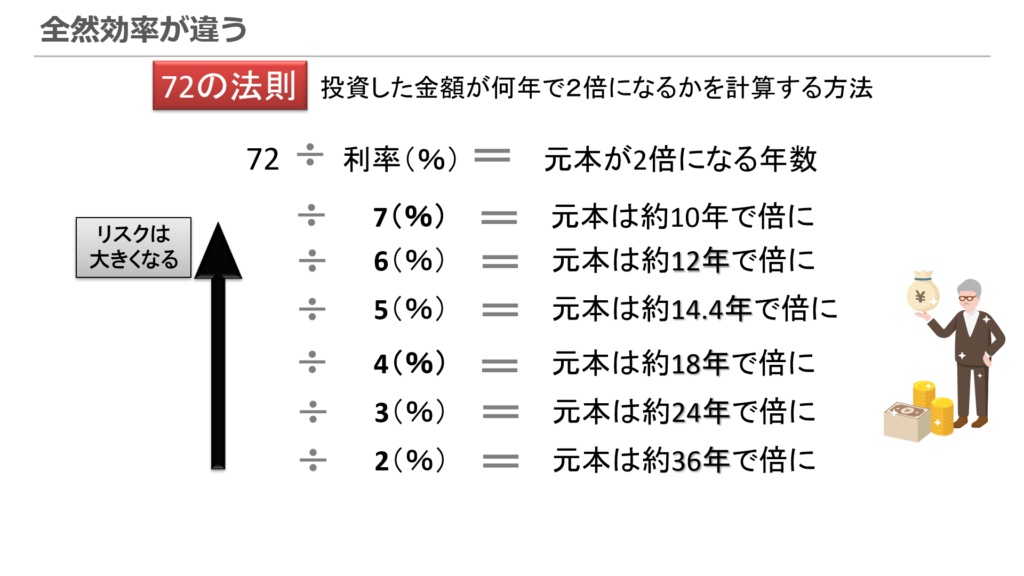

お金を増やす方程式として

72の法則というのは知っていますか?

有名なので知っている方も

多いと思いますが、

知らない方向けに簡単に

ザックリと説明すると、

72÷利率で計算すると、

元本が2倍になるために必要な

おおよその時間・年数がわかる

という複利計算の式です。

例えば昔の日本は銀行に預けるだけで

定期預金の金利が8%以上もありました。

これ先ほどの式で計算すると、

72÷8で約9年。

どこも低金利ラッシュです。

定期預金0.01%で計算すると、

約7200年で倍になるという、という答えが出てきます。

つまり、という話になります。

じゃあどうすればいいか?

というとちゃんと運用する必要が

あるということです。

資産形成 お金を運用する必要性

ちょっと次の一覧を見てください。

この運用利回りと時間の関係を

しっかり活用することで、

準富裕層入り出来る可能性は

高くなります。

例えば、年利5%で考えると、

元本は約15年で倍になります。

これもし運用期間が30年あれば、

2倍の2倍、要するに

元本が4倍になるという意味です。

45年あればさらに倍で

約8倍も期待できるという

話になります。

今20代の方

老後までは約40年以上の

時間があります。

とすると、今の資金が

4倍~8倍になる

可能性があります。

30代の方

同じ理屈で約4倍以上、

40代の方でも

2倍以上になる可能性が

あるわけです。

とはいえ、もちろん、

運用にはリスクがつきものです。

先ほどの計算は

ずっと増える前提での

シミュレーションであり、

実際のところは、

増える可能性があるなら

減る可能性があります。

そのため、どこまでリスクを

- 許容できるか?

- 許せるのか?

によって、あなたが取る選択肢は

大きく変わってきます。

リスクを取らないと

お金は増やせないですし、

あなたにとって

適切なリスクを取るためには

勉強が必須です。

資産形成 お金の色分けの必要性

ちなみに、この

どこまでリスクを取るのか?

を含めた投資スタンスについては、

イロイロと見解が

分かれるところですが、

僕自身の考え方としては、

と思わずツッコミたく

なった方もいるかもですが、

僕自身は

お金の色分けをして、

リスクを取って投資するお金と、

リスクを抑えて増やすお金で

・お金の置き所

・投資先

を変えています。

お金の色分けというのは、

- シンプルに使うお金

- リスクを取らないor抑えるお金

- リスクを取るお金

この3つのお金のことを言います。

こうやって自分自身の中で

色分けをしておけば、

無駄にメンタルがふらつくことなく、

- お金を貯める

- お金を守る

- お金を増やす

ことを全部同時に成立させることは

可能となります。

まとめ

ちょっと数字がたくさん出てきて

話が複雑になってきたので

少し話をまとめていきます。

1つ目

平均値について

貯金などの全国平均が1436万円。

年代別の平均値で見ると、

- 20代だと292万円

- 30代だと591万円

- 40代だと1012万円

ということで、

まわりと比較すること自体が

イイこととは思わないですが、

目安・基準を意識した方が

頑張れるタイプの方は、

- 20代なら約300万円以上

- 30代なら約600万円以上

- 40代なら約1000万円以上

そして全国平均で見るなら

約1500万円以上

これが平均点以上を目指す場合の

目標目安となります。

2つ目

平均以上の上位ステージ、

富裕層・準富裕層について。

金融資産5000万円以上の

準富裕層が全体の約6%

金融資産1億円以上の

富裕層が全体の約2%

となっていて、

FIREを目指すレベルを考えるなら、

上位8%以上を目指すことになります。

ただ、わりと富裕層の中でも

FIREをせずに、

自分の好きな仕事・ビジネスを

やり続ける人も多い

ということは知っておいても

いいかなと思います。

そして最後

3つ目

上位ステージ

富裕層・準富裕層以上を

目指すなら銀行預金だけでは

無理ゲーになりがちで、

しっかりと勉強をして

リスクを取り運用をする方が

ベターだということ。

時間も上手く活用すれば、

2倍以上10倍近く資産を

膨らませることも可能であり、

若い段階からしっかりと

資産形成をすることは

大きなアドバンテージがあります。

投資・運用に関して

しっかりと勉強することが、

大きな資産形成を

するためには必須と言えます。

うまくすれば、

20代・30代のうちに、

1億円以上の富裕層ステージへの

道を歩むということも可能です。

実際に僕の

クライアントさんの中にも

20代・30代にして

富裕層ステージを

目指している方がたくさんいますし、

実際に富裕層になられた方もいます。

もしこの記事をご覧になっている方で、

と不安になられている方がいれば、

大丈夫です!と

メッセージを送っておきますね。

こんな数字だらけの、

エンタメ性0の記事を

最後までご覧になっているあなたは、

勉強する才能があると言えます。

なので、そのまま

しっかりと勉強をしながら、

少しずつでもいいので、しっかりと

お金を貯めたり・増やしたり

していきましょう。

で、お金お金ばっかり言っていますが、

もちろん、

だからこそ、

お金はたくさんあった方が

自由度が高いわけです。

もしまだ

お金を貯める習慣がない方は

習慣を作るところから

はじめましょう。

そしてすでに

平均以上の資産を作れている方は、

上位ステージを目指してみましょう。

そのプロセス自体が

すごく楽しいモノとなると思います。

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】