●生活にはどんな影響があるの?

●それってメリットある?おいしいの?

僕は、

2008年から仕事として

FP(ファイナンシャルプランナー)

をやっていますし、

現在は、FP育成も

手掛けていたりします。

そしてなぜ今回、

「イールドカーブコントロール」を

テーマに記事にするかというと…

僕自身が触れておきたかったから!

( ゚Д゚)(笑)

というのもありますが、

現場でクライアントさんに話す際にも

必ず登場する話でして、

イメージくらいは伝えておきたかった!!

が真面目な回答。

■住宅ローンの金利が低い水準に

■投資用ローンの金利が低い水準に

言葉自体が呪文みたいで

難しく聞こえますが、

僕たちにとってのメリットを

シンプルに表現すると、

があげられます。

クライアントさんに

今回のテーマを

話せるようになることで、

提案できる幅が広がる

というのはあります。

ということで、

ザックリと書いていきます!

すんごく詳しい記事を書いている方も

いらっしゃいますから、

僕自身は要点を伝えることにします!!

まずは、イールドカーブコントロールが発表されるまでの3つの大きな流れをササッとまとめると

1:2013年4月4日

マネタリーベースを

2倍にするという発表

- 円の価値を薄くするよ~ってこと

2:2014年10月31日

追加の金融緩和の発表

- 円の価値をますます薄くするよ~

- 金利を下げるよ~

- 株価を上げるよ~

- 不動産価格を上げるよ~ってこと

円安にして不動産価格を上げちゃいましょう?!日銀による追加の金融緩和(2014年発表)

3:2016年1月29日

初のマイナス金利の導入を発表

- マーケットにより

お金が流れるようにするよ~

⇒結果として不動産融資が加速

ちょっとやり過ぎて、長期金利がマイナス?!これはマズイ

ここまで金融緩和政策を

打ち出してきた日銀ですが、

要は、

「やり過ぎた」わけです( ゚Д゚)(笑)

具体的には、

マイナス金利と国債大量購入の

組み合わせで金利は低下したものの、

過度に金利が低下

してしまったんですね。

で、特に長期金利、具体的には

10年物国債の金利までマイナス

に突入してしまい・・・

10年物国債自体で

運用しているorその金利に連動する形で

商品を作っている

- 銀行

- 保険

- 年金

の運用にまで

悪影響が出始めたわけです(笑)

まぁ分かりやすいイメージ?

でいくと、

10年物国債買ってても

利回りが

マイナスなわけですから、

・増えないじゃん!!!

・むしろマイナスになるやん!

ってわけです。

具体的には、

以下の図を見てください。

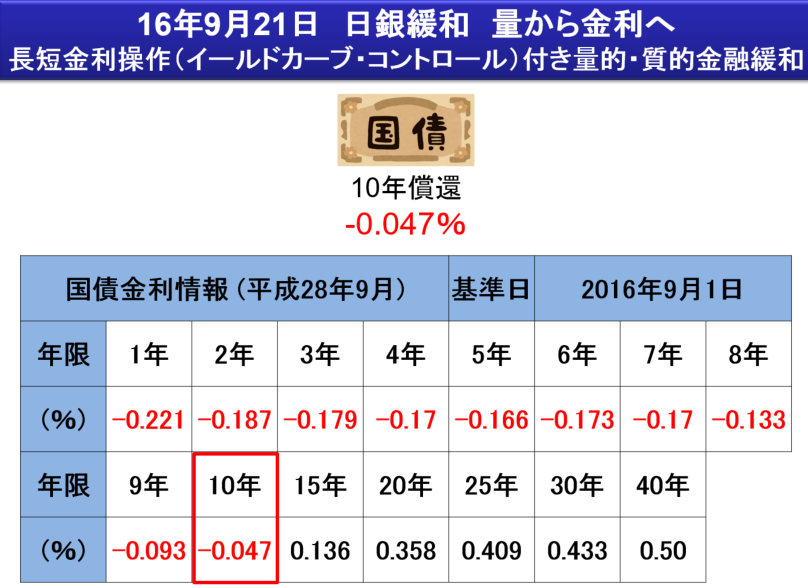

基準日 2016年9月1日 国債金利情報 数値を抜粋

見てもらえるとわかりますが、

10年物国債の金利が

マイナス0.047%

になっていますね(笑)

で、この10年物国債の金利を0%

に誘導しようっていうわけで、

次に発表したのが、

2016年9月21日

長短金利操作

(イールドカーブ・コントロール)

付き量的・質的金融緩和

でした・・・

って思いますよね(笑)

はい、続きで説明します

( ..)φメモメモ

イールドカーブ・コントロールで10年物国債の利回りを0%に誘導するよ~

2016年9月21日

長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和を発表

引用元 2016年9月22日 日経新聞

狙いとしては、

■10年物より短い国債の

金利はマイナスに

■10年物国債は0%に誘導

■10年物以上の国債の

金利はプラスに

という流れを狙ったものです。

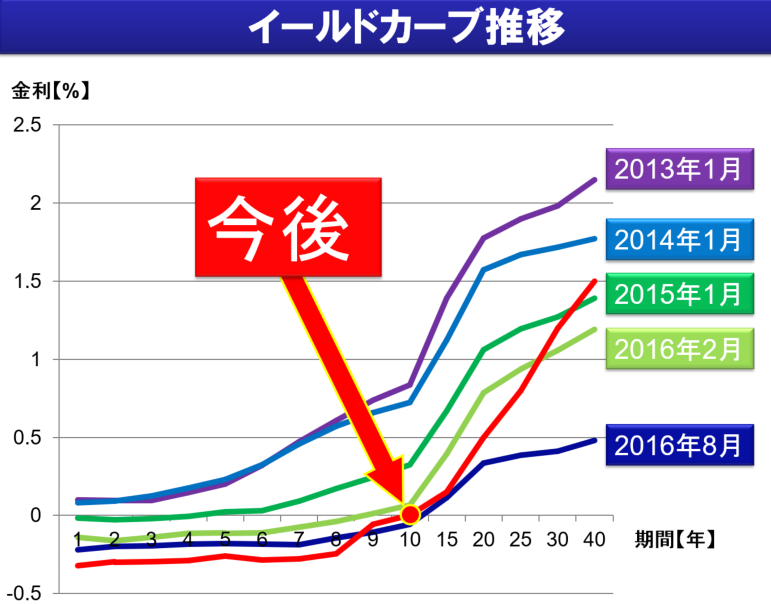

図で表すと下記の図の

赤色の線のような感じを狙ったわけです!

上記の図で分かる通り、

金融緩和政策の重ね掛けで

金利の曲線がどんどんと

下に下がっています。

日銀の国債の買い入れ対象を

10年未満の短期の方に

集中させて短期の金利を下げて

10年物国債の金利を0%に

誘導するわけですね。

長期金利を0%に誘導すると、なぜ、不動産投資に追い風なのか?!

すご~くザックリ

とした話になりますが、

不動産投資をする場合の

コストの1つに、

ローン金利ってのがあります。

不動産投資をする多くの場合が、

ローンを組みます。

そうすると、当然に、

元金の返済と借り入れた

お金に対する「利息」を

支払うことになります。

で、今回の長期金利0%の誘導

(短期金利はマイナスに誘導)

という話は、

「金利は低いままにしておくね~」

=「利息は少なくしておくね~」

と言っているわけですから、

まぁ当然、

今後一生ず~っと

上記の状態が続くということが

確約されたわけではありません。

立つという意味では、

賢く立ち回れば

資産形成の効率を上げるための

ヒントになるニュース

であることは

間違いありません。

だぶつくマネーが不動産へ、そして、不動産融資は1977年以来最高に

引用元 2016年7月27日 日経新聞 / 2017年2月10日 日経新聞

今回の

イールドカーブコントロール

だけではなく、一連の流れの中で、

不動産投資が活発になっています。

さらに、円安が進行した分、

海外勢からすると、

それだけ日本の「円で表記された」

不動産価格は

割安感が強くなっている

わけですから、

海外勢の日本の不動産買いも

かなり加速しています。

これはまた別の記事にでも

書きたいと思います。

まとめ

●生活にはどんな影響があるの?

●それってメリットある?おいしいの?

言葉自体が呪文みたいで

難しく聞こえますが、

僕たちにとってのメリットを

シンプルに表現すると、

■住宅ローンの金利が低い水準に

■投資用ローンの金利が低い水準に

不動産融資の金利が下がること

があげられます。

インフレ・円安による

物価上昇という大きな流れの中で、

「金利を低い水準のままピン止めする」

という発表は、

そのまま不動産投資の活性化を意味します。

効率の良い資産形成をしていくために

最も合理的な方法は、

国・政府自体と逆行することなく、

むしろ、

同じようなポジション取りを

心掛けることに

あるかと思います・・・

って、真面目にまとめようと

し過ぎですね( ゚Д゚)

文字で伝えるだけだと

限界がありますので、

もし、もっと勉強したいなぁと

思ったなら、

セミナーに参加して見て欲しいです。

では、今回はここまで~!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】