2013年4月4日日銀の黒田総裁により

発表された量的・質的金融緩和の内容は、

マネタリーベースを2倍にする

というインパクトのある内容でした。

(詳細は下記記事を見てください。)

ただ、諸外国で発生する

外的要因などもあり、

物価上昇率2%という目標を

クリア出来ない状況に・・・。

そして、

次に追加の金融緩和が発表されたのが、

2014年10月31日です。

この発表もかなりのインパクト

がある内容でしたし、

効率よく資産形成をするための

方向性がより明確になる発表でした。

ただ、やはりマネタリーベースを

2倍にするという発表の時と同じく、

日本国民の多くの方が

この内容を捉えられなかった

のではないかと思います。

※僕のまわりの同業のFPの方達も

意味が分かっていない方が

たくさんいましたよ、やっぱり

この2014年10月31日に

発表された追加緩和の内容も、

すご~~~~~く大事な発表

だったので、

ちょっと記事にしたいと

思います( ..)φメモメモ

大きく分けると

発表内容は4つでした。

- 円の価値をさらに下げます

- 金利を下げます

- 株価を上げます

- 不動産価格を上げます

詳しくはセミナーで説明していますが、

当時の発表を振り返る形で

ザックリと記事にもしておきます!

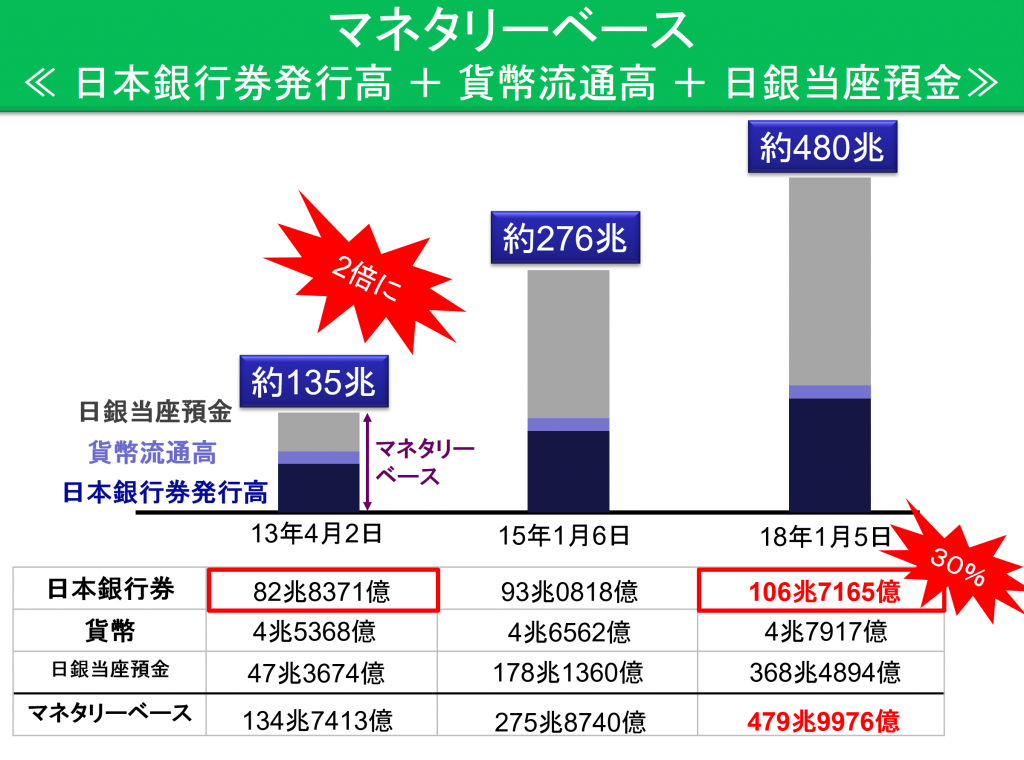

ポイント1:「円の価値を下げるよ~」マネタリーベース増加額の拡大

参照元 日経新聞 2011年11月1日 及び 2014年10月31日 会見映像より

マネタリーベースの

年間増加ペースを年間

「約60~70兆円」から

「約70~80兆円」に

拡大させるという内容です。

マネタリーベースについては、お金の供給量を2倍にしちゃうよ!マネタリーベースって何?

という記事を見てください。

マネタリーベース増加額を

拡大させるということは、

ザックリ表現すると、

「ますます円の価値を下げますよ~」

という意味です( ゚Д゚)

ちなみに、

2018年現在のマネタリーベースは

以下のようになっています。

予定通り、

順調に増えまくっていますから、

円の価値が薄くなっていくのは

明白です( ゚Д゚)

ポイント2:「金利を下げるよ~」長期国債の買い入れ残高の拡大

日銀自体が長期国債の

保有残高の年間増加額を

「年間約50兆円」から+30兆円の

「年間約80兆円」にする

という内容です。

※平均残存期間も7年程度から

10年程度へ

ちょっと国債のことに関しては、

国債だけでマニアックな本が

何冊も出ているくらいですから、

機会があれば、

また別の記事で書きます(笑)

とりあえず、要点としては、

長期国債を大量買いして

と言ったわけです。

長期国債の金利は、

自分たちの身近なところでいくと、

住宅ローンの金利に影響します。

結果、住宅ローン金利が

さらに下がりましたよね?( ゚Д゚)

金利を下げ過ぎて、後に、

イールドカーブコントロールということで、

長期金利操作まで

進行することになりますが、

それはまた別の記事にします!

なんせ、

金利が下がったことにより、

不動産投資がより加速することに

なりました。

ポイント3:「株価を上げるよ~」ETFの買い入れ金額の増加

ETFの買い入れペースを

「年間約1兆円」から

「約3兆円」にします

という内容です。

ETFとは何ぞや?!??( ゚Д゚)

という部分は色々な方が

記事にしているので、

ここでは長くなるので割愛しますが、

要は、投資信託です(笑)

ここでは、日銀が株を買い漁って

と発表したわけです。

ちなみに、

2016年7月29日の追加金融緩和で、

ETFの買い入れ額をさらに増やして

「約6兆円」にしていますので、

株価を上げるよ~

と発表したことになります。

ポイント4:「不動産価格を上げるよ~」J-REITの買い入れ金額の増加

ETFと同じく

J-REITの

買い入れペースを

「年間約300億円」から

「年間約900億円」にします

という内容です。

はい、

J-REITって

だから何?!?!?( ゚Д゚)

という質問ですよね(笑)

要は、不動産投資信託です(笑)

日銀が証券化された不動産を

買い漁るわけですから

と発表したわけです。

4つのポイントを整理

ちょっと整理すると、

- 円の価値をさらに下げます

➡相対的に

「円以外」の資産として、

【外貨や不動産】の

価格が上がります。 - 金利を下げます

➡不動産投資の多くの場合

ローンを組むわけですが、

その金利(コスト)が

下がります。

➡結果、【不動産】投資が

活性化します。 - 株価を上げます

(ただし、円自体の価値は薄くなっています) - 【不動産】価格を上げます

要は、ポイント4つのうち、

3つが【不動産】価格の上昇

をもたらす要因

になるものでした( ..)φメモメモ

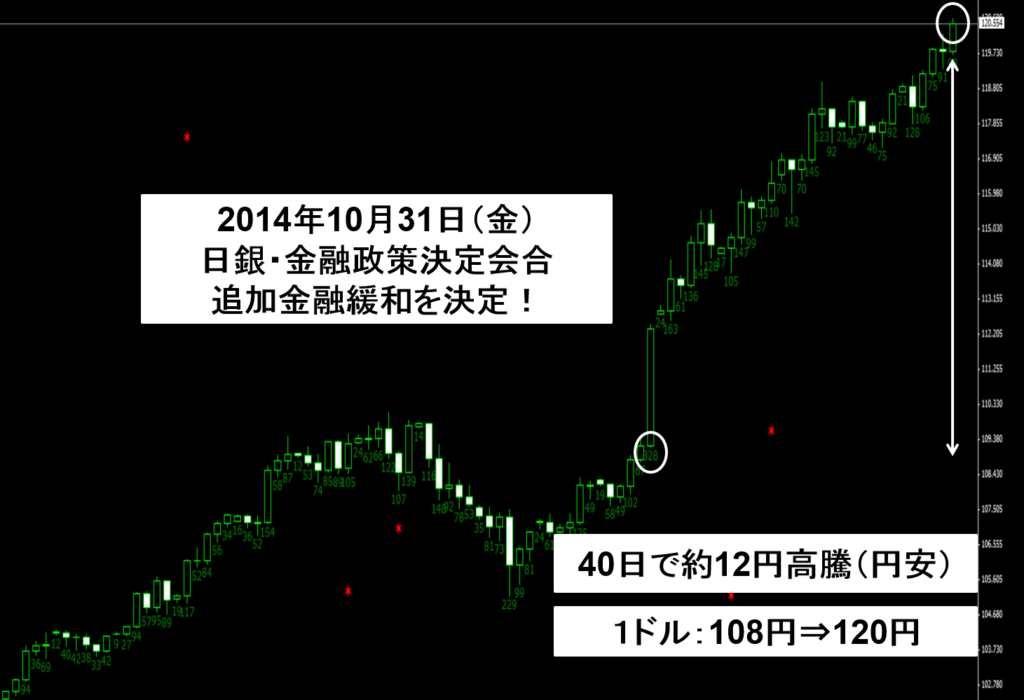

為替は円安(円の価値が下げる)の方向に急激に進行

この時、為替のマーケットは

より顕著に激しく反応しました。

上記の図を見てください。

当時のドル円のチャートとなります。

お金の供給量を2倍にしちゃうよ!マネタリーベースって何?

でも書きましたが、

マネタリーベースの増加額の拡大

=さらにもっと

円の価値を下げにいくよ!

という発表があったわけですから、

より顕著に円安

(円の価値が薄くなる)の方向に

ドル円が動きました。

「円以外」の資産として、外貨資産・不動産資産がより重要に

現状の方向性としては、

円自体の価値を薄める方向、

つまり

「円安によって相対的に物価高を狙う」

という流れなわけです。

とすると、

「円だけ」の資産形成は

リスクが高いと言わざるを得ません。

円以外の資産を作っていくことを、

より真剣に考えるべきだと言えます。

マクロ経済スライド方式?!年金は破綻しないが、年金に依存するのはNG・アウト

上記の記事でも書いた通り、

年金はあてに出来ないわけですから、

自分自身での資産形成が

ホントに大事になってきます。

その際に、

より「効率の良い」資産形成を

心掛けるべきだと言えます。

まとめ

ちょっと書きづらい

部分もありましたが、

ザックリと4つのポイントに

分けて書いてみました

( ..)φメモメモ

わかりづらいわ!!!( ゚Д゚)(怒)

と思ったならゴメンナサイm(__)m(笑)

今回のテーマは絶対動画の方が

わかりやすいのは分かってて

記事にしました。

ということで、

ちょっと宣伝になりますが、

もっと勉強したいなぁと思ったなら、

セミナーに参加頂くか動画コンテンツを

ご覧になって頂ければと思います!

大阪・東京でも

定期的にセミナーをやっていますし、

また、エリア的に

参加が難しい方向けに

動画コンテンツも用意しています!

セミナーに関してはこちらをポチッと!

良かったら、

セミナー参加してみてください!

では、今回はここまで

( ..)φメモメモ

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】