オフショア海外積立投資って、

違法性は

あるのでしょうか???

まわりの友人から

勧誘されているのですが、

違法性があるなら

やりたくないですし…(´-ω-`)

本当のところを

教えてくれませんか?

上記のような質問、

独立系FPとして現場に居ると、

クライアントさんから質問される

ケースがあるんですよね。

で、以前の記事(下記参照)では、

フワっと、ぼやっと、

- オフショア保険

- オフショア投資

- 海外積立保険

に関しての法律の話を書きました。

オフショア保険・オフショア投資・海外積立保険は法律違反か否か?!

上記では商品を絞らずに法律のことを

ふわっと触れた感じですが、

今回は、

「ファンド購入型」の

「オフショア海外積立投資」

と敢えて限定した書き方で

書いていきます( ..)φメモメモ

というのも、

このファンド購入型を

紹介しているFPがマーケットに多いので、

質問が一番多いのも

このファンド購入型の商品ですので。

あ、ちなみに、

立場をハッキリさせておきますが、

このブログの著者である私は、

ファンド購入型の商品は

オススメしていません!(゚д゚)

ですので、

「最後にこちらを~~クリック!(^^♪」

でファンド購入型に誘導するような

ことはしませんので、

ご安心ください(笑)

では、書いていきます

( ..)φメモメモ

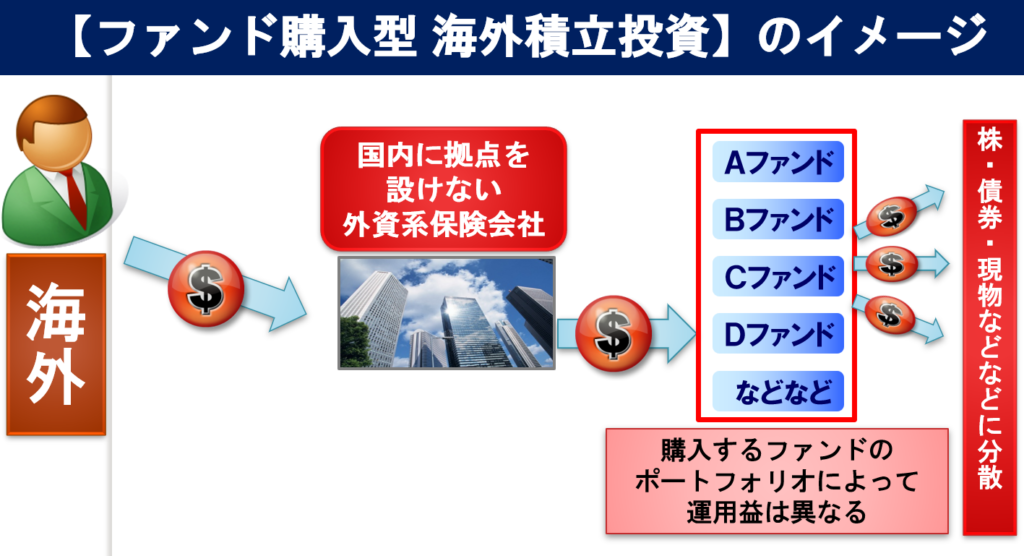

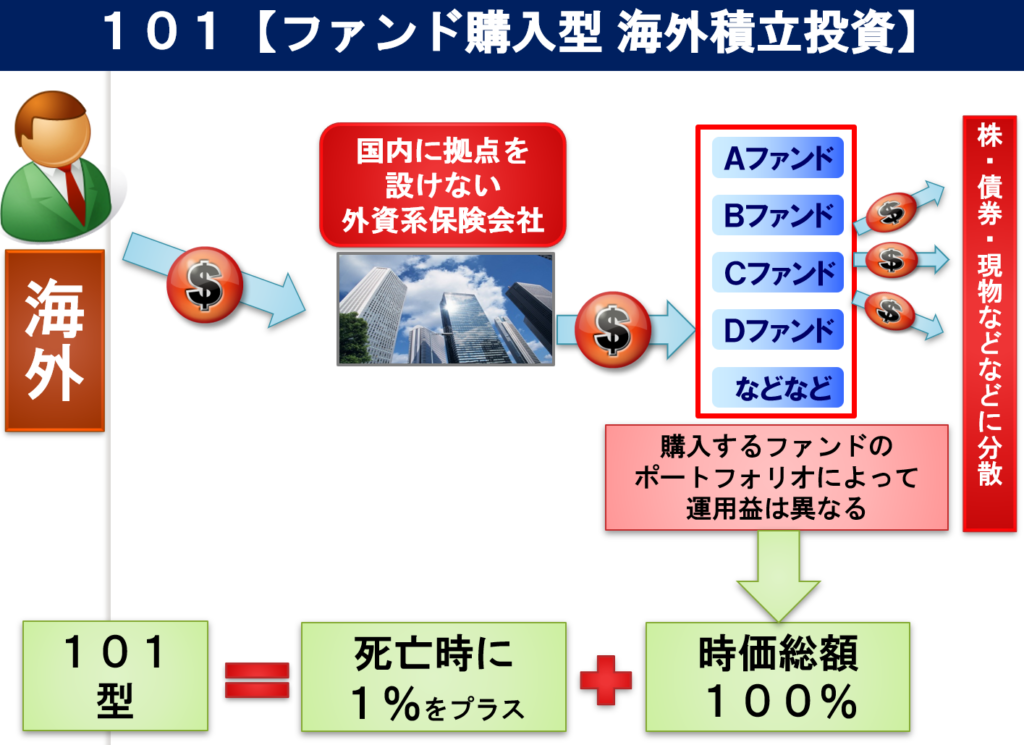

ファンド購入型のオフショア海外積立投資のイメージ

まずは、イメージの話からいきます。

上図にあるように、

契約者が出したお金は

海外にある保険会社を経由して、

その資金の

100%が「ファンドや債券などの購入」

に充てられます。

どのくらい資金が増えるのか?

(減るのか?(笑))は、

購入するファンド次第となるので、

元本が棄損する可能性も当然にあります。

101型:ファンド購入型のオフショア海外積立投資

さらに細かく見ていきます。

繰り返しになりますが、

契約者が出したお金は

海外にある保険会社を経由して、

その資金の【100%】が

ファンドや債券などの購入に充てられます。

例えば、これが

1000万円のボリュームがあるとします。

で、もし契約者が死亡した時は、

1000万円(100%部分)

のほかに、

別に10万円(別に1%)が

プラスされて、

1010万円が受益者

(遺族など)に

支払われるという

ルールになっています。

はい、つまり、

100%+1%

=【101%】

となるわけです。

これが、101型と呼ばれる

オフショア海外積立投資なのですが、

日本の法律に当てはめた場合の

分類が難しい商品となっています。

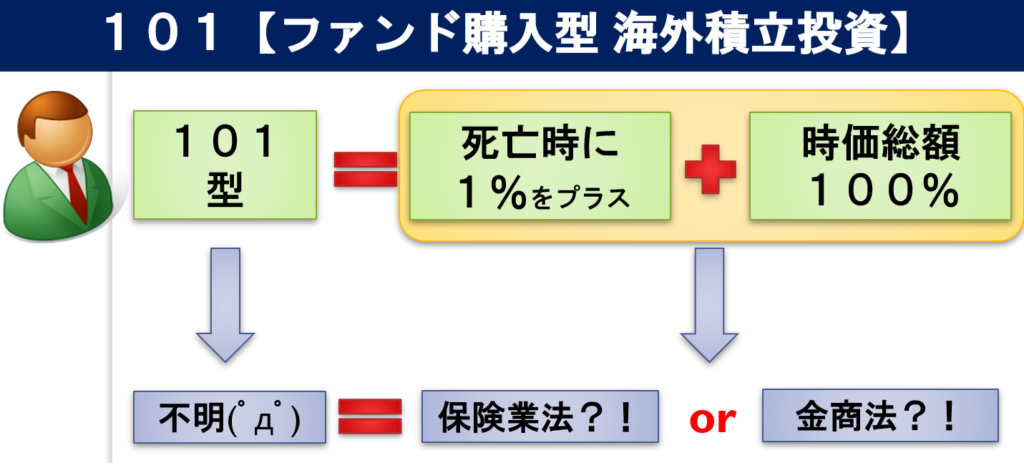

100%部分のファンドだけなら?!:金商法?!

オフショア保険・オフショア投資・海外積立保険は法律違反か否か?!

100%部分に該当する

ファンドだけならば

金融商品取引法による管轄に

なるだろうとされています。

で、上記の記事で書きましたが、

金融商品取引法による見解だと、

クライアントサイドは

➡買っても良いけど

業者サイドは

➡売ってはいけない

というルールになります。

また、紹介者であるFPに対しては、

利殖勧誘というペナルティが

発生する可能性が残されます(゚д゚)

1%の死亡保障が付くと?!:保険業法?!

オフショア保険・オフショア投資・海外積立保険は法律違反か否か?!

1%の死亡保障が付くということは、

保険商品として機能があるわけで、

保険業法の解釈にもなり得るのか?!で、

またまた上記の記事で書きましたが、

保険業法による見解だと、

101型は法的見解が不明

現在のところ、

(分類のしようが無い

というのが正確な表現

にはなるのですが。)

ただ、

分類のしようが無いからと言って、

FPとして好き勝手

販売していいのか???

という議題に関しては、

僕個人の見解としては

「NO」だと思います

( ..)φメモメモ

今後、この101型の商品が

金融商品として認定され、

金商法の適用を受けた場合は、

紹介していたFPは

金融商品をノーライセンスで

販売していたという問題

にさらされる可能性

もありますし(゚д゚)

また保険商品として認定されて、

保険業法の適用を受けた場合は、

次は、契約者である

クライアントさんサイドが

ペナルティを負う

可能性が出てきます(゚д゚)

結果、無責任な販売はNGと

言わざるを得ません…

実際は無責任な販売をしている

FPが多いんですけどもね

(´・ω・`)う~ん

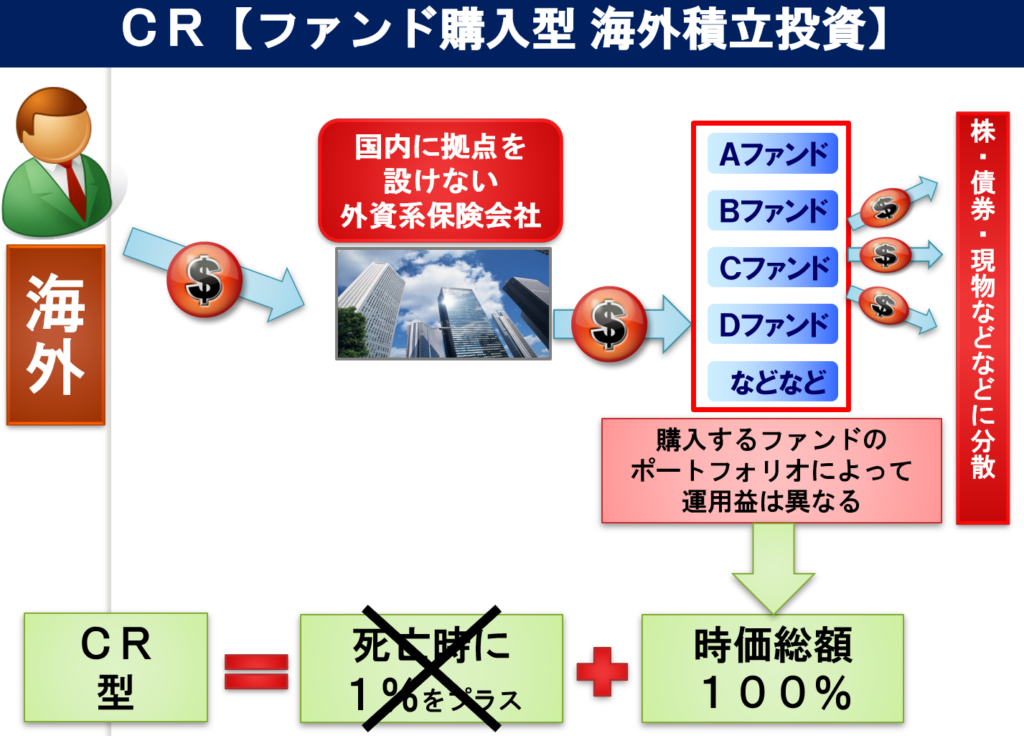

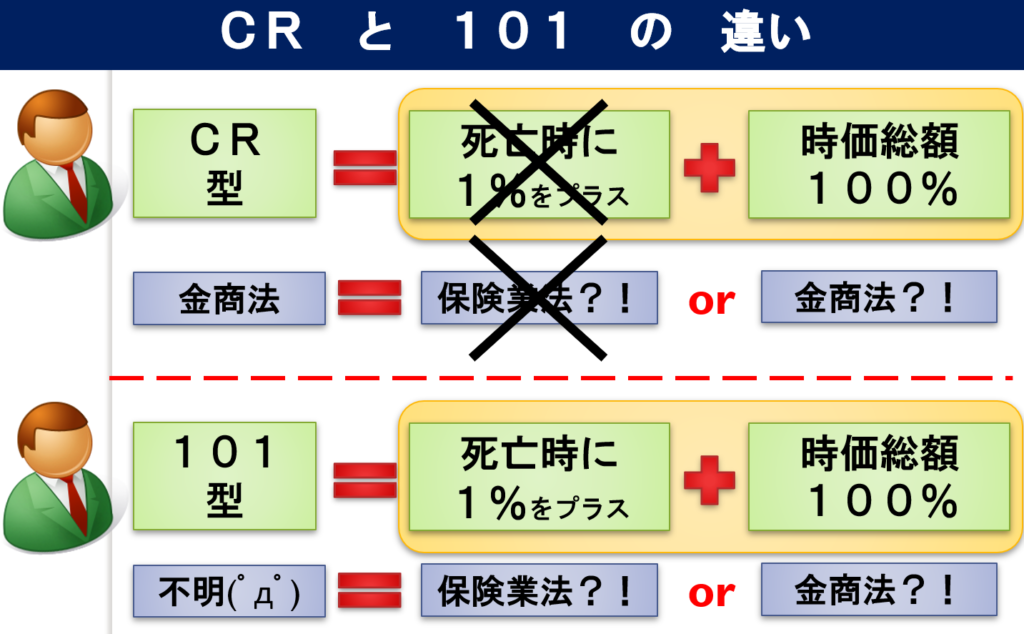

次にCR型:ファンド購入型のオフショア海外積立投資

次は、101ではなく

CRと呼ばれるファンド購入型の

オフショア海外積立投資の話です。

上図を見てもらうと、

大まかな構造に

そもそも違いはありません。

(ここでは、CRは満期時に

強制的に資金が償還される~等の

細かいルールは一旦除きます。)

違いがあるとするならば、

死亡時に

【1%の死亡保障が付かない】

という点です。

1%の死亡保障が付かないということは、

法的見解の分類が行いやすくなります。

CR:ファンドなどの100%の時価総額

上図にあるように、

シンプルにファンドなどの

100%時価総額部分だけの

話になりますので、

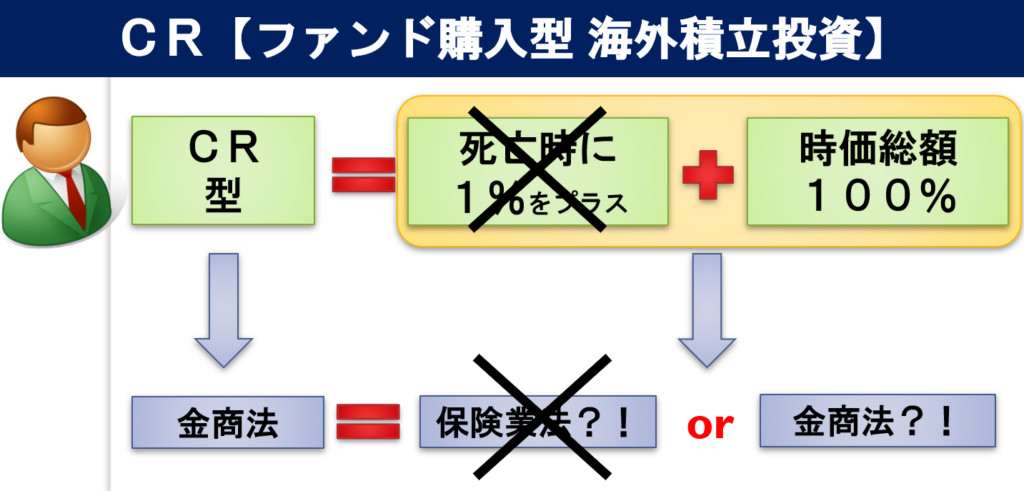

オフショア保険・オフショア投資・海外積立保険は法律違反か否か?!

またまた出てきましたが、

上記の記事で書いたように、

金融商品取引法による見解だと、

クライアントサイドは

➡買っても良いけど、

業者サイドは

➡売ってはいけない

というルールになります。

また、紹介者であるFPに対しては、

利殖勧誘というペナルティが

発生する可能性が残されます(゚д゚)

CR:クライアントは明確にOK

金融商品取引法による見解だと、

クライアントサイドは

➡買っても良いけど、

業者サイドは

➡売ってはいけない

というルールになります。

ということは、

クライアントサイドは

【海外積立投資はOK】

と法的に言えることになります。

ですが、逆にFPサイドは、、、

CR:紹介者であるFPは利殖勧誘の可能性

紹介であるFPは

利殖勧誘とペナルティを

課せられる可能性があります。

CRと101の違い

もう一度おさらいすると、

上図のようになります。

で、ここで、

解釈されるのか???

と質問されることもあるのですが、

過去、日本において

裁判で問題になったのが

このCRの商品です(゚д゚)

つまり、

一度問題視されている例があります

( ..)φメモメモ

また機会があればこの辺りも

細かく記事にしたいと思いますが、

とにかく、法的に問題になった

実例があるということです、

はい。

逆に、

101は未だに「不明」という

立ち位置のままです(゚д゚)

著者である僕がファンド購入型を扱わない理由

ちなみに、僕が

ファンド購入型の

オフショア海外積立投資を

扱わない理由は、

そもそものお話として、

ファンド購入型は

リスクが大きい&内在する

(表向きは説明されていない)

手数料が高い、という

デメリットが大きい

と思っているからです

( ..)φメモメモ

さらに、CRの場合は、

金融商品をノーライセンスで

販売・紹介することになるという

「違法性」の問題も浮上しますので、

なおさらNGです(゚д゚)

まとめ

オフショア海外積立投資って、

違法性は

あるのでしょうか???

まわりの友人から

勧誘されているのですが、

違法性があるなら

やりたくないですし…(´-ω-`)

本当のところを

教えてくれませんか?

CRの場合は、

紹介している

FPに違法性が出てきますし、

101の場合は

法的見解は不明、というか、

分類が出来ていないというのが

正確な回答になるかと思います

( ..)φメモメモ

契約者である

クライアントサイドから見た法的見解と、

FPという立場から見た法的見解

は違いますので、

この辺りもしっかりと

理解する必要はあります(゚д゚)!

ということで、今回はここまで~!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】