今回は住宅ローン控除について解説します。

住宅ローン控除制度は、

支払う税金を安くする制度として

大きな効果をもたらす制度です。

特にサラリー層の方は、

経費を使って納税額を抑える

という事は難しい中で、

この制度を活用することは、

お金を守るという観点で

大きな効果を発揮します。

制度について理解して、

しっかり活用していきましょう。

住宅ローン控除とは?

住宅ローン控除とは、

正式名は

住宅借入金等特別控除といい、

住宅の購入・リフォームのために

住宅ローンを利用した人に対して

税金が安くなる制度です。

あとで解説しますが、

入居から13年間、

年末時点のローン残高の0.7%分を

所得税から控除されるというものです。

控除率が0.7%と聞くと

金額的にそれほど大きくないイメージが

あると思いますが、

住宅ローン控除は税額控除の一種で

本来納める税額から

直接控除されるので、

0.7%といえども、

節税という観点で大きな効果があります。

税額控除とは?

税額控除って

どういうものでしょうか?

住宅ローン控除の解説に入る前に、

税額控除について簡単に説明しますね。

税額控除とは、

税金を算出するための所得

(これを課税所得といいます)に

税率を掛けて求めた税額から

一定額を引き算する

(これを控除するといいます)

仕組みを言います。

住宅ローン控除は

課税所得を求める際に所得から引かれる

「所得控除」

(例えば生命保険料控除ですね)とは違い、

税額から直接控除されるので、

その影響は大きいです。

例えば、

サラリー層の方が支払う所得税は、

1年間の給与収入からその額に応じて

控除される給与所得控除額を引いた

「給与所得」から

生命保険料控除や配偶者控除などの

各種所得控除の金額を控除し、

所得税を計算する基礎となる

「課税所得」を求めます。

そして、この「課税所得」の額に応じた

税率をかけたものが

本来納税する所得税の金額となります。

住宅ローン控除はこの金額から

一定額を控除します。

税率を掛ける前の

課税所得から控除するのではなく、

直接税額から控除されるので

0.7%でも効果は大きい

というわけです。

住宅ローン控除の基本的要件

では、住宅ローン控除を活用するために

必要な条件について説明します

取得する住宅が

- 新築なのか

- 中古なのか

などで微妙に変わってきますので、

それぞれ開設します。

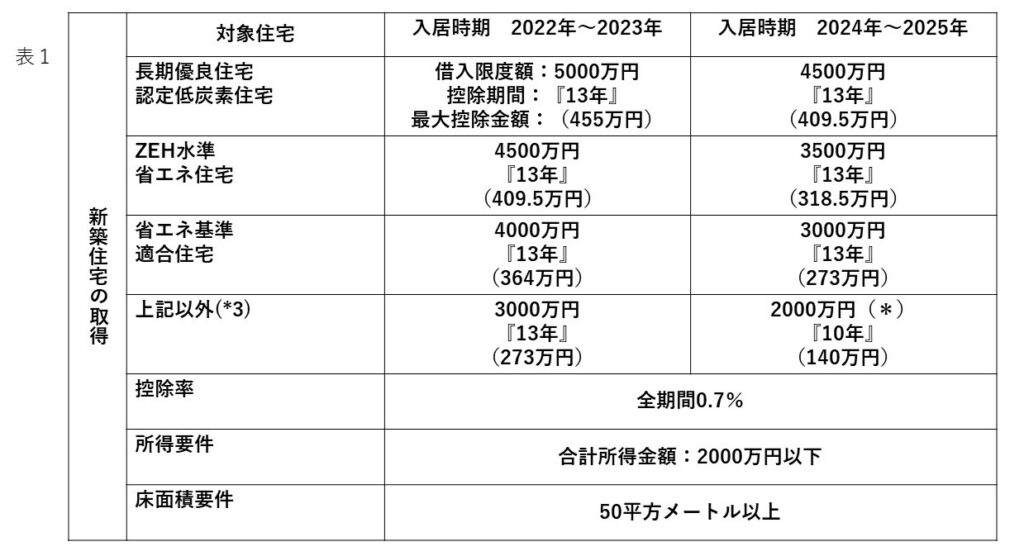

新築を取得した場合

一般の新築住宅は、

2023年3月31日までの

建築確認を受けたもの、

または

2024年6月30日までに

建築されたものは

2000万円を借り入れの限度額として

10年間の控除を受けることが

できます。

この制度を適用するための条件は、

以下の条件を満たす必要があります。

建築の費から6ヶ月以内に

居住していること

この制度を利用する年の12月31日まで

引き続き居住していること

床面積が原則50㎡以上あり、

床面積の半分以上を居住用にしていること、

かつ合計所得金額が

2000万円以下であること

一部の住宅は

合計所得金額が1000万円以下で、

床面積が40㎡以上50㎡未満

であれば適用を受けます

ローンの返済が

10年以上残っていること

居住を開始した年、

その前2年で譲渡所得の課税の特例の

適用を受けていないこと

生活を同一にしている

親族などからの

取得したものでないこと

贈与による住宅の取得でないこと

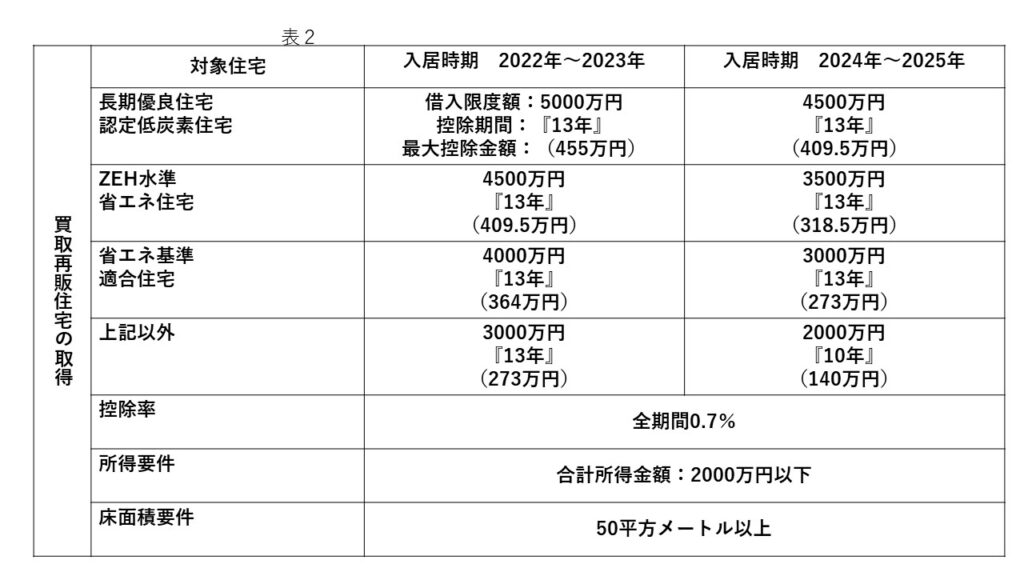

買取再販住宅を取得した場合

次に買取再販住宅の取得の場合です。

「買取再販住宅」とは、

宅地建物取引業者が

一定の増改築をした既存の住宅を、

その業者の取得した日から2年以内に

取得した既存住宅を言います。

言い換えると、

2024年~2025年に

居住を開始した一般の住宅については、

- 借入限度額2000万円

- 控除期間10年

であるところが先ほどの

新築住宅との違いです。

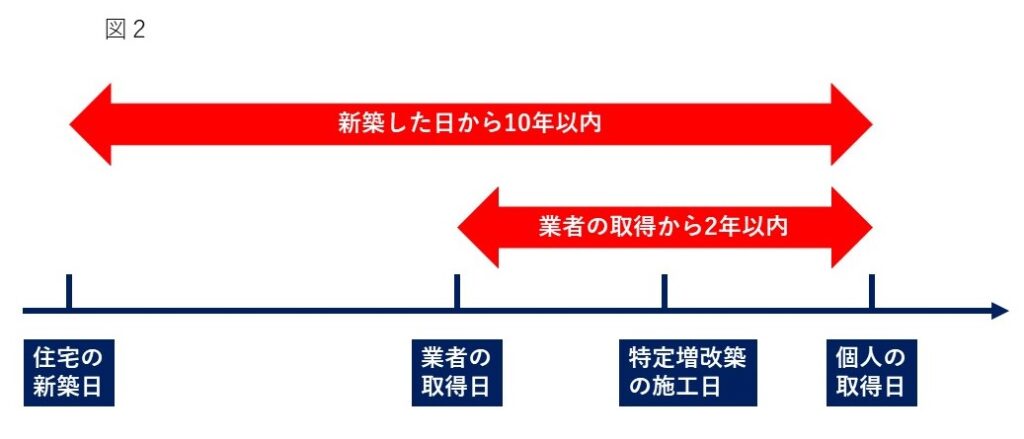

既存住宅が新築された日から

10年以上経過していること

※買取再販住宅の時期的条件については

以下の図を参考にしてください。

増改築に要した費用の総額が

売買価額の20%に相当する

金額以上であること

一定の条件と金額を満たす

増改築工事を行ったこと

建築の時期が

昭和57年1月1日以後であること。

昭和56年以前の場合は

一定の技術的基準を満たすこと。

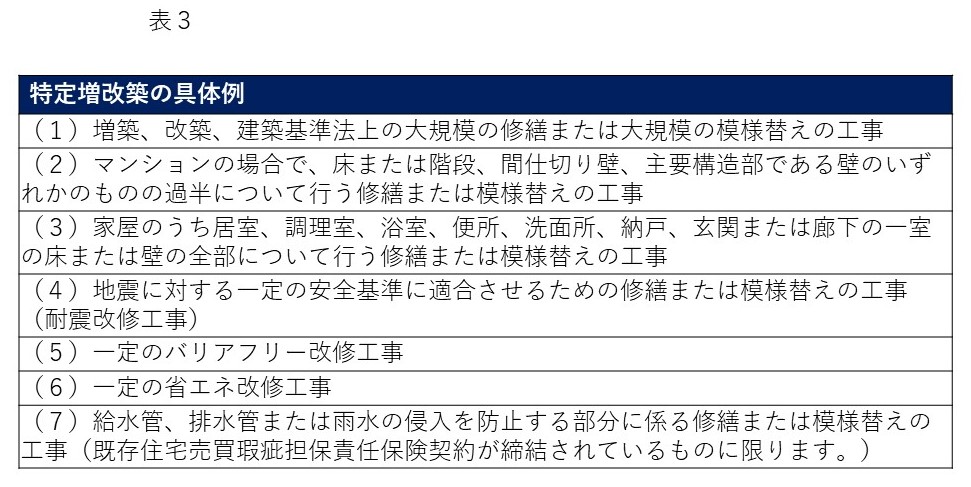

※一定の条件を満たす

増改築の具体例を以下に示します。

中古住宅を取得した場合

中古住宅を取得した場合は、

長期優良住宅などの認定住宅については

借入限度額が3000万円、

そのほかの住宅については

2000万円になります。

中古住宅の取得の日から

6ヶ月以内に居住していること

この制度を利用する年の

12月31日まで居住していること

合計所得金額が

2000万円以下であること

床面積が50㎡以上で、

その半分以上の面積を

居住用に使用していること

住宅ローンが

10年以上残っていること

譲渡を所得の課税の

特例を受けていないこと

親族等から取得していないこと

贈与による取得でないこと

建築の時期が

昭和57年1月1日以後であること。

昭和56年以前の場合は

一定の技術的基準を満たすこと。

ローンを借り替えた場合でも利用するための2条件

住宅ローンを借り替えた場合に

住宅控除ローンを利用するためには

以下の条件を満たす必要があります。

1.新しい住宅ローンが

当初の住宅ローンの返済のために

借り入れたことが明らかであること。

2.新しい住宅ローンが

住宅ローン控除の条件に当てはまること

例えば10年以上の

住宅ローンであることなど

なお、

控除を受けることができる年数は、

住宅に居住した年から

10年または13年で、

借り換えたことで

期間が延長されないので

注意してください。

借り換えによる新しい住宅ローンが

住宅ローン控除の対象になる場合は、

次の金額が控除の対象となる

住宅ローンの年末残高になります。

計算式

A=借り換え直前における

当初の住宅ローンの残高

B=借り換えによる

新たな住宅ローンの借入金額

C=借り換えによる

新たな住宅ローンの年末残高

①A≧イコールB

控除対象額=C

②A<C

控除対象額=C×A/B

手続き

必要事項を記載した確定申告書を

物件の所在地を管轄する

税務署に提出します。

必要な書類は、以下の通りです。

- 源泉徴収票

- 住宅ローン年末残高証明書

10月~12月に

繰り上げ返済した場合は、

全高証明書の金額が修正されずに

届く場合もありますので、

正しい残高証明書を

金融機関から取り寄せましょう! - 土地・建物の登記事項証明書

- 土地・建物の売買契約書

- 工事請負契約

(新築・リノベーションの場合必要) - 増改築等工事証明書

- マイナンバーカード

2年目以降の手続きは、

サラリー層のかたは

会社で行う年末調整で

手続きをすることが可能です。

サラリー層以外の方は

2年目も引き続き確定申告で

手続きを行います。

まとめ

住宅ローン控除は、

- 納める税金を抑える、

- お金を守る手段

として知っておく必要がある制度です。

この制度の有効活用や、

活用で節約できたお金を

どのように活かしていくかは

不動産の知識の他に様々な知識を持っている

専門家にトータルで見てもらうのが

良いと思います。

節税でお金を守り、

様々な手段でお金を増やすためにも、

専門家に相談してみてください。

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】