資産形成のためにも

投資用ワンルームマンションも欲しい!

でも、

マイホームも将来的に持ちたい!

これって両立できるもんなの?

って疑問に思いますよね?

世の中にはマイホームを持ち

パートナーと

幸せな家庭を築きながら、

投資用ワンルームマンションも

保有して将来に備えている方が

たくさんいます。

つまり、両立はできちゃうわけです。

これには、

【返済比率】という考え方が

大きく関わっています。

この返済比率を考えながら、

マイホームと

投資用ワンルームマンションの

購入の両立のさせ方を見ていきましょう!

金融機関からの借り入れをする際の返済比率の基本的な考え方

「返済比率」は「返済負担率」

とも呼ばれます。

例えば

年収500万円で

年間のローン返済額が

100万円の場合返済比率は

100万円÷500万円×100

=20%

ということになります。

そして、

この返済比率に関するルールとして、

一般的には「35%ルール」が

あるとされています。

要するに簡単に言うと、

日常生活はしっかり送れる範囲で

借入のローン返済をしてくださいね~

というラインとして

ということです。

そして、この返済比率ですが、

マイホームや投資用マンション以外には、

- 車

- エステ

- 太陽光

などなどの、他の借り入れも

全てコミコミで計算されます。

一旦、35%というルールで考えると・・・

500万円×35%

=175万円

つまり・・・

年間175万円までの

返済に収まるならOK!

800万円×35%

=280万円

つまり・・・

年間280万円までの

返済に収まるならOK!

1000万円×35%

=350万円

つまり・・・

年間350万円までの

返済に収まるならOK!

と、当然、

年収が高い方が、

より多くの借り入れ枠を

持つことになります。

年収次第で返済比率は変わってくる

先ほどの話にもなりますが

という意味で

返済比率があるわけですが、

例えば、年収3000万円の人が

返済比率35%とすると・・・

3000万円×35%

=1050万円

年間1050万円までの返済は

OKということになります。

そして、残りの生活部分65%

(100%-35%)を見てみると・・・

3000万円×65%

=2100万円

※当然税金がかかってくるので、

手取りはもっと下がります。

ということになります。

ですが!

これくらいないと、

私の生活はまわらないの!

って方もいるでしょうが、

僕の場合はこれほど必要ありません(笑)

となると

ローンの返済に充てる金額は

もっと割合があっても、

残りの部分で十分に生活は

成り立ちます。

年収400万円未満

=30%未満

年収400万円以上700万円未満

=35%未満

年収700万円以上1,000万円未満

=40%未満

年収1,000万円以上1,500万円未満

=45%未満

年収1,500万円以上

=50%未満

これは、

とある金融機関が公表している

返済比率に関する基準ですが、

見て頂くとわかる通り

年収が高いほど返済比率は上がり、

年収が低いと、

逆に35%ではなく30%未満

というルールになっています。

各金融機関により、

この返済比率の計算の仕方も変わりますし、

ショッピングローンに関しては、

返済比率の考え方には含まない!

という、

かなりツワモノの融資基準も

あったりします。

ただ、細かいことを抜きに考えても

やはり年収が高い方が

金融機関もたくさん貸してくれる

というのが答えとなります。

ただし、審査金利という金融機関独自の指標があったりなかったり

実際に金融機関から

借り入れをおこす際に適用される金利を

「貸出金利・適用金利」といいます。

実際の貸出金利で

返済比率を計算する場合もあれば、

別途、審査においては

よりシビアな数字で、

ちゃんと返済してくれるかどうか???

を判定する場合

があり、この金融機関が

審査に用いる金利のことを

「審査金利」と言います。

よりシビアに見るというのは、

例えば

貸出金利

(実際にあなたが借りる場合の金利)が

1.0%だったとしても、

審査上は審査金利を

4.0%として計算する

(あくまで例です)

といった形です。

どのくらいの差があるかというと、

例えば

- 2000万円

- 35年返済

- 元利均等返済とした場合

金利が1.0%の時

毎月の返済額は

¥56,457

年間の返済額は

¥677,484

金利が4.0%の時

毎月の返済額は

¥88,555

年間の返済額は

¥1,062,660

となりますので

年間返済額が

¥385,176も変わります。

返済比率で見た場合、

例えば

- 年収500万の場合

金利1.0%で

年間返済額

¥677,484の時

500万円に対して

約13.5%

金利4.0%で

年間返済額

¥1,062,660の時

500万円に対して

約21.2%

となり、比率でみると、

7.7%も返済比率が

変わることになります。

審査金利は具体的に何%なの?

返済比率にも大きく影響する

この審査金利ですが、

また、金融機関によって

それぞれ率が違います。

概ね、3.0~4.0%が相場

と言われていますが、

各金融機関に聞いてみないと

分からなかったりします。

ちなみに、参考までに、

住宅金融支援機構のHPに

掲載されている資料でいくと・・・

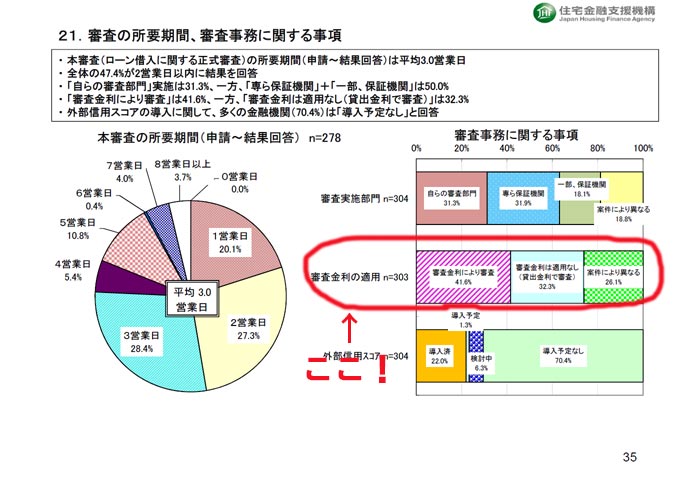

参照資料:P35「21.審査の所要期間、審査事務に関する事項」より抜粋

審査金利により審査

41.6%

審査金利は適用無し

32.3%

(貸出金利で審査)

案件により異なる

26.1%

ということで、

金融機関によってマチマチで、

審査金利を使っていたり無かったり…

という形です。

ただ、審査は金融機関が行うもので、

あなた自身が

精密な計算をする必要は無いわけで。

実際に金融機関から

融資を受けられるかどうかは、

一旦仮審査なりに

出してみた方が早いと思います。

返済比率だけではなく、実際の手取り収入から計画的に考えよう

Female hand holding a pen and writing a plan in a planner

Female hand holding a pen and writing a plan in a planner返済比率の基本的な考え方は

分かってもらえたところで、

今度は

実際に投資用マンションや

マイホームを購入するにあたっては、

当たり前ですが

どのくらいの余力キャッシュが

毎月残るかはしっかりと把握

しておく必要があります。

というのも、

投資用マンションにしても、

マイホームにしても

新築の時は、修繕などは

あまり必要無いでしょうが、

時が経つにつれ、

備品や家具などが壊れて

修繕が必要になったりは当然します。

投資用ワンルームマンションの場合は、

大規模な修繕のために

毎月強制的に「修繕積立金」

を貯めてますから、

そこは良いとしても、

人が出入りする時にかかる、

(新しい入居者を

見つけるための募集)

募集広告宣伝費用などは

かかってきますから、

貯蓄もしておいた方が良いわけです。

ですので、

借入が出来る枠を考えつつも、

あなた自身の毎月の

キャッシュフローをちゃんと見直して、

どのくらいの余力資金があるのか?

はしっかりと把握しておきましょう!

返済比率がクリアできるなら、投資用ワンルームマンションを複数購入することも可能

さて、マイホームと同時に

投資用ワンルームマンションも

購入出来るということは

分かってもらえたでしょうか?

その上で、よくある質問が

何部屋くらいまで購入可能ですか?

という質問です。

答えは

返済比率が許す限り!

ということになります。

金融機関によって

ルールも違いますから、

それはケースbyケースですが、

マイホームと違い、

投資用マンションを

複数持つことも十分にあり得ます。

という僕も、

1部屋だけではなく複数戸持っています。

計画性は当然必要ですが、

返済比率を有効的に活用した方が

資産形成のスピードが上がるとも言えます。

注意 カードローンやキャッシングは危険。返済はしっかりと。

ここで注意点があります!

返済比率はクリアしているのに、

融資を断れる場合によくあるケースが2つ。

カードローンやキャッシング

要は買い物で

物を買っているわけではなく、

直接キャッシュを

引っ張っているケースです。

この場合

「生活困窮者」

と見なされます。

信販会社の担当スタッフに聞くと、

ストレートに言われました(笑)

「生活困窮者と審査部が

判断するので、

融資が難しくなります」と。

過去に返済を延滞していたり、

支払いを飛ばしてしまっている

個人の借り入れの情報は、

CIC(個人信用情報)という

ところに集まっていまして、

金融機関はこのCICを見て、

あなたが過去に

どのくらい真面目に

返済をしているのか?

現在どのくらいの

借り入れがあるのか?

を見る事が出来ます。

その際、

過去の支払い状況がデコボコ

(遅れたりが多い)していたり、

何らかの事情で支払いを

3か月遅延していたりすると、

金融ブラックかそれに近い状態に

なっている可能性があります。

そうなると、

返済比率上はOKでも、

信用情報が

不足しているという判断で、

融資を断られます。

悪意は無くとも知らず知らずのうちに

上記2つに該当してしまうと

金融機関から借り入れを起こすのが

難しくなってしまうので、

気を付けるべき点となります。

まとめ

返済比率次第で、

投資用ワンルームマンションも

マイホームも、あと車だったりも

同時に保有することは可能です。が、

また物件選びも

非常に重要なポイントとなりますので、

しっかりと勉強していきましょう!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】