人生の中で大きな買い物となる

不動産の購入。

ほとんどの方が、不動産を購入する際には

ローンを組むと思います。

今回は、様々な金融機関が提供している

住宅ローンのうち、

フラット35に焦点を当てて解説します。

この記事を読むと、

金融機関が独自で提供する

住宅ローンとフラット35との違いが

わかりますので、

しっかり勉強しましょう!

フラット35とは?

フラット35は、

独立行政法人の住宅金融支援機構と

銀行など民間金融機関とが

提携して提供する

最長35年固定金利の

住宅ローンです。

仕組み

フラット35には、

・「買取型」と

・「保証型」の

2種類があります。

それぞれの仕組みについて

説明しますね。

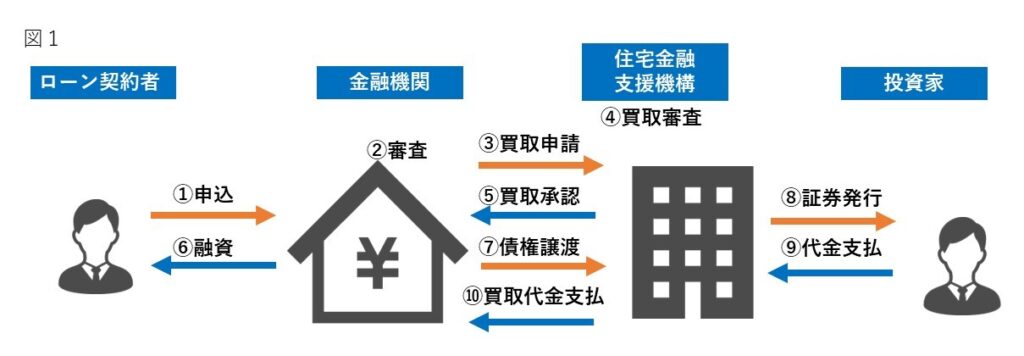

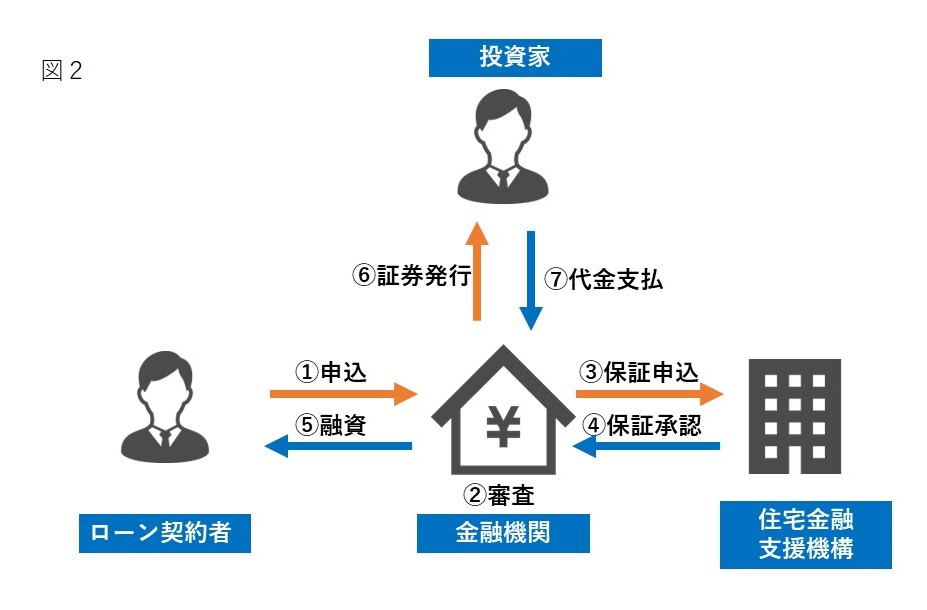

(1)買取型

買取型のフラット35は、

住宅金融支援機構がフラット35を

扱っている金融機関から

住宅ローンを買い取り、

それを担保にする債権を発行し、

機関投資家に販売することによって

資金を調達する仕組みとなっています。

買取型は、

図のような順番で手続きを進めていきます。

(2)保証型

「買取型」の場合は、

住宅金融支援機構はローン債権を

買い取って証券化する役割でしたが、

「保証型」での住宅金融支援機構は

金融機関の保証会社としての

役割を担います。

万が一、ローンの返済が遅れた場合、

保証会社である住宅金融支援機構が

ローン契約者に代わって

金融機関に返済します。

その後、保証会社がローン契約者に

返済を求めることになります。

買取型と保証型の違いを表にまとめてみました。

フラット35の利用条件

1.年齢が70歳未満であること。

(親子2世代で返済する

親子リレー返済の場合は

70歳以上でも利用可能です)

2.国籍が日本であること。

外国製の場合は、

日本の「永住者」または「特別永住者」の

資格を保有していること。

3.年収に占めるフラット35を含む

すべての借り入れの割合

(総返済額割合といいます)が

以下の基準を満たしていること

・年収400万円未満の場合:30%以下

・年収400万円以上の場合:35%以下

総返済総額には、

住宅ローン以外にも、

・自動車ローン、

・カードローン、

・クレジットカードのキャッシング、

・分割払い中の携帯電話購入費用

なども含まれます。

用途が居住のための住宅取得などに限定されている

フラット35は原則として

・住宅の取得費用(購入・新築)

・中古住宅のリフォーム費用

・住宅ローンの借り換え

に限定されていて、

対象となる住宅が所定の条件を満たす必要がある

利用するためには、

住宅にもいくつか条件があり、

すべてを満たす必要があります。

条件

1.申込者本人または親族が住むための住宅

2.住宅金融支援機構が定めた

「技術基準」を満たす住宅

記述基準の詳細は、

こちらから確認できます。

3.住宅の床面積

・一戸建て→70㎡以上

・共同住宅の場合30㎡以上

4.<新築住宅の場合>

借り入れ申込日において

竣工から2年以内の住宅で、

それまで人が住んでいたことがない住宅

5.<中古住宅の場合>

借り入れ申込日において

竣工から2年を超えている住宅、

またはすでに人が住んだことのある住宅

金利は全期間固定金利

フラット35の特徴の一つですが、

金利は固定金利の住宅ローンです。

金融機関ごとの適用金利は、

フラット35の公式ページで

確認できます。

https://www.simulation.jhf.go.jp/flat35/kinri/index.php/rates/top

返済期間は原則15年以上35年以内

フラット35の返済期間は

15年以上35年以内

または

申込者が完済するときの

年齢が80歳となるまで

の年数のうち短い方が

設定されます。

親子リレー返済を利用する場合は、

後継者の年齢を基準とします。

借入額は100万円以上8000万円以下

住宅の購入価格

(中古住宅を購入する場合は

そのリフォーム価格を含みます)や

建築費(土地取得費を含みます)を

超えて借りることはできないので

注意してください。

融資の際には、金融機関の審査があり、

審査次第では希望する額を

借り入れることができないことがあるのは、

一般の住宅ローンと同じです。

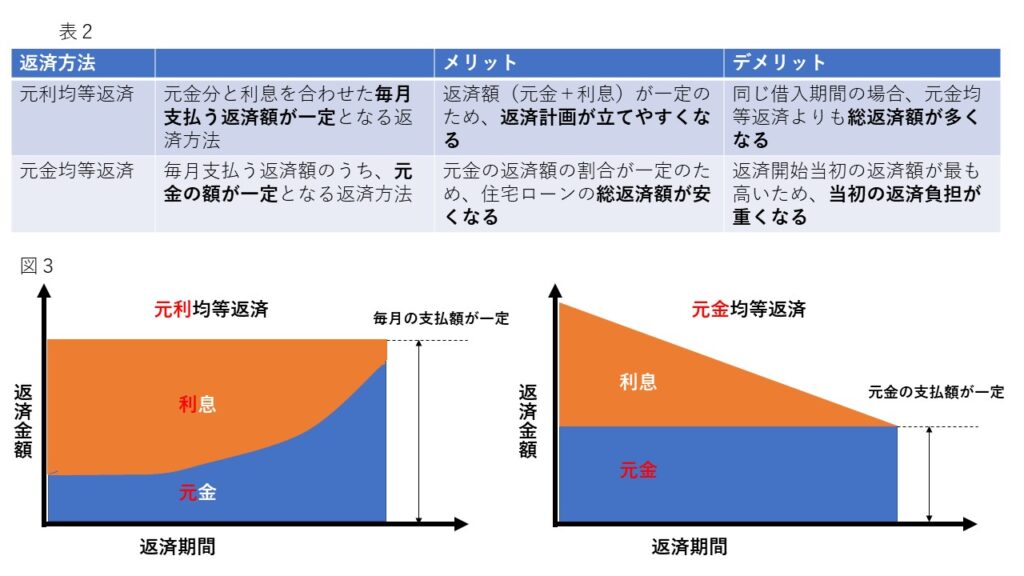

4つある返済方法から選択

フラット35は、

4つの返済方法から

選択することができます。

(1)元利均等返済&毎月払い

(2)元金均等返済&毎月払い

(3)元利均等返済&ボーナス併用払い

(4)元金均等返済&ボーナス併用払い

元利均等返済と元金均等返済の違いと

デメリットは以下の通りです

返済方法は変更可能なので、

返済環境に変更があれば申請することで

そのときの状態に適した返済ができます。

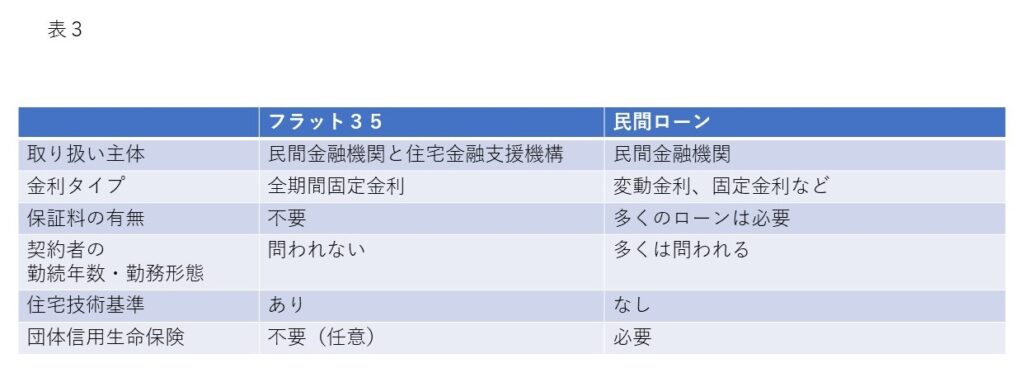

フラット35と一般的な住宅ローンとの違い

フラット35は窓口としては

民間の金融機関ですが、

独立行政法人の住宅金融支援機構と

提携しているものですので、

民間金融機関が提供する

一般の住宅ローンとは、

微妙に違います。

・フラット35と

・一般的な住宅ローン

の違いを見てみましょう!

取扱い期間の違い

一般の住宅ローンと異なり

フラット35は、

・金融機関と

・住宅金融支援機構とが

提携しています。

金利変動型の商品がない

フラット35の商品は

いくつかありますが、

いずれも全期間固定金利の商品で、

変動金利型の商品はありません。

従って、

市場金利の上昇による

デメリットを受けないのが

メリットです。

しかしその反面、

市場金利の下落によるメリットを

受けられないことに注意が必要です。

保証料が不要

一般の金融機関では

必要とされる保証料が、

フラット35では不要です。

利用者の勤続年数や勤務形態が問われない

一般の住宅ローンでは、

- 勤続年数や

- 勤務形態など

収入の安定さに関する要素を

確認するための審査があります。

従って、転職して間もない人や

非正規雇用で働く人は、

審査をクリアできないこともあり得ます。

フラット35では、

勤続年数や勤務形態について

問われないため、

転職後間もない人や

非正規雇用の方であっても

審査をクリアしやすいようです。

独自の「技術基準」が設けられている

フラット35は、

住宅の床面積や構造などについて、

独自に定められている

「技術基準」を満たした住宅のみ

融資が認められます。

団体信用生命保険への加入が任意

一般の住宅ローンでは、

原則団体信用生命保険の

加入が必要ですが、

フラット35では

申込者の任意となっています。

フラット35のメリット・デメリット

次に、フラット35の

メリットとデメリットについて

簡単に説明します。

メリット

(1)全期間固定金利型なので

市場金利が変動しても返済額は変わらない

(2)借入時に返済総額がわかるので、

計画が立てやすい

(3)保証人・保証金不要

(4)商品ラインアップが豊富。

条件を満たせば金利引き下げの

特典を受けることも可能

(5)団信への加入が義務ではないので、

健康状態に不安を持っている人や

病歴のある人も利用しやすい

(6)勤続年数・勤務形態が

問われないので、

就職や転職間もない人や非正規雇用で

働く人も利用しやすい

(7)年収制限がなく、

年収に対する返済負担割合の

条件を満たせば年収の低い人でも利用可能

(8)返済方法を4種類から選べ、

返済期間中に変更も可能

(9)繰り上げ返済時の

手数料がかからない。

デメリット

(1)市場金利が低下しても

メリットを受けられない

(2)変動型住宅ローンよりも

金利が高い

(3)読字機順の「技術基準」を

満たす住宅取得にしか使えない

(4)技術基準を満たすための

第三者検査を受ける必要があり、

手数料は利用者負担

(5)土地のみの購入には適用できない。

フラット35に向いている人

以上、

- フラット35の特徴

- 民間の住宅ローンとの違い

- メリット・デメリット

を説明しました。

このフラット35を利用するのに

向いている人は、

以下のような方になります。

金利変動に不安がある方

全期間固定金利なので、

市場金利の上昇が予想される場合は

フラット35が選択肢に

なるのではないでしょうか。

自営業や個人事業主

・フリーランス、転職したての人

年収制限や勤務形態を問わないため、

自営業の方や転職したばかりの人は

利用しやすいと思います。

団体信用生命保険に加入できない人

契約者の状態などで、

団体信用生命保険に加入できない人は、

加入が任意のフラット35は

選択しになるかもしれません。

まとめ

今回は、

フラット35について説明いたしました。

民間金融機関の住宅ローンとの違い、

メリット・デメリットについて

はっきりしたのではないでしょうか?

どのような方がフラット35を

利用するのに向いているかは、

簡単に解説いたしましたが、

利用にあたっては

契約者の資産の保有状況なども

検討に入れる必要があります。

ご自身の資産形成のスピードを

可能な限り落とさないための

最善の選択をするためには、

不動産以外にも詳しい

お金の専門家に相談することをしましょう!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】