投資を行う際の利回りって

何%くらいなんでしょうか?

セミナーや個別相談などで

聞かれることの多い

質問の1つが上記の質問です。

で、先に回答しておくと、

ワンルームマンション

投資の場合は、

表面利回りで4.0~5.0%くらいが

目安かと思います。

ただ、ROI

(リターンオンインベストメント、

詳細は記事中に書きます)

で考えると、

5%以上は出るのかなぁ

というイメージです

( ..)φメモメモ

一見すると、

あまり夢の無い数字に

見えるかもしれませんが、

国債の金利や銀行の預金金利からすると、

かなり高いですし何より【堅実】です。

ということで、今回の記事テーマは、

ワンルームマンション投資の利回り

ってことで書いていきます

( ..)φメモメモ

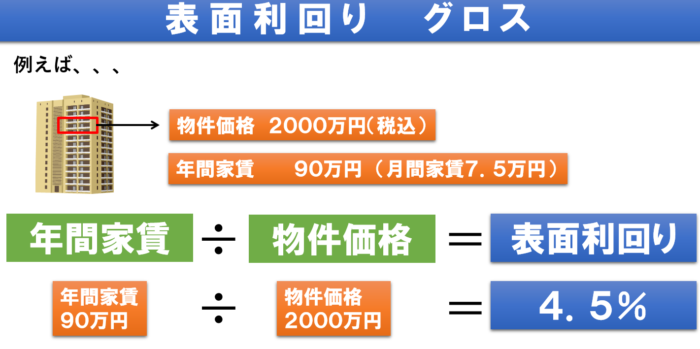

表面利回りって何?グロスとも言う

不動産投資を行う際に

出てくる利回りには、

2種類の利回り表現があります。

そのうちの1つが「表面利回り」。

「グロス」と表現されることもあります。

例えば、

物件価格2000万円の

ワンルームマンション投資を行い、

年間で90万円の家賃収入が

ある場合で考えます。

年間家賃90万÷物件価格2000万

=4.5%

ということで、

「表面利回り(グロス)は4.5%」

ということになります。

物件情報などで

利回りが表記されているのは、

この表面利回り表記と

なっているケースが多いです。

この表面利回りの場合、

- 固定資産税

- 修繕積立金

- 管理費

などなどの諸経費などが

含まれていません。

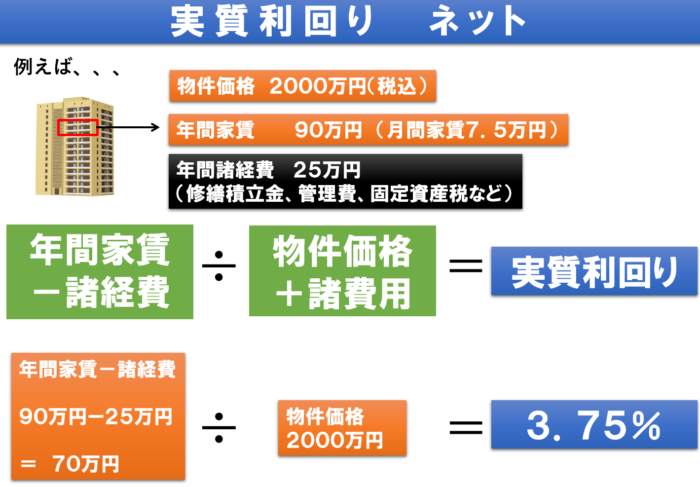

実質利回りって何?ネットとも言う

で、2種類ある

利回り表現のもう1つが「実質利回り」。

「ネット」と表現されることもあります。

ここでも、先ほど出てきた

物件価格2000万円の

ワンルームマンション投資を行い、

年間で90万円の家賃収入が

あるケースで考えます。

ワンルームマンション投資を行う場合、

- 固定資産税

- 修繕積立金

- 管理費

などの諸経費がかかってきます。

例えば、この諸経費が

年間で25万円程かかったとします。

物件価格:2000万円

年間家賃収入:90万円

年間諸経費:25万円

ということです。

この場合の、実質利回りは、

(年間家賃90万円

―年間諸経費25万円)

÷物件価格2000万円

=3.75%

ということで、

「実質利回り(ネット)は3.75%」

ということになります。

ただ、実際のところは、

物件購入時には金融機関で

ローンを組むケースが多いわけで、

・金融機関の融資事務手数料

・金消契約の印紙代

なども費用として掛かってきますし、

また、

・固定資産税の清算金

・登記費用

なども費用として掛かってきます。

また、

・ローン利息

も当然コストとして

掛かってくるわけです。

実質利回りは、言葉でまとめると、

(年間家賃収入―諸経費)

÷

(物件価格+購入時の諸費用)

=実質利回り

という計算式で出すことになります。

ワンルームマンション投資の利回り目線は年利4~5%

新築プレミアムとは?新築ワンルームマンション投資の失敗談でよく聞く例

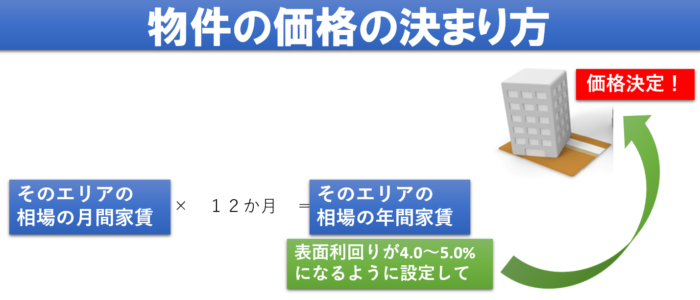

上記の記事で、

「物件価格の決め方」

という話も書いた通り、

ワンルームマンション

投資の利回り目線は

表面利回り4~5%程度で

見ておくと良いかと思います。

ただし、

「見た目だけの偽りの家賃」

ではなく「相場家賃」で見て

判断することは大事です。

※詳細は上記の記事にも

書きましたので、

気になる方は見てください。

表面利回りが3%台は、僕なら保有しない

将来的には物件価格が上昇し、

色々な物件が表面利回り3%台に

なることも想定はされますが、

ですので、

3%台の物件は、

ちょっと物件価格が割高な気がします。

東京の一部のエリアなどでは、

相場家賃から見て

表面利回りが3%台という物件も

多々見られます。

僕自身が東京エリアの

ワンルームマンション投資を

行わない理由の1つが

上記の割高感だったりします。

この辺りはまた別の記事にて

書きたいと思います

(大阪がオススメです)。

表面利回り10%以上とか、もはや幻想(笑)

表面利回りが

4~5%とか低くない???

普通10%以上あるっしょ‼‼

(@_@)

とおっしゃる方に

たま~に出くわします(笑)

で、このケースは、

- 「物件エリアがもはや田舎」

- 「かなりの郊外」

- 「旧耐震構造で誰も買いたがらない」

- 「本人の勘違い(笑)」

とにかく、諸条件が悪いのが

明らかな物件です。

空室リスクとか完全にガン無視した上で、

【金額の見た目だけの机上の空論】での

表面利回りが10%という物件なら

それはあります(笑)

ただ、僕自身は保有したいと思いません。

そもそも、

ワンルームマンション投資で

表面利回り10%以上が

「実際にしっかりと出る」

「超優良物件」などが

市場に出回るとかは

考えづらいです(笑)

【何か理由があるから】

安値で売りに出ているわけですから、

安易に飛びつくのはNGです、

はい( ;∀;)

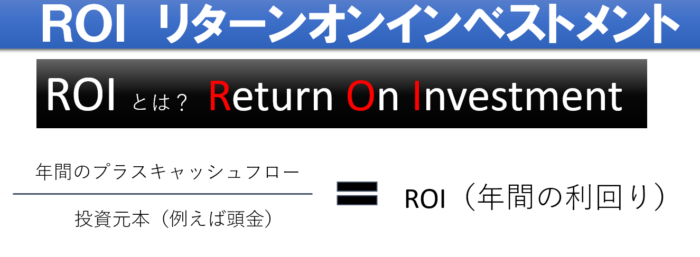

ROIで見る利回りは大事

ROIとは、

「Return On Investment」の略語で、

自分が実際に出した資金に対して

どのくらいリターンがあったかを

見るために使われる指標です。

実際に入ってきた手残りの金額

÷自分が払った金額を

%で表記します。

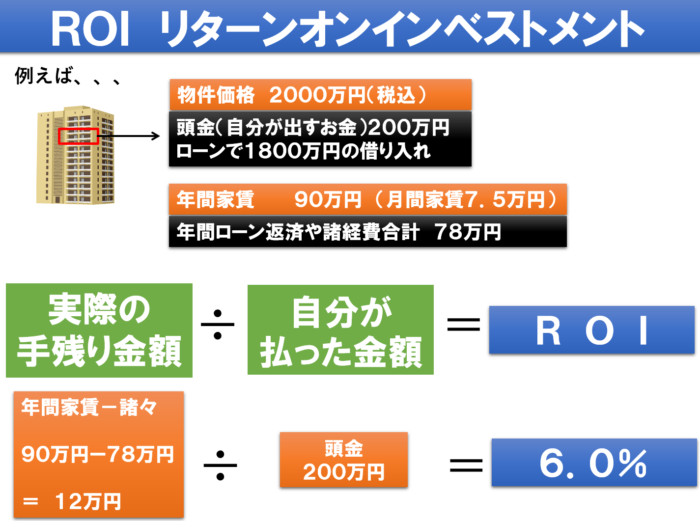

例えば、先ほどから出ている

2000万円の物件価格で

年間家賃90万円の

ワンルームマンション投資を

行う場合で考えます。

例えば、

頭金(自分が出すお金)で200万円、

残り1800万円をローン組したとします。

- ローンの返済金額

- 管理費

- 修繕積立金

が78万円かかったとします。

手残り家賃は90万円-78万円

=12万円(実際の手残り)

という計算になります。

実際に入ってきた

手残りの金額が12万円

÷自分が払った金額200万円

=0.06(6%)

ということで、この場合は、

ROIは6%ということになります。

表面利回りが4.5%ですが、

ROIで見ると6%。

頭金を多少入れて借り入れを上手く使う方が

資金回収効率は良かったりします

( ..)φメモメモ

実際の物件のROI例

以下は、実際のとある物件の

ROI例です(笑)

物件価格は約1650万円(税込み)で、

年間の手残り賃料は約65万円です。

上記を見てもらえると、

ROIだけ見ると

頭金を5%くらい入れる方が

ROI8%と高めですが、

ローン総支払額は高めになります。

上記の場合は、

ROIとローン総支払額の

バランス的に、僕なら

頭金が10%くらいを

オススメする感じです

( ..)φメモメモ

まとめ

ワンルームマンション投資を

行う際に見る利回りは

- 表面利回り(グロス)

- 実質利回り(ネット)

- ROI(実際の投資効率を見る指標)

の3つがありますが、

大体は「表面利回り」と「ROI」を

考える形で良いかと思います。

表面利回りとしては

4~5%くらいの目安で見て、

頭金を入れる体力がある方は、

ROIを見て

頭金をある程度入れる方が

資金効率は良かったりします

( ..)φメモメモ

ということで、

簡単に書こうと思ったらそれなりの

文章量になってしまいましたが、

参考にして頂ければと思います。

もし、

もっと勉強したいなぁと思ったなら、

セミナーに参加頂くか動画コンテンツを

ご覧になって頂ければと思います!

ちょっと宣伝に

なってしまいますが、

大阪・東京でも定期的に

セミナーをやっています!

セミナーに関してはこちらをポチッと!

良かったら、

セミナー参加もしてみてください!

では、今回はここまで!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】