投資は失敗しやすいんですよね?

不動産投資、とりわけ、

手が出やすいものとして

「ワンルームマンション投資」

を始める方が増えています。

先に質問の答えを言っておくと、

ただ、

というのも事実です( ゚Д゚)

今回は新築のワンルーム

マンション投資をする場合に

多い失敗談の1つとして、

新築プレミアムについて

記事にしていきます

「新築だから家賃が高いんですよ~」が新築プレミアム

賃貸で住むマンションを

探したことがある人なら、

一度は聞いたことがあるはず。

他より家賃が

少し高いんですよ~

という賃貸仲介業者からのトーク。

反射的に

と受け答えしてしまいそうですが、

これが大きな間違い(笑)

家賃というのは、

- そのエリア(住所)

- 広さ(㎡単価)

- 多少の眺望価格(高層階の方が少しだけ高い)

で決まっているものであって、

「新築だから」で、本来、

高くなるものではありません(笑)

「新築だから」というセリフで

家賃が多少高く

設定されています( ゚Д゚)

これがまさしく、

「新築プレミアム」なわけです。

では、新築プレミアムがつく

【本当の理由】は一体何なのか?

を解説してきます

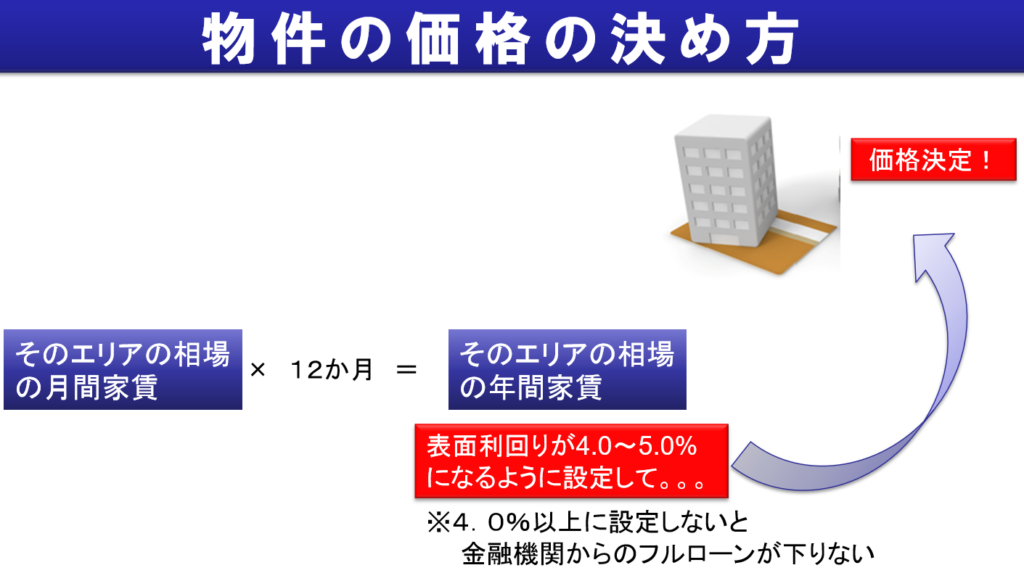

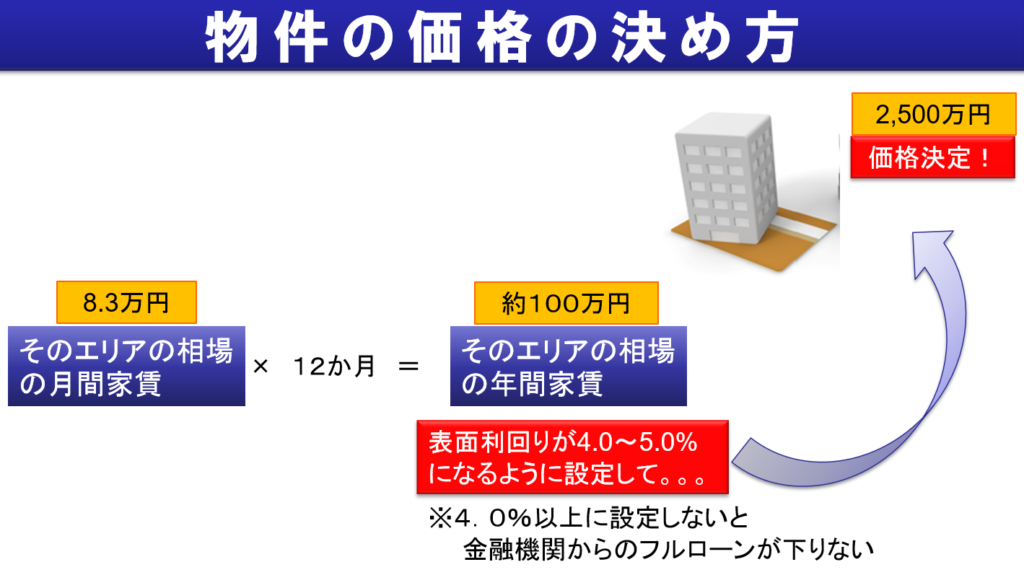

まずは、ワンルームマンションの物件の価格の決め方を知るところから

まずよくある勘違いは、

物件価格を決めてから

↓

家賃を決めている

という思い込みです。

実際のところは、

相場家賃があるから

↓

物件価格が決まりまする

わかりづらいですよね?

下図のイメージを

見てみてください。

まずは、月間の相場家賃から

話はスタートします。

相場家賃とは、

そのエリア(住所)によって

㎡単価が決まっています。

これは、周辺の家賃事情を

ネットで検索するとある程度分かります。

その月間の相場家賃×12カ月

=年間の相場家賃

を出します。

この年間の相場家賃が

価格に対して4%~5%

くらいになるように

(4%以上になるように)

物件価格が設定されています。

「なぜ4%以上か?」というと、

銀行からの融資・借入で

100%フルローンが

出来るかどうかの判断基準の

1つになっているからです。

銀行側からすると

4%未満で利回りが低い

=銀行からすると

貸出利息を取ると

投資家が本当に返済できるか

不安になる

=返済がちゃんと出来るように

頭金を投資家に求める

(100%フルローンが

付かない物件になる)

売り手である

不動産会社からすると

100%フルローンが

付かない物件

=頭金が必要

(残りをローン組する)

=まとまったキャッシュを持った

投資家しか買ってもらえない

=投資家を選ばないと

いけなくなる

(売りづらい)

という流れになります。

ですので、多くの場合

(全ての物件ではないです)で、

年間家賃が

物件価格の4%以上になるように、

物件価格が設定されることになります。

ちょっと、例えばの話として

数字を入れて計算してみます。

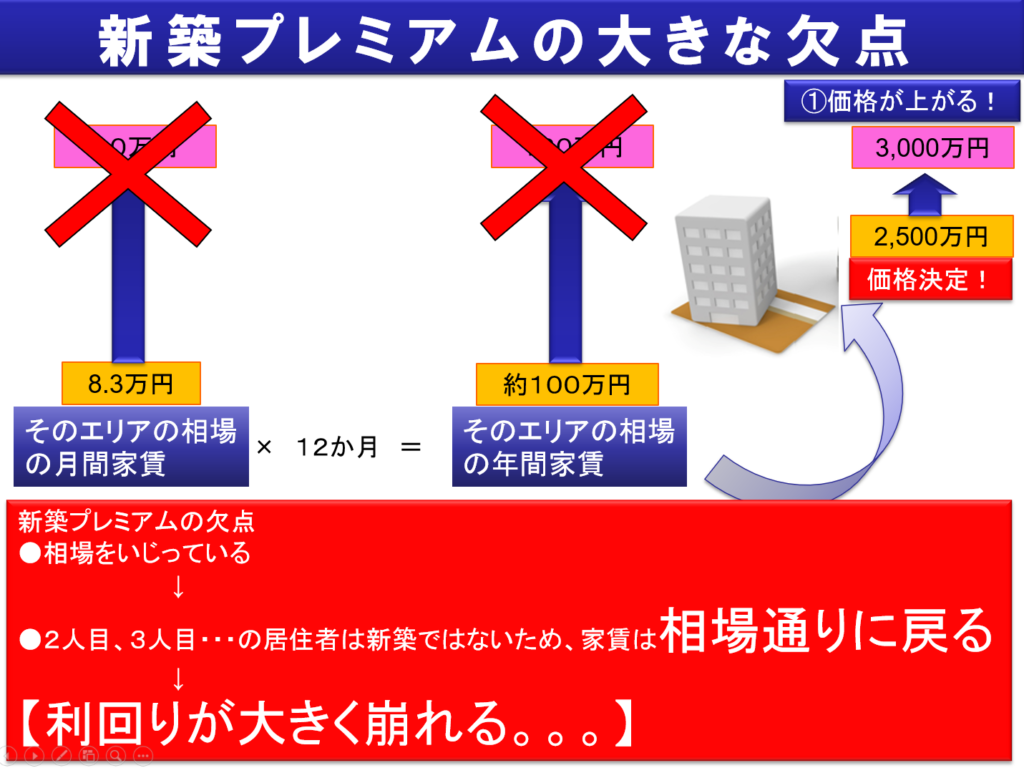

下図を見てみてください。

仮のイメージの話です。

月間の相場家賃が8.3万円となる

エリアの物件があったとします。

年間の相場家賃は、

8.3万円×12カ月

=約100万円です。

この年間の相場家賃約100万円が

4%になるように、

物件価格を決めるとすると、

100万円÷0.04(4%)

=2,500万円

この2,500万円が物件価格となります。

新築プレミアムに

結びつくのか?は、

もう少し読み進めて

頂ければと思います。

では、続きです。

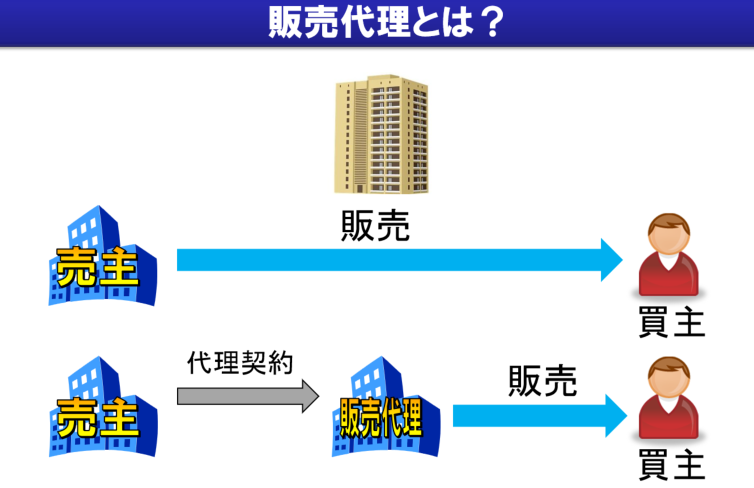

ここで、「販売代理」が登場すると・・・

ここに販売代理が

割り込んでくる形で登場します。

≫ワンルームマンション投資で、新築は失敗する?新築プレミアム、販売代理の存在は知っておくべきポイント

詳細は上記の記事を

見て欲しいのですが、

簡単に言うと、

上図のように「販売」を

別会社に任せてしまう

ということです。

そうすると、販売代理の利益が、

先ほど決めた2,500万円という

物件価格に載ってきます。

仮に+500万円の利益を

物件価格に上乗せしたとすると、

2500万円+500万円

=3,000万円

という価格になります。

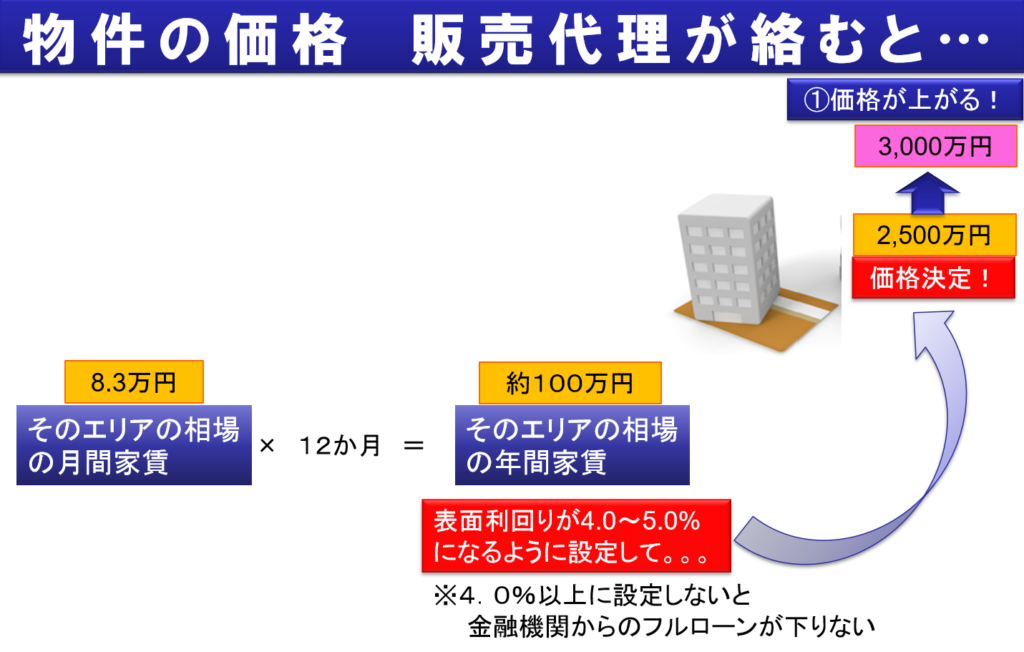

販売代理の利益が上乗せされると、利回りが崩れる・下がる

ここで、相場家賃の話に戻ります。

元々、

年間の相場家賃が

約100万円に対して

2,500万円という価格

が決まっていたわけです。

これで、

価格に対して4%という利回りがあり、

銀行の100%フルローンが下りる状態が

出来ていたわけです。

ところが、

販売代理の利益を上乗せすると、

3,000万円という価格に対して

年間相場家賃が約100万円

となりますから、

100÷3000=約3.3%という形で、

利回りが4%を切ってしまいます。

銀行から

フルローンが下りずに、

頭金を出してもらう必要がある

物件になってしまいますから、

売り手側からすると

「売りづらく」なるわけです。

そこで・・・

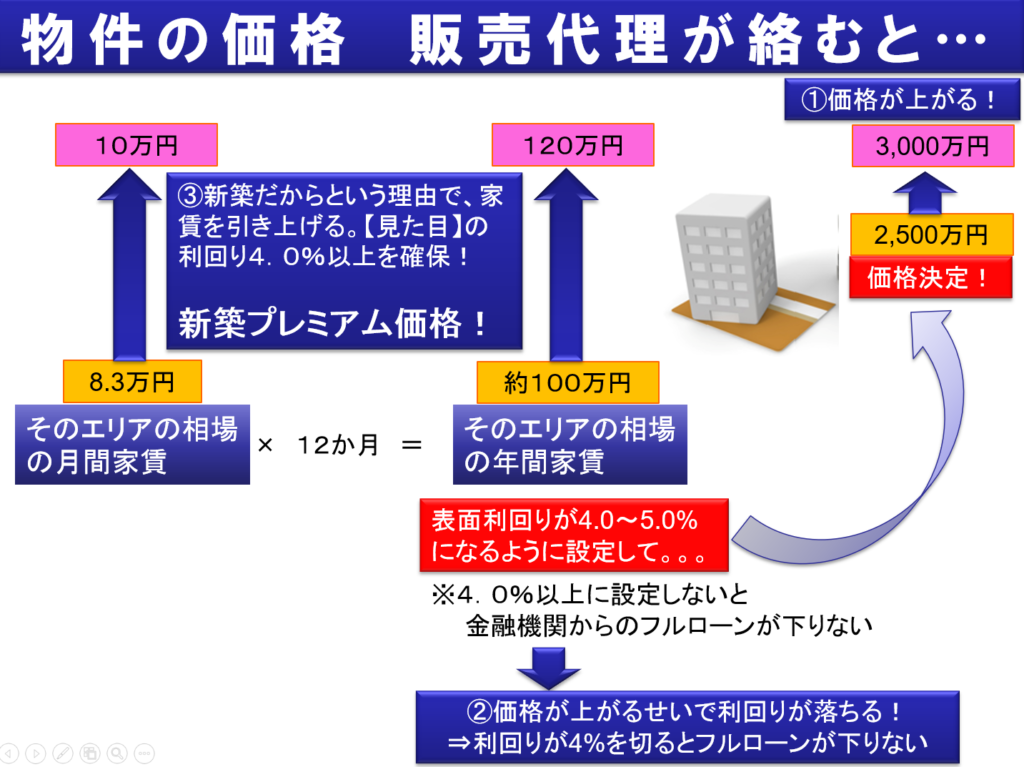

利回り4%に戻す「家賃を上げてしまえばいい!」という斜め上の考えに

3,000万円という物件価格に対して、

年間【見た目】家賃が120万円あれば、

120÷3000=4%という数字が

維持できます。

現在の年間の

【相場】

家賃である約100万円を

年間【見た目】

家賃120万円にするには、

月間の

【見た目】家賃を10万円

にしてしまえば

いいわけです(笑)

つまり、

月間【相場】

家賃:約8.3万円

↓

月間【見た目】

家賃:10万円

年間【相場】

家賃:約100万円

↓

年間【見た目】

家賃:120万円

物件【相場】

価格:2,500万円

↓

物件【販売代理】

価格:3,000万円

年間【相場】

利回り:4%達成

↓

年間【見た目】

利回り:4%達成

に変更すればいい

という考え方です(笑)

キレイな物件パンフレットや、

収支シュミレーションも、

上記の変更後の数値で作成されます。

【相場】家賃って、

民間会社1社で適当に

いじれるわけはないのですが、

なぜか、こういう習慣が

まかり通っているのが

新築ワンルームマンション

販売の不思議です(笑)

もうそろそろ、感の良いあなたなら、

気づいてもらえるかと思いますが、

上記の

【見た目】家賃と

【相場】家賃の差が

【新築プレミアム】

ということです(笑)

上記の例でいくと、

月間【見た目】家賃10万円

-

月間【相場】家賃約8.3万円

=約1.7万円

「新築だから」という理由で

家賃が高くなっている部分

ということです。

新築プレミアムはいずれ無くなる=利回りが元に戻る

新築プレミアムの厄介なところは、

「最初しか新築扱いにならない」

ところにあります。

今回は

ワンルームマンション投資の話ですから、

投資用マンションとして物件があります。

そこに住む賃借人は

当たり前に入れ替わっていきます。

その際、2人目以降の賃借人が

部屋を借りるときは、

「新築ではない」わけですから、

「新築プレミアム」は取れない

ということです。

結果として、今回の例、

月間約1.7万円が

新築プレミアムとして

上乗せされている物件でいくと、

月間【見た目】

家賃:10万円

↓

月間【相場】

家賃:約8.3万円

年間【見た目】

家賃:120万円

↓

年間【相場】

家賃:約100万円

物件【販売代理】

価格:3,000万円

↓

物件【販売代理】

価格:3,000万円

年間【見た目】

利回り:4%達成

↓

年間利回り:約3.3%に戻る

新築プレミアムとして上乗せしていた

約1.7万円分の月間家賃が

下がるわけですから、利回りが下がります。

ただ、

銀行の返済は3,000万円という

価格に対しての返済が続きます。

投資家目線でいくと、

数年後から突然利回りが

悪化した~~~~~~~

ファック!!!( ゚Д゚)

となるわけです(笑)

戻っただけなのですが、

入り口から

高掴みさせられていると、

【悪化したように見える】

わけですね。

やっぱり、新築のワンルームマンション投資はダメなのか?いや、違います(笑)

ここまで書くと

気づいてもらえるかと思うのですが、

販売代理が絡んだ

新築物件を買う

↓

新築プレミアムが

適用されている間は、

利回りが合う

↓

新築プレミアムが剥がれると

利回りが崩れる

↓

ファック!!( ゚Д゚)

(失敗!)

売主(事業主)

直売物件を買う

↓

【相場】通りに利回りが続く

↓

予定通り(´・ω・`)

(失敗しない)

となるわけです。

当然、築年数が古くなれば

家賃も下がりますが、

それでもメリットが出ます。

≫どっちが得?ワンルームマンション投資と保険との比較シミュレーション(デフレ期)

≫儲かる?ワンルームマンション投資と保険との比較シミュレーション(インフレ期)

家賃が下がったとしても、

ワンルームマンション投資は

メリットがあると言える

数字の根拠です

まとめ

投資は失敗しやすいんですよね?

答えはYESでありNOです。

新築のワンルーム

マンション投資の失敗談で多いのは、

そうそう大きな失敗は

しないかと思います。

※あ、もちろん、

エリア選定をしっかりしている

という前提ではあります。

ここも別の記事にて

書きたいと思います。

しっかりと勉強した上で、

効率の良い資産形成をするべきですね!

では、今回はここまで!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】