キャッシュフロー表って

聞いたことはありますか?

みなさんの中には、

保険を検討しているときや

マイホームの購入を考えているときに、

作成してもらったという人も

いるかと思います。

保険加入やマイホーム購入という

特定の目的があるときに

キャッシュフロー表の

作成は有効ですが、

そうでない方にも

作成をおすすめしたいというのが、

今回の記事のお話です。

この記事を読めば、

キャッシュフロー表作成の大切さを

感じることができると思いますので、

最後まで読んでください。

キャッシュフロー表とは一緒のお金の流れ

キャッシュフロー表とは、

一言で言うと

あなたの一生のお金(キャッシュ)の

流れ(フロー)を

シミュレーションしたものです。

いいかえると、あなたの人生を

お金の観点から描くことによって、

自信の将来したいことが、

実現可能かどうかの

判断材料にすることができる

ものです。

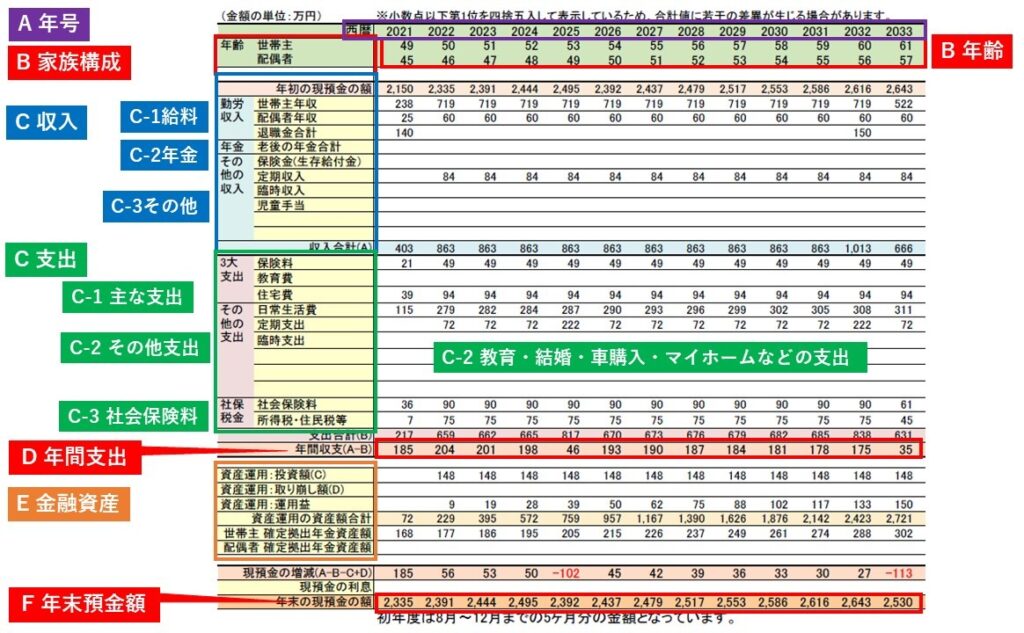

キャッシュフロー表の具体的な構成は?

まずキャッシュフロー表について

簡単に説明します。

キャッシュフロー表は、

主に次の項目から構成されます。

具体的なキャッシュフロー表を

図1として用意しましたが、

今回は

Financial Teacher Systemという

作成ツールで出力される

キャッシュフロー表を使用して

説明いたしますね。

A:年号

スタートは

いつからでも構わないですが、

元号は途中で改号される

可能性がありますので、

西暦で記載するのがよいと思います。

また、スタートが

年の途中からなる場合もありますが、

その場合は12か月のうち

〇か月分の金額を

記入することになりますので

注意してください。

B:年齢+家族構成

あなたや配偶者が会社員であれば、

収入に関連する退職が

何時(いつまで定期的な収入があるか)で、

年金を受給する年はいつから、

お子様がいれば教育費に関係する

学校に通う期間が明確になります。

また、

現在はお子様がいないけど

子供がいた場合の

キャッシュフロー表を

作成したいという場合は、

お子様の誕生年を

あらかじめ決めたうえで

家族構成を決めることになります。

将来のお子様を考える場合は、

性別や将来どのような教育を

受けてほしいのかなど

具体的に考えるのが良いと思います。

C:収入

給料

あなたが会社にお勤めで

給料をもらっている場合は、

定期的な収入として給料の額を入力します。

ツールによっては、

源泉徴収票の記載を見ながら

入力することもありますので、

源泉徴収票の準備をしておくのが

良いと思います。

退職金についても、

現在予想される

退職金額を記載しましょう。

会社によっては退職金規程が

用意されている場合もありますので、

これを参照するとより正確な

退職金額を得ることができます。

年金

定年後に収入として

期待できるのは、年金です。

ねんきん定期便などで、

定年後にもらえる予想額が

わかる場合はその金額を入れましょう。

ただ、

今後年金受給額が

減ることも予想して、

厳しめのシミュレーションを

したい場合は、

8掛けとか7掛けの金額を入れるなど

工夫してみてください。

その他

その他の収入としては

- 保険の生存給付金

- 給料や年金以外の定期的収入

- 相続などで得る臨時的収入

- お子様がいる時に

一定の期間支給される子供手当

を記入することになります。

子供手当は、

お子様の人数と年齢を入力すると

適切な機関に子供手当の支給額を

自動計算して入力してくれる

ツールもあります。

C:支出

支出も収入と同じく

大きく3つに分けて説明します。

主な支出

図では三大支出という事で

- 保険料

- 住宅費

- 教育費

が記載されていますが、

支出の中でも大きな額を占めるものを

記載することになります。

保険料については

見直しの可能性もありますので、

複数加入している場合は

保険ごとに保険料を

把握しておくことが重要です。

住宅費は、

賃貸の場合は家賃になりますが、

持ち家の場合は

ローンを組んでいる場合も多いので

- 毎年のローン支払い額

- 固定資産税

などの定期的に納める税金・修繕費

なども含めて支出額を入力すると

より精度の高いものになります。

教育費は、

お子様が受ける教育に関連する費用です。

公立・私立の区別や大学進学を

視野に入れるのであれば、

- 自宅から通学なのか

- 離れて通学するのか

などで

金額が大きく変わりますので、

具体的に考えることが大切です。

また、学校外費用として

学習塾などの費用も

入れておきましょう。

その他支出

図では日常生活費の他に

定期的支出と臨時支出に分けられています。

日常生活費は

普段生活するうえで

必要となる費用を記入します。

支出の項目としては

食費や光熱費などいろいろありますが、

できる限り項目を分けておくのが

よいと思います。

項目を分けておくことで、

キャッシュフロー表を分析した結果

支出を見直すという

ことになった場合に、

どの支出を改善するかなど

対策が練りやすくなります。

定期的支出は、

毎年支出するような費用を記載します。

- お子様の習い事

- 車の買い替え

- 家族旅行

などを記載するのが良いと思います。

臨時支出は、

めったに発生しない支出を

記載します。

たとえばお子様の結婚祝い金

などがあたります。

ライフイベントを

しっかり検討すること

あなたとご家族の

今後のイベントをできるだけ具体的に

もれなく考えましょう。

主なイベントとしては、

・マイホーム購入

・立て替え、修繕

・車の購入や車検

・旅行

・お子様の結婚に伴う祝い金

などです。

また、

将来やりたいことがあるのであれば

(定年後に事業を始めるなど)

これについても

記入をしておきましょう。

社会保険料

所得税などの税金の他に、

厚生年金や医療保険などの

社会保険料が3つ目の支出となります。

キャッシュフロー表作成ソフトによっては、

収入に応じた社会保険料や所得税などを

自動計算してくれるものもありますが、

エクセルなどの表計算ソフトを使用して

一から作成する場合は、

社会保険料や税金についても

忘れずに記入しておきましょう。

D:年間収支

プラスになった年は、

残ったお金を貯蓄などの

資産に加えることができ、

マイナスになった年は、

不足分を貯蓄から

取り崩すことになります。

ライフイベントによっては、

その年の収支が

マイナスになることもあります。

マイナス=見直し

というわけではありませんが、

マイナスになった理由を

分析ではっきりさせるためにも、

- 収入

- 支出

- ライフイベント

を具体的に書くことが

重要となります。

E:保有する金融資産

あなたの保有する

主な金融商品を記載しましょう。

預金のほかに株や債権などの

運用をしているものも記載しましょう。

金融資産ですので、何かしらの利率で

運用されていると思います。

利率に応じて

金融資産の増加も反映させましょう。

金融資産ごとに

利率が異なりますので

少なくとも銀行預金とそれ以外を

分けて記載する方がよいと思います。

また、

株など将来の増加分が

予測できない場合は、

予定利率や平均利率で

計算しておきましょう。

ここはある程度の誤差の範囲で

記載することがよいですが、

それほど正確に書こうとしなくても

よいと思います。

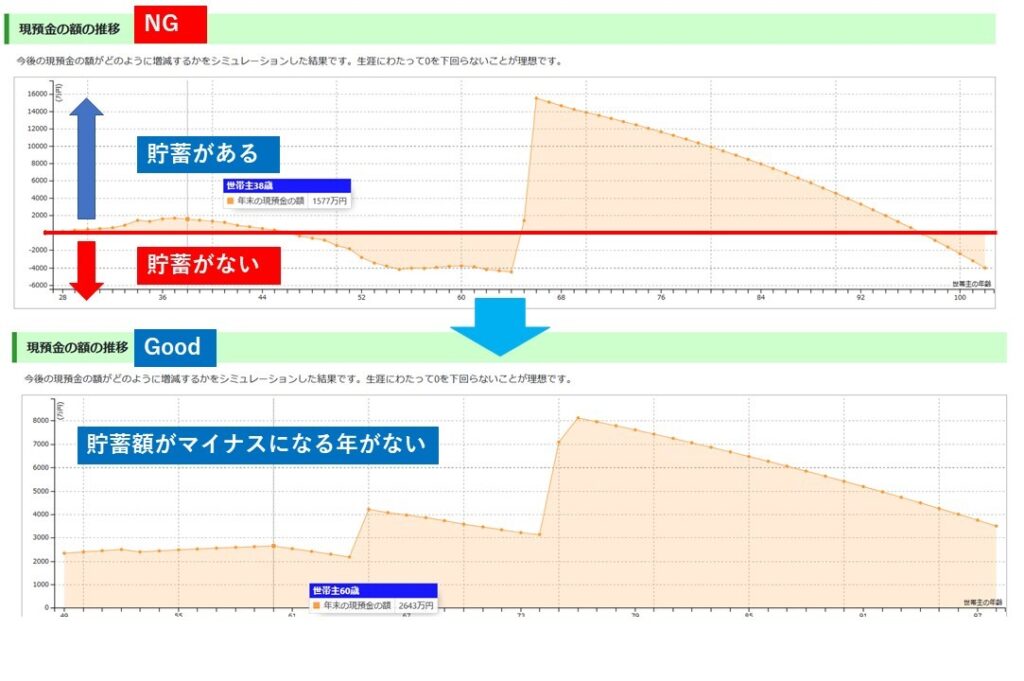

F:年末預金額

年間収支に金融資産の増減を

加味したものが年末預金額となります。

なぜなら

預金を全て使い果たしたことに

なるからです。

初めての作成で

マイナスとなる年がある場合は、

支出の管理や資産形成の手段を

変更するなど、

結果を分析して

決める必要があります。

キャッシュフロー表での正確な分析に必要なこと

お金の価値や金融資産の量などは、

現在と未来とで異なりますので、

将来どうなるかを加味して作成すると

より精度の高い

キャッシュフロー表になります。

物価上昇率

物価は金融政策で

あがったり下がったりしますよね。

今後インフレ傾向になるのであれば

物価が上がることを考慮に入れます。

物価の変動は、

支出項目に反映させることになります。

給与

昇格・昇進で給料が上昇することを

考慮するのもよいと思います。

キャッシュフロー表によっては、

平均的な上昇率で

計算してくれるものもあります。

金融資産

金融資産も

- 銀行預金なのか

- 株などで運用しているか

で異なりますよね?

株・債権など

預金以外で運用している場合は

予想利回りを用いて

将来の増加分を計算しましょう。

いろいろな運用をしている場合は、

これまでの実績をふまえて

平均利回りを用いても

よいと思います。

キャッシュフロー表の基本的な見方

基本的な見方として、

年間収支が

プラスなのかマイナスなのかをみて、

金融資産にどう影響するかを

見ていくことになります。

支出をしても

お金が残ることになりますので、

資産形成のための原資になります。

金融資産額は増えることになります。

収入より支出が多いので

金融資産、特に預金から

取り崩すことになるので、

金融資産額は減ることになります。

ライフイベントや突発的な出来事で

一時的に年間収支がマイナスに

なることはあります。

このマイナスが一時的なのか、

継続するのかを

見極めることが大切です。

大事なのは、

将来の計画を実現できるか否かですので、

短期間の年間収支で

一喜一憂しないことです。

注意

年間収支がマイナス=駄目ではない。

キャッシュフロー表を作った方が良い3つの理由

1.資産形成の計画が立てやすくなる

どのタイミングで資金が枯渇するのか

どのイベントのために

資産を確保すればよいのか

など

必要な時期と必要な額が明確になります。

明確になると言うことは、

資産形成の計画が

立てやすくなります。

気づいたときには

遅かったとならないためにも、

今からでもキャッシュフロー表を

作成することが大切です。

2.現在のお金の使い方の改良ポイントが分かるのでお金が貯まりやすくなる

金融資産がマイナスになったり、

増えなかったりすることもわかります。

なぜマイナスになるのか、増えないのかを

入力した項目から分析することが可能です。

なんとなく支出が多いのであれば

- 支出の見直しをするとか

- 車の買い換えの頻度落とすとか、

- 運用の方法を変える

など、

改良ポイントを見つけることが

容易になります。

3.将来が見える化できるので、余計な心配がなくなるので心理的安定につながる

不安の中で、

将来がなんとなく不安という人も

多いのではないでしょうか?

キャッシュフロー表の作成をすることで、

現在の生活スタイルと金融資産が、

これからのライフイベントや

ご自身の夢を実現することで

どうなるかを

シミュレーションできるものなので、

結果がよくても悪くても

見える化できることで、

漠然とした不安を

取り除くことができます。

キャッシュフロー表を作成するときに注意する3つのポイント

1.完璧を求めない

キャッシュフロー表は

あくまでも将来の状態を

予測するためのツールです。

今のライフスタイルを継続すると

○歳ごろに破綻するなど、

傾向を判断するために作成しましょう。

2.現在の自分のすべてをさらす覚悟

支出額、金融資産をすべて

盛り込むことがより精度の高い

キャッシュフロー表を

作成するポイントです。

支出の項目や金融資産額や

運用している方法など

できる限り盛り込むことで、

分析をすることで様々な対策を

打つことが可能になります。

3.何回も作り直すことを前提に

何回も言いますが

現在の生活スタイルから将来の姿を予想する

というものですので、

最初の結果が悪ければ、

対策したときのキャッシュフロー表の

作成は必要になりますし、

- 結婚

- マイホームを持った

- 退職・転職した

など、

ライフイベントが発生するたびに

作成するなど、

何回も作り直すことが重要です。

そして、もっと大切なことは

専門家に作ってもらうことです。

キャッシュフロー表で大切なことは、

将来の計画・夢を実現できるか、

実現できるための方法を

探すと言うことです。

対策の方法を

豊富に持っているのは誰かというと、

たくさんのキャッシュフロー表を

作成している経験のある専門家です。

自分のすべてをさらけ出すのは

恥ずかしいかもしれませんが、

病院で診察を受けるときに、

恥ずかしいので何も言いたくないです

という患者さんがいないように、

キャッシュフロー表の作成においても

恥ずかしがらずに

全てを専門家に任せてください。

まとめ

全体のスーパー富裕層以外の

99.9%の方は、

何かしらお金にまつわる心配事を

抱えていると言われています。

キャッシュフロー表を作成することで、

ご自身の将来像が見えてきます、

漠然とした不安を取り除くためにも、

キャッシュフロー表を

作ってみるのが重要です。

あえて言い切りますが、

対策のための選択肢を数多く持つ

専門家に作成を依頼しましょう!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】