●お金を効率よく運用したい

●何に気を付けたらいい?

この記事を書いている現在、

日本はインフレ政策に

舵を切っている状態です。

ですので、

インフレに対抗できる

資産形成が必須と言えます。

■自分自身や家族の老後設計や準備

■効率の良い資産形成

自分自身や家族のためにも

必須の知識とも言えます。

書いていきたいと思います。

そもそもインフレとは?

言葉の意味などを調べると、インフレとはインフレーションの略。物価が上昇し続ける現象で、経済状態が好況時に発生する。具体的には、モノがよく売れるため、事業業績が上昇し、従業員の給与も上がるなど好循環をもたらす。半面、給与の上昇が物価の上昇に追いつかないなどマイナス作用ももたらす。特に実質所得が低下するため、経済的弱者(年金生活者)の生活は非常に厳しくなる。・・・etc

引用元 コトバンク

ということですが、

現状の日本の

- 金融政策

- 財政政策

を見た上で、

しっかりと意味を理解する

必要があります。

インフレって物価が

上昇するんだ~!

( ..)φメモメモ

でOKです

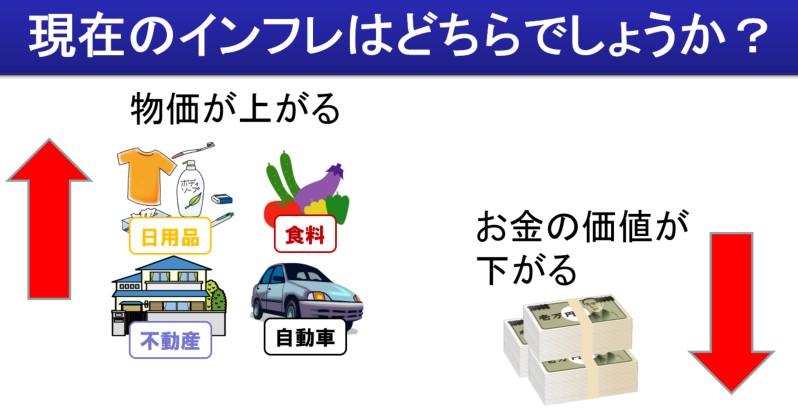

物価が上がる?お金の価値が下がる?どっち???

「インフレで物価が上昇する。」

と一言で言っても、

円自体が強くなりながら

物価が上昇しているのか?

又は、円自体が弱くなりながら

物価が上昇しているのか?

では、意味が全く違います!

高度経済成長時は、円高(円の価値が強くなりながら)でインフレ(物価上昇)

当時は、円高が進行しながら

物価が上昇するという理想的な

経済成長状態だったと言えます。

円の価値が高くなりながら

物価が上昇していたわけです。

現在は、円安(円の価値が弱くなりながら)でインフレ(物価上昇)

現在起きているインフレは、

円の供給量を増やす形で

円安が進行しながら

物価が上昇しています。

円の価値を薄くしながら

物価を上げているわけです。

高度経済成長期のように

円が強くなる

=円の価値が高くなっている

わけではないということです。

あくまで

円ベースでは

物価が上昇しているように見える

ということです。

インフレで円の価値が下落するってどういうこと?

例えば、

10,000円を持っていたとします。

1個100円の商品を買うとすれば、

10000÷100=100個

の商品が買えます。

ここで、

1個100円の商品が1個150円に

値上がりをしたとします。

この場合は、

10000÷150=約67個

の商品が買えます。

つまり、10,000円という

「額面は同じ」でも

【価値は下落した】ということです。

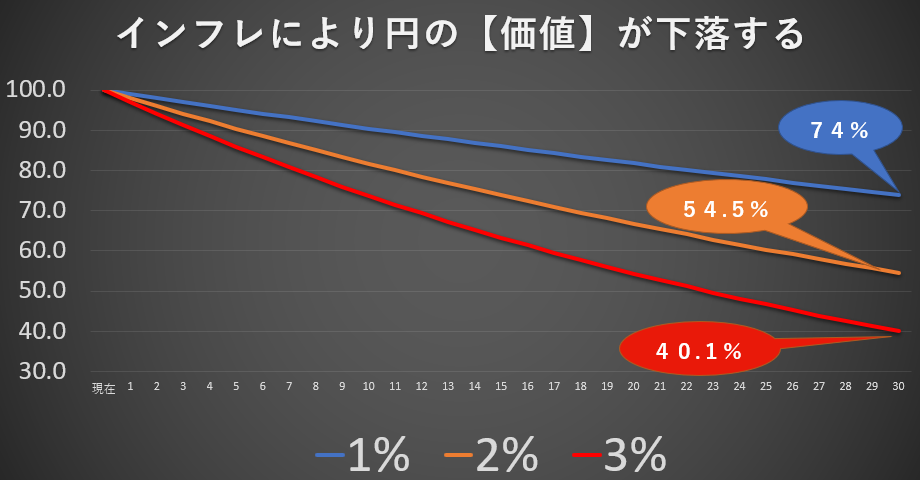

下記の図でシミュレーションしてみました。

インフレ率が

どの程度かにもよりますが、

価値の下落を

イメージしやすくするために、

グラフにしたものです( ゚Д゚)

青色の線

インフレ率1%の場合、

オレンジ色の線が

インフレ率2%の場合、

赤色の線が

インフレ率3%の場合です。

目標にしている物価上昇率は

「2%」ですから、

もし実現すれば、

上記のグラフのオレンジ色の線

のような状態ということです。

円以外の資産(外貨資産・不動産)を作ることが大事!

大まかな金融政策の流れを

見てみると、、、

1:2013年4月4日

マネタリーベースを

2倍にするという発表

・円の価値を薄くするよ~

ってこと

2:2014年10月31日

追加の金融緩和の発表

・円の価値をますます薄くするよ~

・金利を下げるよ~

・株価を上げるよ~

・不動産価格を上げるよ~

ってこと

円安にして不動産価格を上げちゃいましょう?!日銀による追加の金融緩和(2014年発表)

3:2016年1月29日

初のマイナス金利の導入を発表

・マーケットにより

お金が流れるようにするよ~

➡結果として不動産融資が加速

4:2016年9月21日

長短金利操作

(イールドカーブ・コントロール)

付き量的・質的金融緩和を発表

※長期金利を0%にピン止めするよ~

➡結果として、不動産融資のコストが

下がるよ~ってこと

上記の一連の流れを見ると、

円以外の資産を持つことが大事と

発表してくれているわけです。

・外貨資産を持つ

・不動産資産を持つ

ことは時代の流れに沿った

資産形成・運用と言えます。

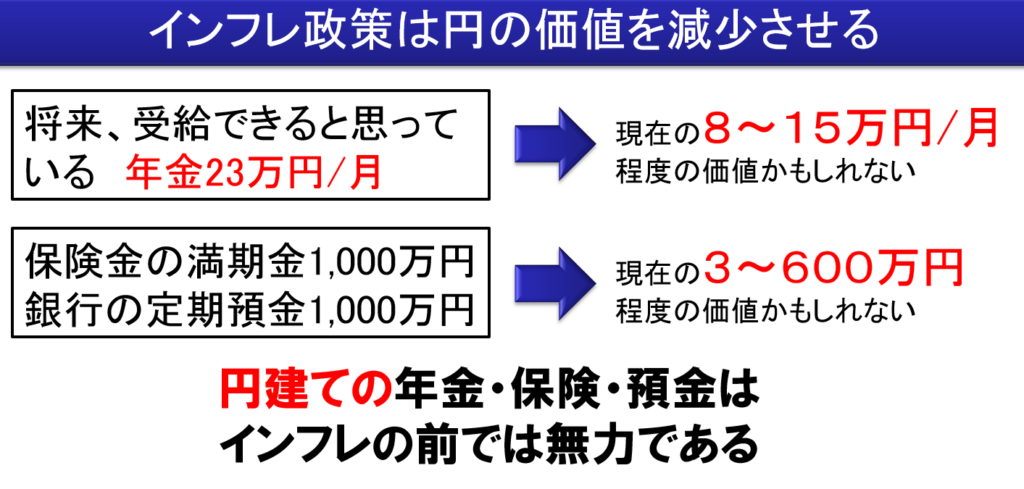

円建ての年金・保険・預金はインフレには対抗できない

インフレ政策で円の価値を

下落させるということは、

「円で額面が固定されている」

円建生命保険、

円建定期預金は、

その価値が下落してしまいます。

インフレに対抗できる

- 資産形成

- 資産運用

- ライフプランニング

が必要不可欠なわけです。

ちなみに、年金に関しても

もちろんダメージがあります。

≫マクロ経済スライド方式?!年金は破綻しないが、年金に依存するのはNG・アウト

生活すらままならない

という状況も想定できます。

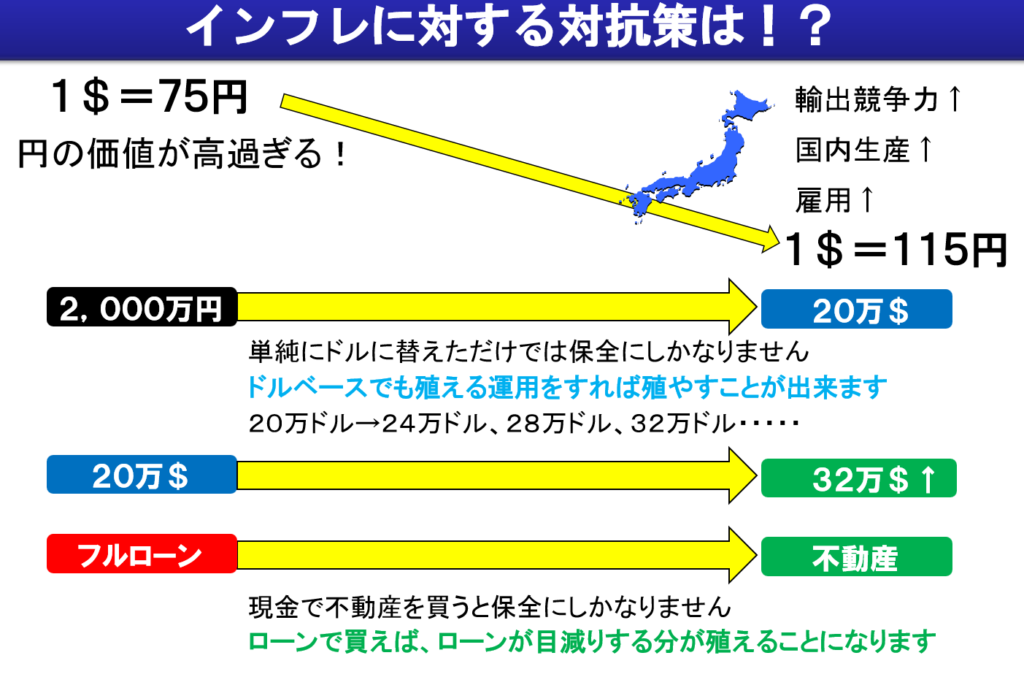

円以外の資産:外貨資産

では、具体的な対抗策としては

どうしたらいいのか?と言うと、

今までも書いてきていますが、

ただし、インフレに対抗できる

ってだけでむやみやたらに

外貨を持ちまくるってのも

違います(笑)

またどこかの記事で

書きたいと思いますが、

国内銀行で

「外貨預金口座」を開けて、

外貨を預金するってのは

銀行の手数料が

かかることも含めて

効率が悪いかと思います。

≫アカウント型保険に入ってはいけない?!仕組みの説明、「悪魔の保険」にご注意!

≫外貨建て保険の仕組みでお得に貯蓄?!お金を増やすためにも使える保険って何?

≫どっちがお得?!外貨建て保険と円安時代の円建て保険を終身保険タイプで比較検討

≫生命保険はいつ加入するのが良いの?!ベストは0歳!?若ければ若いほど有利

「保険会社を活用」して

「外貨建て(米ドル建て)資産」を

作ることを

オススメしています。

円以外の資産:現物資産として不動産

円の価値が薄くなることによる

物価上昇が起きているわけですから、

円以外の資産として

「現物資産としての不動産」は

有効だと言えます。

また、借り入れを起こす際の

金利コストも

下げてくれているわけですから、

なおさら、

不動産投資はやりやすい

環境が揃っています。

もちろん、不動産なら

何でもいいわけでは

決して決して決してありません!

不動産投資は

金額が大きくなりますから、

間違ったアプローチをすると、

大きなマイナスを一瞬で

抱え込むことになるので、

しっかりと勉強することは必須です。

※これもまた別の記事で

書いていきます。

その上での不動産投資なら、

それこそ

「今の時代の流れに沿った」

- 資産形成

- 運用

と言えます。

やり方としては、

持っている円キャッシュ

⇒生保などを使い外貨(米ドル)

資産に変えて増やすと同時に、

円の借り入れを起こして

(円の価値は下がる)

⇒不動産所有(物価は上がる)が

一番効率が良いと言えます。

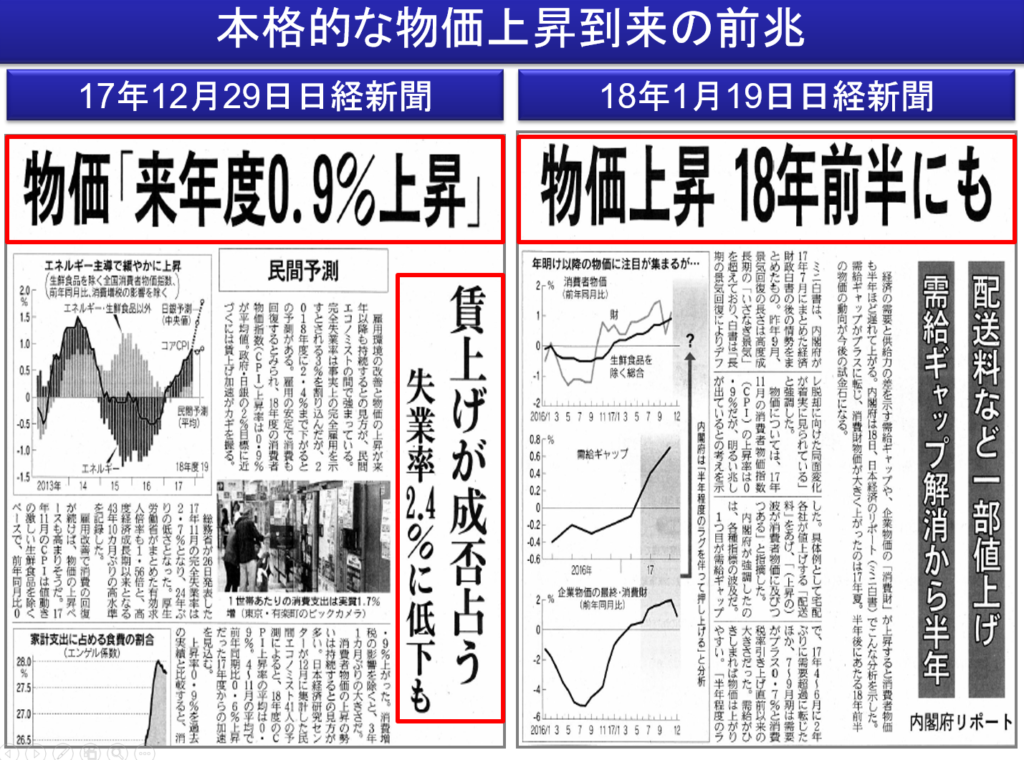

本格的な物価上昇の前兆?!

金融政策だけでなく

財政政策の効果も相まって、

今まで物価上昇に関して

否定的なコメントを繰り返していた

エコノミストたちも、

本格的な物価上昇を予測する

声を上げ始めています。

参照元 2017年12月29日 日経新聞 2018年1月19日 日経新聞

【インフレに対抗できる】

資産形成

運用

ライフプランニング

が必須と言えます!

まとめ

資産形成・運用において、

大まかな方向性のイメージだけでも

伝わるといいなぁ~と思い、

書いたのですが、

言いたいことが色々ありすぎて、

まとめきれなかった・・・( ゚Д゚)

とにかく、

円の供給量を増やすことで、

円の価値を薄めることで

物価上昇を誘うという

流れなわけですから、

効率の良い

・資産形成

・運用

をしたければ

「円以外」の資産を

持つことは必須です!!

もし、

もっと勉強したいなぁと思ったなら、

セミナーに参加頂ければと思います!

ちょっと

宣伝になってしまいますが、

大阪・東京でも定期的に

セミナーをやっていますし、

また、エリア的に

参加が難しい方向けに

動画コンテンツも用意しています!

セミナーに関してはこちらをポチッと!

それでは、今回はここまで~

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】