貯まらないんですよね~

( ;∀;)

なんか良い方法

ありませんか?

今回も息抜き記事として

書いていきます

(最近息抜き多くて、スイマセン(笑))

で、上記は先日、

クライアントさんに聞かれた質問でして、

「これだっっ!」という回答も

し辛い内容ではあるのですが(゚д゚)

ただ、多くの場合、

「お金の管理をしていない」

=使途不明金(しとふめいきん)が

たくさんある

要は

【いつの間にか消えていっているお金】

が結構あるもんなんですよね(笑)

ってことで、

- お金の貯まりやすい人

- お金の貯まりにくい人

お金の残し方の違いを

テーマに書いていきたいと

思います( ..)φメモメモ

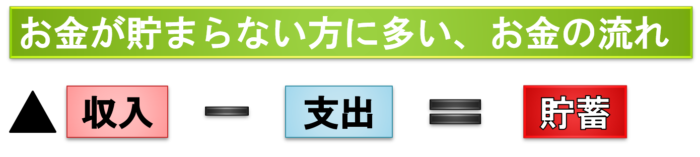

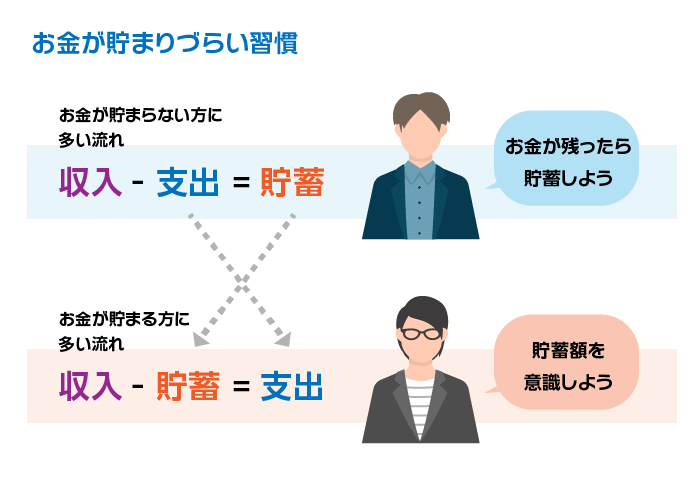

▲「収入-支出=貯蓄」は貯まり辛い

普通に考えると、

「収入-支出」で

「残ったお金を貯蓄する」というのが

当たり前のお金の流れに思いますが、

■無駄遣いが少ない人

■明確なお金を貯める目標がある人

■結構稼いでいる人

上記のような方は

お金が貯まっていくでしょうが、

割合的には

少ないんじゃないかなぁ~と

個人的には思ってしまいます。

ってことですが、

お金の流れを

変えてしまいます。

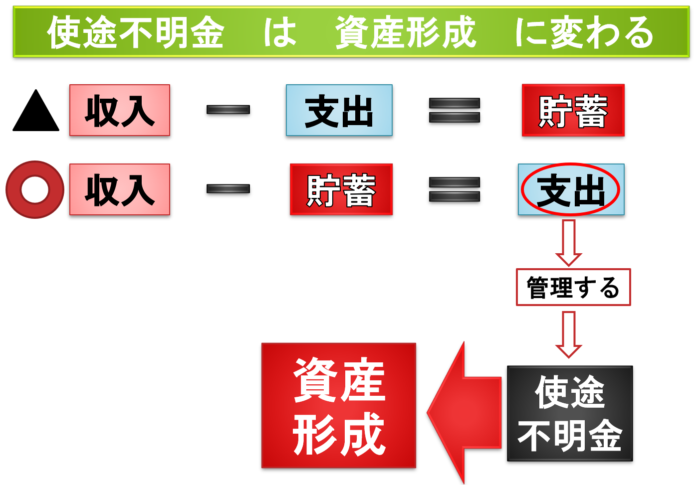

「収入-【貯蓄】=支出」は貯まりやすい

要は、

予め貯蓄したい分を

先に引いてしまうという

お金の流れにします

( ..)φメモメモ

分かってるわい!!!

とツッコミの声が

上がりそうですが、

意外な事に

本来出来るはずなのに、

実行していない人

は多いんですよね。

お金の流れを作る場合は、

先に準備しておくべき

ポイントが3つあります。

貯蓄するお金の流れを作る:3つのポイント

「収入-【貯蓄】=支出」

のお金の流れを作るためには、

- 支出管理

- 余力資金の把握

- 貯蓄方法の選択

の3つが必要です。

ものすっごい

当たり前の話に聞こえますが、

現場でクライアントさんに

質問した反応を見る限りは、

多くの方が、そもそも

支出管理が出来ていないように思います。

大体、以下のような反応です。

先月の収入は

いくらありましたか?」

➡これは、結構即答出来る

ケースが多いです。

先月はいくら使いましたか?

➡「ほとんど残っていません」

という回答が多いです。

何にいくら使ったか

教えて頂けますか?

➡「家賃、保険、交通費、

ローンの支払い、、、、あれ?

他に何に使ったんだろう?!」

という回答が多いです(笑)

という形で、

よくわからないうちに

消えているお金

=「使途不明金」

があるんですよね。

それも結構な額が(笑)

ポイント1 支出を管理:使途不明金をある程度明確に

ということで、

先に貯蓄にお金を回そうにも、

毎月の生活費が

ショートしてしまっては

元も子もありません( ;∀;)

ですので、まずは、

支出を管理します。

「固定経費・支出」と

「流動経費・支出」の

2つです。

固定経費・支出

➡家賃・ローン・保険・水道光熱費

通信代(携帯代やネット回線代)

などなど、毎月ほぼ一定額で

出ていく金額が決まっているお金

流動経費・支出

➡食費・交際費(飲み代など)

娯楽費など、毎月ある程度

ブレがあるお金。

この流動経費・支出は、

おおよその金額で計算してしまいます。

で、僕自身が現場で

クライアントさんと一緒に

支出の洗い出しをすると、

「3万円~7万円くらい」の

使途不明金がある感じです(笑)

もちろん、

ホントに切り詰めているのに

毎月ギリギリのケースも

あるかと思いますが、

「何故かお金が貯まらない」

と思っている方は、

一度使途不明金を洗い出す

ことが必要です。絶対(笑)

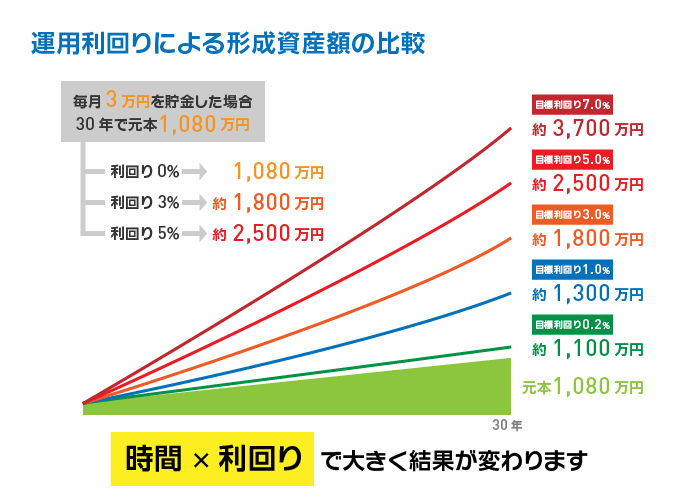

毎月3万円あれば、1,000万円以上の資産が作れる

毎月3万円があれば、

- 1年間で36万円

- 5年間で180万円

- 10年間で360万円

- 30年間で1000万円以上

のボリュームのお金に

なりますので(゚д゚)

しっかり運用すれば、

もっと大きなボリュームの

お金にもなり得ます。

ポイント2 余力資金を把握:使途不明金分も余力資金になる

で、毎月の

「本当の余力資金」を

出していきます。

もちろん、前述した

「使途不明金」

も余力資金として把握します。

で、大事なのは、

余力資金にも

幅を持たせておく方が良い

ってことです。

イレギュラーな支出も

生きていればありますから、

「緊急性予備資金」として、

月収の最低3か月~6か月分

くらいは、別に

貯めてしまう方が良いです。

貯金がほぼ0に近いなら、

まずはこの

「収入の3か月~6か月分」

くらいのお金を余力資金で

貯めてしまうのもアリです。

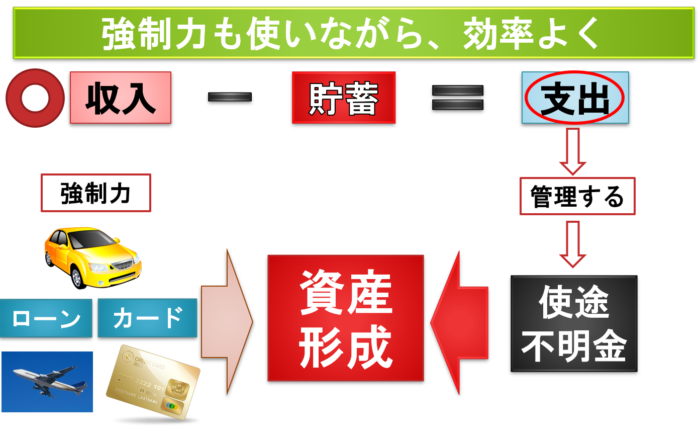

ポイント3 貯蓄方法の選択:単純に預金するだけだと、勿体ない

で、最終的には、

強制的に毎月お金を

貯蓄に回せるように

してしまいます。

保険代とかって毎月強制的に

口座から引かれますよね?

こういう強制力がある資産形成は、

お金を貯める習慣を付けるのに

結構使えます。ただし・・・

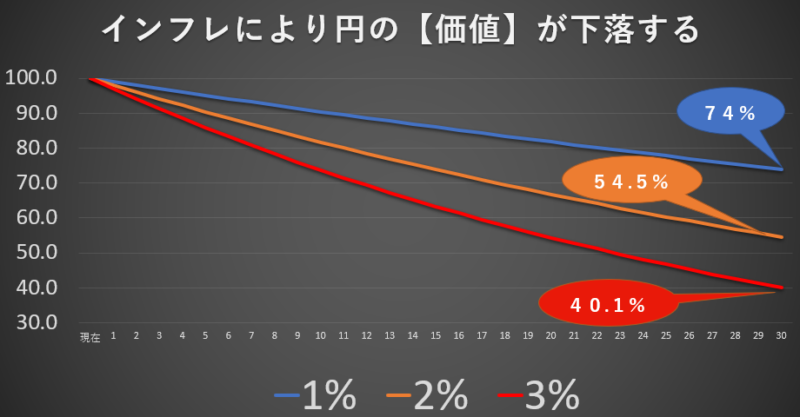

インフレに負けない貯め方が大事

≫インフレ円安時代に有効な資産形成・資産運用とは?!円だけの資産形成・運用はリスクです!

上記の記事でも書きましたが、

現在の日本の現状は、

インフレの方向にあります。

インフレターゲットが

2%ですから、

お金の価値を減らさずに

資産形成をしたいなら、

年利2%以上の

利回りを出すか、

円以外の資産形成も

視野に入れる必要があります。

僕自身も上記のように、

外貨資産や不動産資産も含めて

資産形成をしています。

まぁ、言いたいことは、

単純に定期預金を

していればいいと

いうわけではないってことです。

色々勉強するのは、

めんどくさい~

と思うかもしれませんが、

この効率の良い資産形成の方法を

勉強するってのが、

「自分の意識を変えるため」には

結構大きな役割があったりします。

どういうことかと言うと、

人間って誰しもが欲がありますから、

と、

知識が付けばつくほど、

積極的にお金を稼ぎたくもなるし、

積極的にお金を残したくなるんですよね(笑)

お金が貯まらない~

と悩んでいた方が、

ウソみたいに簡単に

お金を貯められるように

なる姿を、僕自身、

たくさん見てきましたので、

これは間違いありません(笑)

ローンやカードのリボ払いなどの強制力は支払えている事実

ここまで書くと、

と不安になる方もいますが、

大丈夫です!!

だって、みんな

ローンやカードの支払いは

出来ているんだから(笑)!

ホントに不思議なもので、

「お金がなかなか貯まらない」

と言う方ほど、

ローン支払いやカードの支払いは

キッチリと出来ているわけです。

変えてしまいさえすれば、

同じようにキッチリと

お金を残す方向には

シフト可能ってことに

気づいた方が

良いと思います(゚д゚)

要は、「意識の問題」って

ことにはなるのですが、

人間、環境に流されやすい

生き物というのも事実。

だったら、

「強制力を伴う資産形成」が

出来る環境さえ作れば、

サクサクっと

お金を貯められるように

なるもんなんですよね

( ..)φメモメモ

まとめ

貯まらないんですよね~

( ;∀;)

なんか良い方法

ありませんか?

答えとしては、

まずは、

「収入-支出=貯蓄」

というお金の流れを、

「収入-貯蓄=支出」

というお金の流れに

変えてしまうこと。

で、そのために、

支出管理をして

使途不明金を極力減らすこと。

その上で、

効率の良い資産形成の方法を

勉強するってことでしょうか

( ..)φメモメモ

かもしれませんが、

この方法には

限界があります(゚д゚)

支出を切り詰めるだけでは、

絶対額が上がりませんし、

やっぱり、

稼ぐ力を身に付けることも

大事です。

≫【FP歴11年】FP(ファイナンシャルプランナー)を副業で始める・稼ぐ方法教えます|会社員・サラリーマンにオススメ

ファイナンシャルプランナー(FP)を

副業にするというのは、

自分のお金の勉強も出来て、

同時に稼げるという

一石二鳥のイメージがあります

( ..)φメモメモ

是非とも、興味があれば、

僕と一緒にFPで稼ぎましょう!

※あ、結局は

宣伝だったんです(笑)スイマセン

ということで、今回はここまで~!

⇒ 【無料動画250分以上】

FP歴12年以上の僕のノウハウを全部つぎ込んでしかも無料で公開することにしました。

本業×副業FPでマネタイズするために

「FP資格」は必要ありません。

初心者0からFP副業を始めて

3か月で150万円

6か月で800万円

1年で1,000万円

など多数の実績例があります。

期間限定で無料動画を公開中です↓

今のうちにご視聴ください。