皆さんはふるさと納税を利用していますか?

あなたの周りで、

「ふるさと納税いいよ!」とか

「節税できるよ!」とか、

言われているかもしれませんが、

なかなか一歩を踏み出せない方も

いるのではないでしょうか?

この制度がどんなものなのかが分からないと、

新しいことに挑戦するのは難しいですよね?

というわけで、

今回は「ふるさと納税」について解説します。

この記事を読めば、

ふるさと納税がどのような制度かがわかり、

ちょっとやってみようと思うようになります。

最後までしっかり読んで、勉強しましょう!

ふるさと納税ってなに?

名前に「納税」とついていますが、

制度的には寄附になります。

ふるさと納税で自治体に寄附をすると、

寄附金のうち2000円を超える部分について、

所得税の還付や住民税の控除を

受けることができます

あなたが寄附をする自治体を選び、

寄附金の使い道を指定できる上に、

地域の名産品などのお礼の品(返礼品)を

もらえるという魅力的な制度となっています。

そもそも何のためにふるさと納税の制度ができたのか?

皆さんの中の大半の人は、地方で生まれ、

その自治体で医療や教育など

様々な住民サービスを受けて育ち、

進学や就職を機に生活の場を都会に移して

そこで納税を行っていますよね?

そこで、お世話になった自治体に、

自分の意志で納税できる制度がないかと

検討され創設された制度が

「ふるさと納税」です

ふるさと納税の4つの魅力

ふるさと納税の魅力、メリットは

大きく4つあります。

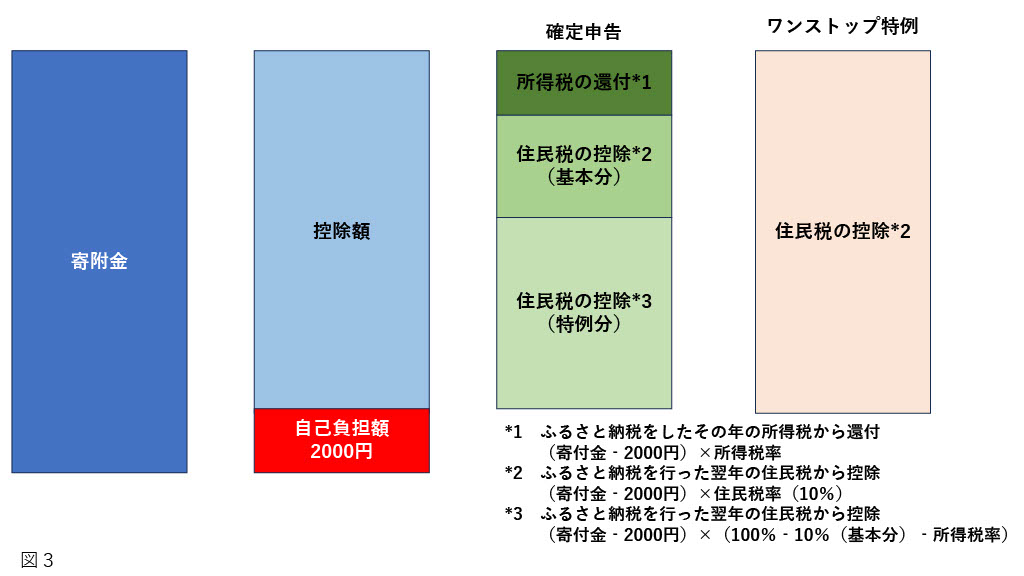

税金が控除(還付)される

ふるさと納税制度は、

控除限度額以内で寄附を行うと、

寄附額から2000円を引いた金額分、

所得税の還付や住民税の控除がされます。

控除限度額は、

収入や家族構成などで変わってきますので、

しっかり確認しましょう。

返礼品がもらえる

多くの自治体では、寄附へのお礼として

地元の名産品などをいわゆる返礼品として

寄附者に届けています。

最近では食材のような「モノ」の他にも、

災害復興支援や旅行券などの「コト」に関する

返礼品も増えてきました。

返礼品の仕入れ値は、

寄附金の30%を上限としています。

例えば2万円の寄附金の場合、

最大6000円で仕入れたものを

返礼品とすることができます。

自己負担額2000円を支払って

6000円で仕入れた返礼品をゲットできるのは

お得といっても良いですよね!

好きな自治体に寄附が出来る

ふるさと納税は、

生まれ故郷の自治体以外にも、

寄附したい自治体を

あなたが選択することができます。

応援したい活動・事業を行っている自治体に

寄附することが可能です。

寄附金の使い道を指定できる

自治体が寄附したお金を

どのような目的で使用するのかを

指定することができます。

「子育て、教育」や「医療・福祉」、

「環境保護活動」などを

指定できる自治体もあります。

また、寄附金の使用状況を

各自治体のホームページなどで

公開しているところもあります。

ふるさと納税を利用するための4つのステップ

控除上限額のチェック

最初に、

あなたの控除上限額を確認しましょう。

寄附をする自治体を決めて寄附を申し込む

欲しい返礼品がある自治体や

応援したい自治体から寄附先を決めたら、

申込みしましょう。

返礼品と寄附金受領証明書が届く

自治体から、

寄附の返礼品と寄附をした証明として

寄附金受領証名書が届きます。

証明書は確定申告時に必要なので、

大切に保管しましょう。

返礼品の届く時期は、

返礼品の内容や自治体によって異なります。

寄附金控除の手続きを行う

税金の控除などを受けるために、

確定申告またはワンストップ特例制度の

申請を行います。

控除の上限金額はどのように決まる?

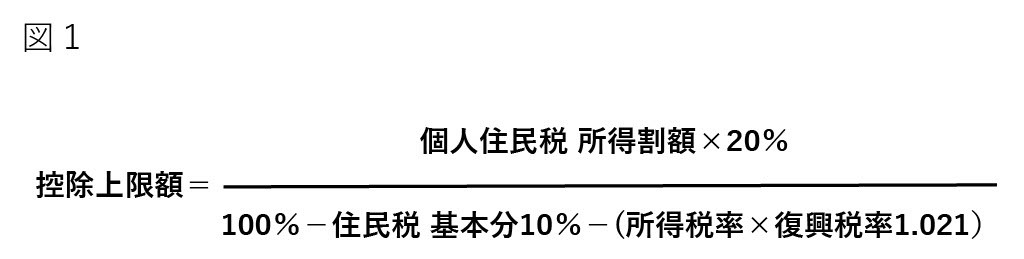

控除上限額は以下の式で決定されます。

控除限度額

=(個人住民税所得割額×20%)

÷(100%-住民税基本分10%-所得税率×1.021)

+負担金2000円

複雑な式ですが、

ふるさと納税サイトには、あなたの控除上限額を

簡単にシミュレーションできるページがあるので、

あまりこの式を気にする必要はないので

安心してください。

自治体を選ぶ目安・基準

ふるさと納税制度は、

「生まれ育ったふるさとに貢献できる制度」

「自分の意志で応援したい自治体を選び寄附ができる制度」

として創設されました。

自分の生まれ故郷に限らず、

あなたが応援したい自治体を選ぶのも

全く問題ありません。

自治体の活動や事業内容をチェックした上で、

応援したい!と思った自治体を選ぶのも

一つの方法ですね。

ちなみに、

総務大臣はふるさと納税の対象となる

団体を指定することになっていますが、

令和5年10月1日~令和6年9月30日の期間で

以下の3つの自治体は、

ふるさと納税の対象外となっています。

東京都、兵庫県洲本市、宮崎県都農町

寄附金控除の手続き

税金の控除の手続きは

「確定申告」または「ワンストップ納税制度」の

適用申請をする必要があります。

確定申告

確定申告を行うと、

所得税の還付や住民税の控除を

受けることができます。

確定申告は適用を受けたい年の

翌年の2月16日~3月15日の間に

行う必要があります。

ワンストップ特例制度の利用

本来、確定申告を行う必要が無かった

給与所得者については、

ふるさと納税を行う際にあらかじめ申請することで

確定申告が不要となる

「ワンストップ特例」を活用することができます。

適用を受けるためには、

ふるさと納税を行う自治体の数が

5団体以内であることが条件です。

また、確定申告と異なり、

この特例は住民税からの控除のみとなります。

ふるさと納税制度の5つの注意点

ふるさと納税はあくまでも税金の控除

ふるさと納税は、

翌年の税金が控除される制度であって、

現金が戻ってくる訳ではないことに

注意してください。

確定申告を行うとわずかに

所得税が還付されることもありますが、

基本はふるさと納税で寄附した金額分が、

通常支払う住民税から

控除(減額)される制度ですので、

節税になる制度ではない事を

知っておきましょう。

控除上限額を超えると自己負担税金の控除には上限があります。

控除上限額を超えて寄附をした場合は、

自己負担扱いとなり、

通常より多くの納税をすることと同じになります!

事前に、

あなたの控除上限額を確認して、

実際に利用するときは上限額一杯ではなく、

少し余裕をみて利用しましょう。

税金控除のための申請が必要

税金の控除を受けるためには、

確定申告またはワンストップ特例の

申請手続きが必要です。

住宅ローン減税・医療費控除のために

確定申告をする人は

ワンストップ特例制度を利用できず、

確定申告一択となるので気を付けてください。

一度にたくさんの自治体にふるさと納税を行わない←これ大事!

返礼品目当てに、

一度に複数のふるさと納税をすると、

返礼品が同じ時期に届くかもしれません。

返礼品が生もので冷蔵したいのに

多すぎて冷蔵庫に入らないなど、

せっかくの返礼品を

保管できない事態にならないように

利用する時期を分散させるなど、

タイミングを考えましょう。

税金が控除されたか確認しよう

毎年6月に住民税決定通知書が届きますので、

そこで控除されたかを確認しましょう。

市町村と道府県それぞれの

税額控除額の合計と昨年のふるさと納税の

「寄附総額-2000円」の額が

ほぼ同じ金額になっているかを確認して、

ちゃんと控除されているか確認をしましょう!

ふるさと納税についてよく聞かれること

いつでも行えますが、

「1月~12月」を1つの単位として

控除の計算を行います。

この期間に支払いが完了していないと

対象にならないので、

特に年末は駆け込み需要がありますので

処理が間に合わず、

来年度に支払い処理が行われて

適用が来年度になってしまうこともありますので、

注意しましょうね。

税金の控除を受けることができるのは、

所得税や住民税を納めている人ですので、

税金の控除を受けるためには

納税者本人の名義でふるさと納税を行う必要があります。

扶養を受けている方は

自ら税金を納めていませんので、

その方がふるさと納税を行っても、

税金の控除を受けることはできません。

一時所得の対象となりますので、

返礼品の合計額

(保険金の受取などがある場合はその合計額)が

50万円を超える場合は、

一時所得として申告が必要です。

まとめ

今回は、

ふるさと納税について解説しました。

ふるさと納税自体は、

税金の前払いなので節税にはなりません。

しかし、

2000円の自己負担で

それ以上の価値を持つ様々な返礼品がもらえるのは

魅力的な制度ですよね!

限度額をしっかりと把握して活用しましょう。

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】