この記事では確定申告、

特に不動産投資をしている

サラリー層向けに特化して、

- 不動産所得の考え方

- 確定申告の進め方

などを説明します。

サラリー層の方には、

なじみのない確定申告ですが、

不動産投資をしている場合は必須で、

手続きは大変かもしれませんが

税法のメリットを享受することもできます。

しっかり勉強して

メリットをうけてください!

確定申告とは

確定申告とは、

毎年1月1日から12月31日までの

1年間に生じた所得について、

翌年の2月16日から

3月15日までの間に

所得の申告を行い、

所得税を納付する手続きをいいます。

納付しないと

何かしらのペナルティを

受けることになるので、

期限までに申告・納税を

済ませることが大切です。

サラリーマンでも確定申告が必要な人

一般のサラリー層の方は、

「給与所得者」という

カテゴリーですので、

一般的に所得税は

給料や賞与から源泉徴収され、

さらに年末調整を行うことで

所得税が確定しますが、

サラリー層でも

確定申告が必要な方がいます。

国税庁のHPでは、

年間収入金額が

2000万円を超える人等

7つの場合について説明がありますが、

そのなかでも

1カ所から給与の支払いを

受けている人で、

給与所得および退職所得以外の

所得の金額の合計額が

20万円を超える人

というのがあり、

不動産投資をしているのであれば、

それに該当します。

不動産を保有している場合、

不動産所得の計算は、

不動産所得

=年間の家賃収入などの不動産収入

ー年間の必要経費

で計算されます。

不動産投資で収入になるもの

不動産投資で収入となるのには、

以下のものがあります。

- 不動産の家賃

- 礼金、契約更新料など

- 敷金・保証金のうち

返還の必要がないもの - 共益費名目で受け取る

電気代や水道代など

不動産投資で経費になるもの

次に経費となるものには、

以下のものがあります。

- 管理費・管理委託費

マンションなどで支払う管理費。

管理を外部委託する場合の

管理委託費などです。 - 修繕費

建物の維持管理や

傷みの原状回復費用が当たります。 - 租税公課

固定資産税・都市計画税、

登録免許税や印紙代、

不動産取得税などがあたります。 - 減価償却費

建築物に対する

減価償却分があたります。 - 損害保険料

物件にかける

火災保険や地震保険などの

保険料です。 - ローン金利

借入金利子とも言います、

金融機関から融資を受けて

不動産を購入したときに発生した

利息分があたります。

元金は経費にはできません。 - 交通費・飲食費

管理会社などとの

打ち合わせにかかった

交通費や飲食費があたります - 広告宣伝費、新聞・書籍代

賃貸人募集のための

広告料や書籍代などがあたります。 - 税理士費用

確定申告を税理士に

頼んだときに発生する費用です。 - 維持管理費

建物を維持管理するための

水道代や電気代などがあたります。

結構漏れがちな費目ですね。

税務署から後で確認を受けても

困らないように「使用目的」

つまり「○○のために使用」などと

領収書に記録を残すことが大切です。

不動産投資の所得税の計算方法

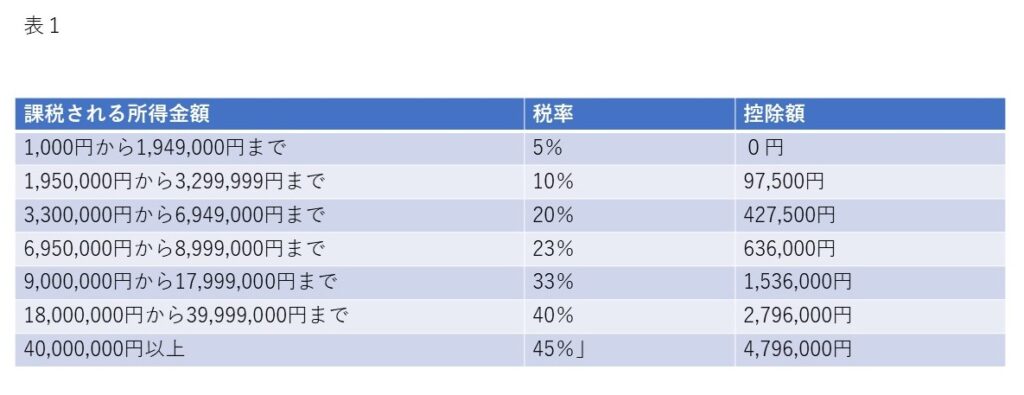

所得税の計算には、

課税所得額を計算して対応する税率を

かけることで求めます。

サラリー層が

不動産投資を行っている場合の

課税所得額の計算は以下のようになります。

課税所得額

=(給与所得+不動産所得)

ー各種所得控除(*)

所得控除とは、

配偶者控除や基礎控除などのことで、

人によって適用される控除が異なります。

所得税は、

求められた課税所得額に

下表の税率をかけて求めます。

例えば、

課税所得200万円の場合は、

200万円×10%ー97,500

=102,500円

が所得税の納付金額となるわけです。

不動産投資で赤字の場合は?損益通算

上述した課税所得の計算式を

みればわかるかもしれませんが、

不動産所得がマイナス、

つまり不動産投資としては

赤字の場合は給与所得と

「損益通算」ができるので、

給与所得単独よりも、

所得税は低い金額になります!

2023年の確定申告のやり方

確定申告は

以下の様な流れで進めていきます。

経費を計算する領収書の準備

申告書を作成するために

必要な書類を集めます。

必要な書類とは、

- 申告書

- 白色申告または青色申告の場合は、

収支内訳書や青色申告決算書 - 所得の証明できる書類

- 控除を受けるための必要書類

等があります。

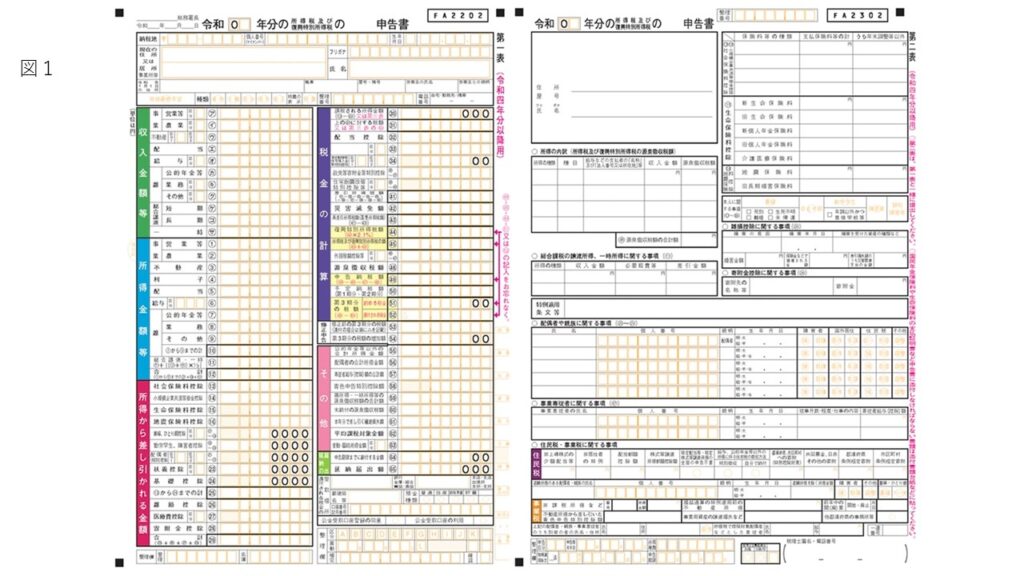

確定申告書の作成

2023年分から

申告書類に変更があります。

従来は

会社員・年金生活者が

使用する申告書Aと

個人事業主が

使用する申告書Bの

2種類がありましたが、

申告書Aが廃止され

Bに統合されました。

紙で申告する場合には

この変更は関係ありますが

e-TAXの場合は

そもそもAもBもないので、

特に変更はありません。

申告書などの作成は

税理士に頼んでもよいですが、

自分で作成することもできます。

最近では

スマホでも作成できますので、

挑戦してみてください。

申請書の提出

提出は、

- 管轄の税務署の窓口に直接提出

- 管轄の税務署に郵送

- e-TAXで申告

の3つから選択できます。

ゆうパックなどの宅配便では

送ることができないので

注意してください!

所得税の納付または還付を受ける

最終的な所得税が0の場合、

納付は不要ですが、

プラスになった場合は

所得税の納付が必要です。

また、

マイナスとなった場合は、

還付を受けることができます。

マイナンバーカードと

公金受取口座の連携が

できている方は、

この口座に還付金が入金されます。

ペナルティには気をつけよう

- 申告をしなかったり

- 申告が遅れたり

- 過少申告や虚偽の申告

があった場合、

重いペナルティを受けることに

なりますので、

正しく申告しましょう。

税務署からの問い合わせがあったら?

確定申告の内容について

税務署から

問い合わせがあることもあります。

基本的に内容の確認ですので、

仮に誤りがあったとしても

申告を修正して、

不足分を納税したら

ペナルティは受けません。

青色申告も検討してみよう

確定申告を青色申告で行うと、

いくつかメリットを

受けることができます。

例えば、

青色申告特別控除

課税所得から55万円控除

(eーTAXでの申告で65万円の特別控除)

赤字の繰り越し

青色申告の場合3年以内で

繰り越すことができます。

専従者給与控除

家族が不動産の経営や

管理に関わっている場合、

その方へ支払う給料を

必要経費として計上できます。

ただし、

青色申告を行うためには、

複式簿記での帳簿記帳が必要です。

単式簿記による記帳だと、

白色申告となり

控除額は10万円になります。

おわりに

給与所得者は

源泉徴収+年末調整で

所得税額が決定しますが、

不動産投資を行っている方は、

確定申告が必要となり

手続きが煩雑になりがちですが、

一方で

税制のメリットを受けることも

可能になってきます。

しかし、

必要経費を計上できるからといって

踏み込みすぎた経費計上は

税法のペナルティを受け

その影響は決して小さくありません。

初めての方は

専門家とも相談しながら

確定申告をおこない、

手続きに慣れていってください。

⇒ 【無料動画250分以上】

FP歴12年以上の僕のノウハウを全部つぎ込んでしかも無料で公開することにしました。

本業×副業FPでマネタイズするために

「FP資格」は必要ありません。

初心者0からFP副業を始めて

3か月で150万円

6か月で800万円

1年で1,000万円

など多数の実績例があります。

期間限定で無料動画を公開中です↓

今のうちにご視聴ください。