今日のテーマは、

独立系FPとして

僕自身が現場で話をすることが

多い話のうちの1つ、

「72の法則」についてです!

ファイナンシャルプランナー(FP)

の仕事の1つに、

【資金効率を上げる方法をアドバイスする】

ってのがあります。

お金の教育自体を

なかなか受ける機会も少ないせいか、

資金効率を上げる方法って言われても

ピンっと来ない方が多いわけですが、

その際に、話をする内容です。

では、書いていきますね

( ..)φメモメモ

72の法則ってな~に???

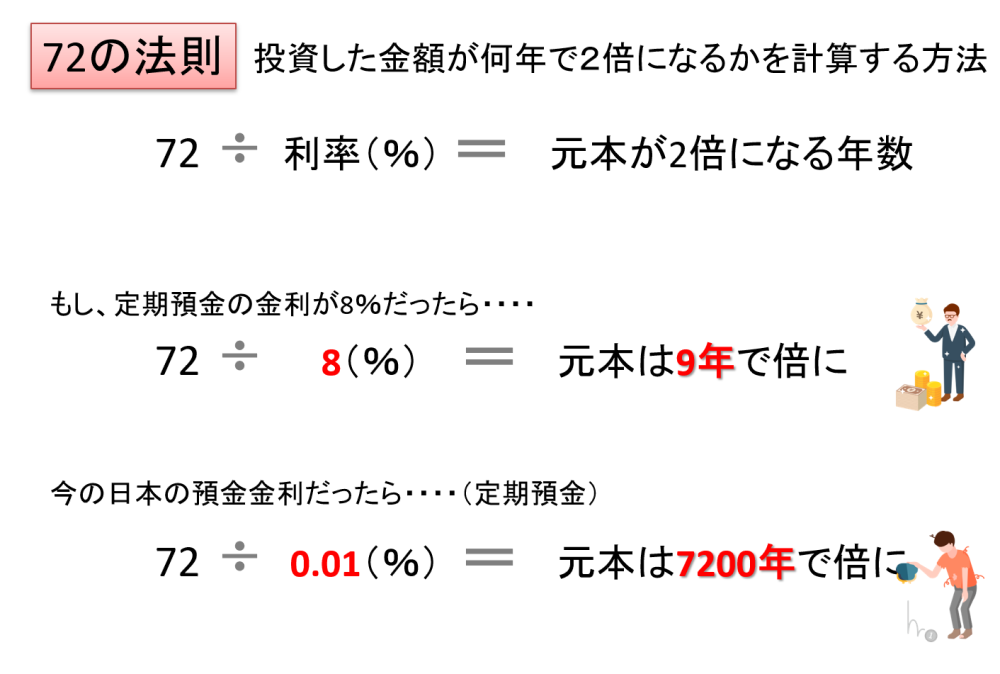

【72の法則】とは、

資金が2倍になるまでに

かかる時間を計算するための

複利計算の式となります。

72 ÷ 金利 ≒ 2倍

になるのにかかる

おおよその時間

※但し、税金は考えないものとする。

言葉だと難しいので、

例を出してみますね。

例えば、

以下の図を見て欲しいんですけれど、

この図は郵貯等の金利の推移の

グラフとなります。

ちょっと敢えて激しい例でいきますと、

80年度の定額10年利回では、

約12%の金利が付いています(笑)

この記事を書いている2018年現在、

今のマイナス金利時代の

メガバンク等の定期預金金利が

0.01%であることを考えると、

どれほど金利が高いかは

よくわかるかと思います。

ここで登場するのが、

【72の法則】です。

72 ÷ 金利 ≒ 2倍

になるのにかかるおおよその時間

※但し、税金は考えないものとする。

年間金利が12%の場合:資金が2倍になるのにかかる時間

上記の式に、

12%という金利の数字

「12」を入れると、、、

72÷12≒6(年)

つまりは、

約6年で自分の預金額が2倍になる

という意味です(笑)

年間金利が0.01%の場合:資金が2倍になるのにかかる時間

さらに、上記の式に、今度は、

現在の定期預金金利の0.01%という

金利の数字「0.01」を入れて

計算してみると、、、

72÷0.01≒7200(年)

という、なんとも

「ファンキー!!!!!( ゚Д゚)」

な年数が出てきます(笑)

7200年って(笑)

寿命が終わってしまいます( ゚Д゚)

まぁ、細かいことはおいておいて、

【72の法則】を使うと、

資金効率の概算イメージを作るのに

役立ちます。

もう少しだけ72の法則で色々と計算してみる

上記の72の法則の計算を

もう少しだけやってみましょう。

金利が1%~10%/年間の場合

それぞれの場合に

資金が2倍になるのにかかる時間は、

72÷1≒72 年

(年間金利が1%の場合)

72÷2≒36年

(年間金利が2%の場合)

72÷3≒24年

(年間金利が3%の場合)

72÷4≒18年

(年間金利が4%の場合)

72÷5≒14.4年

(年間金利が5%の場合)

72÷6≒12年

(年間金利が6%の場合)

72÷7≒10.3年

(年間金利が7%の場合)

72÷8≒9年

(年間金利が8%の場合)

72÷9≒8年

(年間金利が9%の場合)

72÷10≒7.2年

(年間金利が10%の場合)

となります。

ここで言いたいことは、

資金効率を上げる

=お金に働いてもらう効率

を上げることで、

資金が2倍になるのにかかる

おおよその時間が、

上記の例のように約7年~72年と

大きく変化するということです。

当然、

金利が高い(増える率が高い)

=リスクが高い

(減る又は消失する可能性が増える)

わけですから、

安易に金利だけを求めるのも

間違っています。

が、しっかりと勉強をすれば、

普通に銀行に定期預金をして

0.01%(2倍になるのに7200年かかる)

をコツコツを積み上げる

ようなことをしなくても、

しっかりと自分自身の

許容できるリスクに応じて

資金を増やすことは可能となります。

誰でも出来る資金効率を上げた確実な貯蓄方法の1つの例

例えば、

誰でも出来る資金効率を上げた

貯蓄の方法の1つに

外貨建保険を活用する方法があります。

えと、僕自身は

保険マンでも何でも無いので、

保険が絶対イイ!と

言っているわけではなく、

あくまで方法の1つとしては

アリだと言っています。

保険って、

「万が一の時」に備える

というイメージは

多くの方が持っているのですが、

「資金を増やすため」に保険を活用する

というイメージは、

アドバイスする人が

まわりに居ない場合は

知らない方が多いんですよね。

ってことで、具体的には、

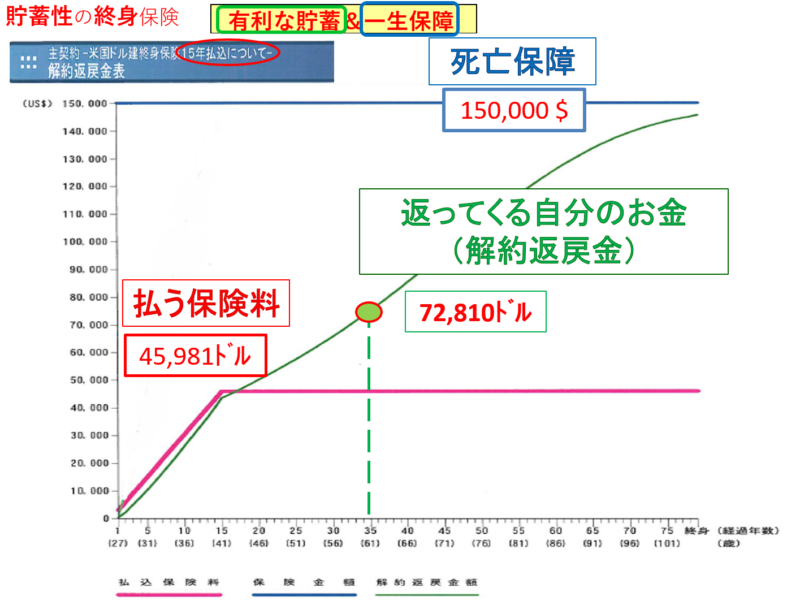

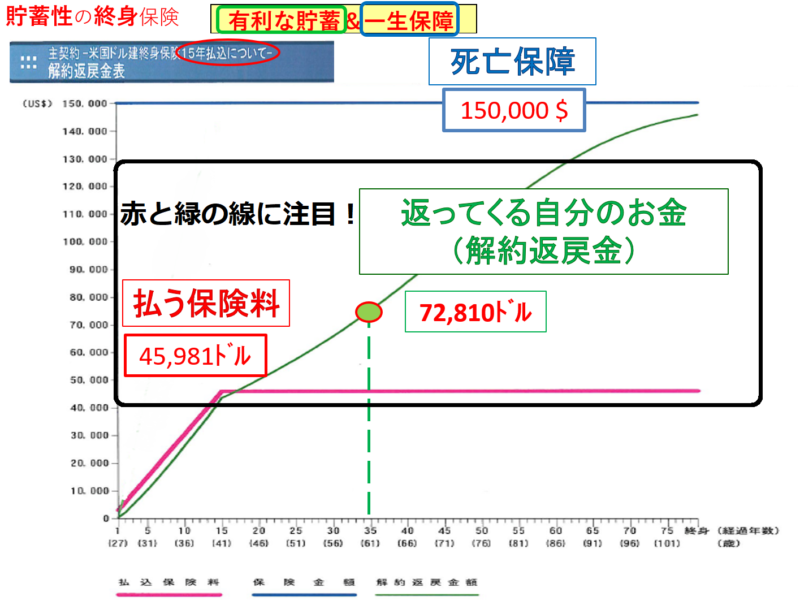

以下の図を見てください。

(これは僕自身が入っている

複数の保険のうちの1つです(笑))

見るべき数字は3つだけです。

見るべき数字その1:赤色の数字:45,981 ドル

これは払う保険料です。

上記の場合、

15年間で払いきる形

(それ以上は保険料はかからない方法)

になっています。

見るべき数字その2:青色の数字:150,000 ドル

これは

死亡又は高度障害の際に

保障される金額です。

死亡時は遺族にわたりますし、

高度障害に陥った際は、

同じく150,000ドルが支給されます。

見るべき数字その3:緑色の数字:72,810 ドル

これは僕自身が60歳の時に、

もし保険を解約すると受け取れる

解約返戻金の金額です。

で、この3つの

数字の組み合わせで

色々な意味を見ていきたいと思います。

死亡した際に損はしないのか?

これは、

数字その1(赤字)の

払込保険料45,981ドルと、

数字その2(青字)の

死亡保障の150,000ドルを

比較すればわかることですが、

損はしません(笑)

むしろ

払込保険料の約3倍の金額が

遺族に残るわけですから、

全然OKですよね。

貯蓄という目線でも損はしないのか?

これは、

数字その1(赤字)の

払込保険料45,981ドルと

数字その3(緑色)の

解約返戻金の比較で分かります。

一定期間を過ぎると、

緑色の解約返戻金が、

赤色の払込保険料の金額を

上抜いているのが分かると思います。

そして、上記の場合は、

60歳時に72,810ドルまで

解約返戻金が伸びています。

つまりは、

26歳から15年間で

45,981ドルを払って、

60歳段階で

72,810ドルを貰えるわけですから、

銀行の

年間金利が0.01%

ということを考えると、

単純計算でいきますが、

銀行の場合は、

0.01%×34年で

0.34%増える。

約58% VS 約0.34%

考えるまでもなく、

上記の外貨保険の方が

銀行に預けているよりは

増える率は高いですよね。

しかも上記の商品の場合、

保険会社がぶっ潰れない限りは、

数字は約束されています!

この約束されている数字

っていうのが魅力の1つ

でもあります。

でも、外貨って外貨リスクがありますよね?それが怖い・・・

という質問も多く聞きますが、

円だけで資産形成をしている方が

よっぽど怖いわけです。

詳細は、

動画コンテンツを見て頂くか、

上記の記事を

見て頂ければと思います。

繰り返しますが、

と思います。

まとめ

ちょっと真面目に

書き過ぎましたかね( ゚Д゚)

言いたかったことは、

資金効率を上げるための努力

勉強はしっかりとやるべき

ってことです(笑)

もし色々と勉強したいなぁ~

と思った方は、

セミナーや動画コンテンツも

活用ください!

ちょっと宣伝になってしまいますが、

大阪・東京でも

定期的にセミナーをやっていますし、

また、エリア的に

参加が難しい方向けに

動画コンテンツも用意しています!

セミナーに関してはこちらをポチッと!

良かったら、

- セミナー参加

- 動画視聴

などもしてみてください!

それでは、今回はこれにて!

高単価FPの育成

副業FP卵の育成

⇒ 【無料動画&無料セミナー】